Xếp hàng tìm đối tác

Thông tin từ Tổng công ty Dầu Việt Nam (PV Oil - mã OIL) cho biết, ngày 4/5 vừa qua, đã có 4 nhà đầu tư chiến lược đã gửi thư xác nhận đăng ký tham giá đấu giá sau khi hoàn thành bước thẩm định đầu tư với số lượng cổ phần đăng ký mua gấp 2,8 lần số lượng dự kiến chào bán.

Trước đó, cuối tháng 1/2018, PV Oil đã tổ chức bán cổ phiếu lần đầu ra công chúng (IPO) khá thành công, với khối lượng đặt mua gấp 2,3 lần chào bán, giá trúng bình quân cao hơn 51% giá khới điểm.

Tại thời điểm IPO, lãnh đạo PV Oil cho biết, đã nhận được 8 hồ sơ đăng ký trở thành nhà đầu tư chiến lược, trong đó có 2 nhà đầu tư trong nước là Quỹ đầu tư Sacom và Sovico Holdings, và 6 nhà đầu tư nước ngoài với một số tên tuổi đáng chú ý như Shell, Puma, SK... Có một điểm khác biệt là nếu như các nhà đầu tư ngoại đều muốn mua tối đa số cổ phần chào bán (44,72%), thì các nhà đầu tư trong nước chỉ muốn sở hữu một phần (khoảng 35%).

Như vậy, sau hơn 4 tháng tìm hiểu, số nhà đầu tư đi đến bước cuối cùng trong lộ trình tìm kiếm nhà đầu tư chiến lược của PV Oil đã giảm một nửa. Tuy danh tính cụ thể chưa được công bố, nhưng với kết quả này, có lẽ việc hoàn tất tìm kiếm nhà đầu tư chiến lược và giảm tỷ lệ sở hữu nhà nước theo phương án cổ phần hoá đã được phê duyệt đối với PV Oil chỉ còn là vấn đề thời gian.

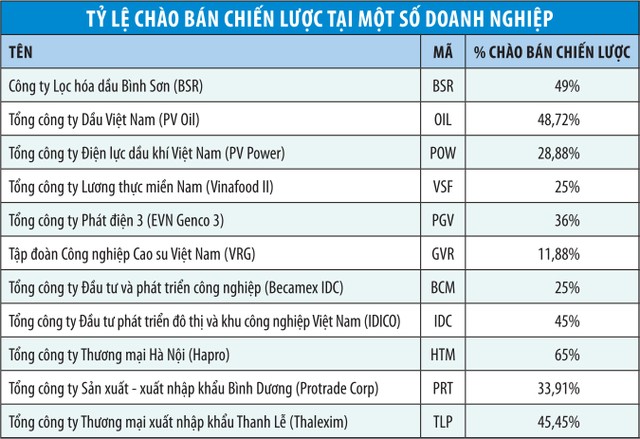

Cùng với PV Oil, nhiều doanh nghiệp sau khi tiến hành IPO trong những tháng cuối năm 2017 - đầu năm 2018 cũng đang trong quá trình tìm kiếm, hoặc tiến hành các thủ tục chào bán cho nhà đầu tư chiến lược với mong muốn sẽ hoàn thành trong năm nay.

Đơn cử, Công ty Lọc hóa dầu Bình Sơn (BSR) đang tích cực tìm kiếm đối tác chiến lược để chào bán 49% cổ phần. Trung tuần tháng 1/2018, BSR đã đấu giá thành công 7,79% cổ phần. Sau khi bán cổ phần cho nhà đầu tư chiến lược, sở hữu nhà nước tại BSR dự kiến sẽ giảm xuống 43%.

Tại Tổng công ty Điện lực dầu khí Việt Nam (PV Power - mã POW), sau phiên IPO đầu tháng 2/2018, PV Power đang chào bán 29% cổ phần cho đối tác chiến lược. Tương tự, Tổng công ty Phát điện 3 (EVN Genco3 - mã PGV) cũng đang tìm kiếm đối tác chiến lược để chào bán 36% vốn.

Trong buổi roadshow tổ chức tháng 1/2018, nhiều tập đoàn lớn như Vitol (Thụy Sỹ), SNT (Mỹ), Repsol (Tây Ban Nha)… đã bày tỏ muốn được hợp tác với BSR. Tương tự, EVN Genco 3 và PV Power cũng đã và đang nhận được sự quan tâm của hàng chục tên tuổi trong lĩnh vực năng lượng của khu vực và thế giới.

Không chỉ các doanh nghiệp ngành điện hay dầu khí, đối tác chiến lược cũng là câu chuyện chung của những doanh nghiệp đầu ngành khác sau IPO như Tổng công ty Sông Đà, Tập đoàn Công nghiệp Cao su Việt Nam, Tổng công ty Lương thực miền Nam…

Với hàng trăm doanh nghiệp dự kiến cổ phần hóa, thoái vốn, bán vốn nhà nước trong năm nay, tìm kiếm nhà đầu tư chiến lược được nhìn nhận sẽ trở thành vấn đề "nóng" trên thị trường, khi đây là một trong những ưu tiên được lãnh đạo doanh nghiệp và cơ quan quản lý đặt lên hàng đầu, với kỳ vọng đẩy nhanh tốc độ thoái vốn và đạt hiệu quả cao.

Kỳ vọng tạo cú huých cho thị giá cổ phiếu

Thực tế cho thấy, câu chuyện chào bán chiến lược không chỉ là mối quan tâm hàng đầu của doanh nghiệp, mà còn nhận được sự chú ý của giới đầu tư.

Chẳng hạn, với PV Oil, thông tin về nhà đầu tư chiến lược nhanh chóng phản ánh vào giá cổ phiếu OIL. Kết thúc phiên giao dịch ngày 7/5/2018, thị giá OIL đã tăng kịch biên độ 15%, còn BSR và POW tăng tương ứng 12% và 8%. Cùng với đó, thanh khoản cổ phiếu cũng tăng cao khi có hàng triệu cổ phiếu được sang tên.

Tuy nhiên, trong 2 phiên giao dịch sau đó, cả OIL, BSR và POW đều giảm khá mạnh trở lại. Một trong những lý do khiến sự tích cực không giữ được lâu là bởi thị trường chứng khoán đang trong giai đoạn điều chỉnh sau thời gian tăng trưởng kéo dài. Trong hơn 3 tháng qua, thị giá các cổ phiếu này đều xuống thấp hơn mức giá chào bán IPO thành công thấp nhất.

Trở lại thời điểm cuối năm 2017, câu chuyện bán vốn nhà nước tại CTCP Bia rượu nước giải khát Sài Gòn (Sabeco - mã SAB), CTCP Nhựa Bình Minh (mã BMP) với kỳ vọng thu hút được đối tác chiến lược tiềm năng đã tác động đáng kể lên giá cổ phiếu.

Từ vùng giá quanh 200.000 đồng/CP vào tháng 7/2017 khi Bộ Công thương công bố kế hoạch thoái vốn đến trước thời điểm đấu giá tháng 11/2017, có lúc thị giá SAB đã tăng vượt ngưỡng 340.000 đồng/CP, tương đương tăng hơn 70%. Cổ phiếu BMP cũng tăng hơn 30% trong tháng 11/2017 khi Tổng công ty Đầu tư và kinh doanh vốn nhà nước (SCIC) công bố thoái vốn.

Một điểm chung trong số những doanh nghệp gọi vốn thành công, hoặc được nhiều nhà đầu tư quan tâm thời gian qua chính là vị thế đầu ngành và triển vọng tăng trưởng lớn của doanh nghiệp. Nếu như Sabeco đang chiếm khoảng 50% thị phần tiêu thụ bia cả nước, thì Nhựa Bình Minh là 1 trong 2 doanh nghiệp nhựa lớn nhất tại Việt Nam, chiếm khoảng 50% thị phần ống nhựa ở khu vực phía Nam và 25% thị phần ống nhựa cả nước.

Tương tự, trong số các “ông lớn” đang đi tìm đối tác, nếu như Lọc hóa dầu Bình Sơn là đơn vị quản lý, vận hành nhà máy lọc dầu đầu tiên của Việt Nam, hiện cung cấp khoảng 30% nhu cầu xăng dầu cả nước và sau khi thực hiện dự án mở rộng nhà máy dự kiến đi vào hoạt động từ năm 2022, con số thị phần có thể tăng lên 40%, thì PV Oil đang nhà bán lẻ xăng dầu lớn thứ hai Việt Nam với khoảng 20-22% thị phần, chỉ đứng sau Tập đoàn Xăng dầu Việt Nam (Petrolimex).

Còn PV Power hay EVN Genco3 hiện là những “trụ cột” của ngành điện Việt Nam, mỗi doanh nghiệp hàng năm cung cấp từ 13-15% tổng sản lượng điện quốc gia.

Vị thế đầu ngành trong những lĩnh vực trọng yếu của nền kinh tế, có nhiều tiềm năng phát triển là những lợi thế lớn giúp thu hút nhà đầu tư chiến lược tại những doanh nghiệp này, nhất là khi tại hầu hết doanh nghiệp, Nhà nước đều dự kiến giảm sở hữu xuống dưới mức chi phối với tỷ lệ chào bán lớn, giúp nhà đầu tư chiến lược có thể kiểm soát, điều hành doanh nghiệp. Tuy vậy, không phải đợt chào bán hay tìm kiếm đối tác chiến lược nào cũng thành công như mong đợi.

Thực tế cho thấy, trong khi nhiều doanh nghiệp nhà đầu tư đang xếp hàng chờ cơ hội hợp tác, thậm chí bất chấp việc cổ phiếu bị định giá cao vẫn chấp nhận xuống tiền “ôm” trọn lô cổ phần, thì tại không ít doanh nghiệp, cổ phiếu vẫn “ế” dài sau IPO.

Một chuyên gia M&A từng chia sẻ, nếu như hầu hết nhà đầu tư tài chính chủ yếu ra quyết định đầu tư dựa trên so sánh giữa giá trị doanh nghiệp họ định giá trên nền tảng tài sản, nguồn vốn đang có với giá chào bán để tìm kiếm sự chênh lệch giá, thì nhà đầu tư chiến lược lại kỳ vọng tạo ra chính sự chênh lệch này trong tương lai trên cơ sở trực tiếp tham gia điều hành

doanh nghiệp.

Khi đó, bên cạnh yếu tố hiệu quả hoạt động, sức khỏe tài chính..., thì tỷ lệ chào bán, nền tảng quản trị và triển vọng kinh doanh của doanh nghiệp đóng vai trò vô cùng quan trọng, nhất là khi họ phải gắn bó với doanh nghiệp trong thời gian dài theo quy định về thời gian sở hữu của cổ đông chiến lược.