Vòng xoáy khó tránh

Rạng sáng hôm qua (3/11), không ngoài dự đoán của giới đầu tư cũng như lộ trình đã được vạch ra, Cục Dự trữ Liên bang Mỹ (Fed) lại một lần nữa mạnh tay điều chỉnh lãi suất điều hành để kiềm chế lạm phát.

Chưa đầy 9 tháng trước, tại cuộc họp Ủy ban Thị trường mở Liên bang của Fed, đa số thành viên cho rằng, khung lãi suất điều hành đến cuối năm 2023 chỉ ở mức 2,25 - 2,5%; quan điểm bi quan nhất cũng chỉ tính đến khả năng lãi suất điều hành tăng lên 3,5 - 3,75%. Như vậy, sau đợt điều chỉnh vừa qua, khung lãi suất điều hành đã vượt qua cả mức dự báo bi quan nhất hồi tháng 3/2022.

Ngay sau cuộc họp vào cuối tháng 7/2022, lãi suất điều hành của Fed đã trở về mức trước đại dịch. Theo số liệu từ Ngân hàng Thanh toán quốc tế (BIS) theo dõi 37 ngân hàng trung ương, lãi suất điều hành của 32/37 quốc gia đã vượt thời điểm khi Covid-19 được công nhận là đại dịch trên toàn cầu. Còn lại, 3 ngân hàng trung ương trở về/duy trì mức lãi suất trước đại dịch và chỉ có 2 ngân hàng trong nhóm theo dõi này là Trung Quốc và Malaysia chưa trở về mức cũ.

Mục tiêu kiềm chế lạm phát được ưu tiên hàng đầu sau “cú sốc" giá năng lượng, quá trình giảm lãi suất kích thích tăng trưởng đã bị đảo ngược. Để bảo vệ sức mạnh đồng bản tệ đối với các đồng tiền khác và trước sự lên giá của hàng hóa, Việt Nam cũng không thể tránh được “vòng xoáy” tăng lãi suất.

Sau thời gian dài giữ ổn định, vỏn vẹn hơn một tháng, Ngân hàng Nhà nước đã 2 lần điều chỉnh lãi suất điều hành, với mỗi lần điều chỉnh đều có bước tăng rất lớn (1 điểm phần trăm) vào ngày 23/9 và 17/10. Hai cặp lãi suất tái chiết khấu và tái cấp vốn tăng lên 4,5% và 6%, so với mức 4% và 6% từ đầu năm 2020.

Trước đó, từ cuối tháng 7, lãi suất trên thị trường liên ngân hàng đã nóng lên. Sau động thái này, mặt bằng lãi suất huy động cũng đã nhanh chóng dâng cao. Lãi suất cho vay khó lòng giữ nguyên, nhất là đối với các hợp đồng áp dụng mức lãi suất thả nổi (tính bằng lãi suất tiền gửi cộng biên độ).

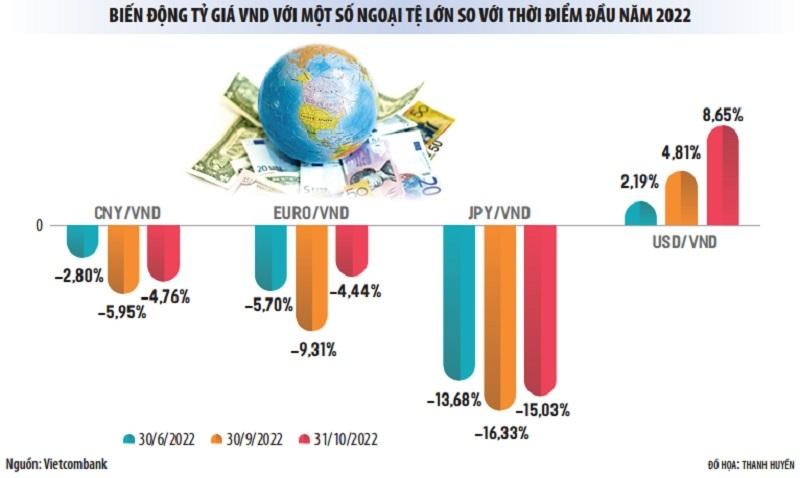

Khi nhiều đồng tiền lớn trên thế giới mất giá so với USD, tiền đồng (VND) đã có thời gian “neo” sát và giữ được ổn định với USD. Tuy nhiên, dù đã nỗ lực bằng các biện pháp bán ngoại tệ trên thị trường ngoại hối hay sau đó là động thái tăng lãi suất của Ngân hàng Nhà nước, tỷ giá USD/VND vẫn bật tăng mạnh từ cuối tháng 9/2022.

Tại Vietcombank, tỷ giá USD mua chuyển khoản đến cuối quý III đã tăng 4,81% so với đầu năm, trong khi nửa đầu năm mới tăng 2,19%. Cập nhật đến ngày 31/10, tỷ giá đã tăng 8,65%. Dẫu vậy, so với với một số đồng tiền khác như yên Nhật (JPY), euro hay nhân dân tệ (CNY), VND đến nay đã không còn lên giá mạnh như trước.

Theo Khối Phân tích của Công ty Chứng khoán SSI, áp lực trả nợ nước ngoài của Việt Nam hiện chưa chịu ảnh hưởng nhiều từ biến động tỷ giá, do việc tăng giá của USD so với VND đã được bù đắp bởi sự yếu đi tương đối của euro và yên Nhật so với đồng nội tệ. Tuy nhiên, ở cấp độ vi mô, nhiều doanh nghiệp đang chịu tác động kép bởi biến động tỷ giá và lãi suất.

Áp lực lớn từ đòn bẩy tài chính

Công ty cổ phần Đầu tư Thế giới Di động (MWG) phải chi trả bình quân hơn 4,72 tỷ đồng chi phí lãi vay mỗi ngày trong quý III/2022. Lãi vay xấp xỉ 435 tỷ đồng cả quý - mức cao kỷ lục trong các quý hoạt động của “ông lớn” ngành bán lẻ này, tăng 17,4% so với quý liền trước và gấp 2,65 lần cùng kỳ năm trước.

So với quý III/2021 - khi nền kinh tế chịu ảnh hưởng lớn bởi các lệnh giãn cách xã hội, hoạt động kinh doanh của doanh nghiệp này vẫn tăng trưởng 32% về doanh thu và 15% về lợi nhuận. Tuy nhiên, đây là quý thứ ba liên tiếp, lợi nhuận MWG đi lùi. Tỷ lệ chi phí lãi vay/doanh thu thuần các quý thường quanh khoảng 0,5%, nhưng đã tăng vọt lên 1,1% và 1,3% ở hai quý gần đây.

MWG “tận dụng” khá nhiều vốn vay. Tại thời điểm cuối quý III/2022, vay và nợ ngân hàng ngắn và dài hạn xấp xỉ 22.825 tỷ đồng, chiếm 37% trong cơ cấu nguồn vốn. Chi phí lãi vay dù chiếm tỷ trọng nhỏ, nhưng phần trội thêm cũng là nguyên nhân kéo lùi tăng trưởng lợi nhuận của Công ty. Lãi suất tăng đã làm tăng mạnh chi phí tài chính tại các doanh nghiệp vay nợ lớn.

Đây không phải là gánh nặng thật sự lớn đối với các doanh nghiệp vẫn ghi nhận doanh thu và dòng tiền về ổn định như MWG. Tuy nhiên, câu chuyện lại hoàn toàn khác ở nhóm doanh nghiệp tôn thép. Cách đây một năm, đòn bẩy tài chính từng giúp khuếch đại lợi nhuận khi giúp các công ty thép mở rộng quy mô nhanh chóng. Còn hiện tại, đây lại là gánh nặng dìm kết quả kinh doanh thua lỗ sâu hơn.

Tại Vietcombank, tỷ giá USD mua chuyển khoản đến cuối quý III đã tăng 4,81% so với đầu năm, trong khi nửa đầu năm mới tăng 2,19%. Cập nhật đến ngày 31/10, tỷ giá đã tăng 8,65%.

Chi phí lãi vay tăng trên 20% tại Hoà Phát, TISCO, Pomina, Tôn Nam Kim, thậm chí tăng gấp rưỡi như ở SMC. Điều khó ở giai đoạn này là doanh số bán hàng thu hẹp và các công ty chấp nhận giảm biên lợi nhuận, thậm chí không ít công ty kinh doanh dưới giá vốn do nhu cầu tiêu thụ giảm.

SMC lỗ gộp 66,6 tỷ đồng trong quý III/2022, trong khi lãi 234 tỷ đồng cùng kỳ năm trước. Sau khi tính thêm chi phí lãi vay, chi phí bán hàng…, khoản lỗ sau thuế kỳ này tăng lên 222 tỷ đồng. Lũy kế 9 tháng đầu năm, SMC lãi gộp 338 tỷ đồng, chưa bằng phần lẻ của mức lãi 1.359 tỷ đồng cùng kỳ năm trước. Trong khi khoản lãi vay 112 tỷ đồng chỉ chiếm phần nhỏ trong lợi nhuận gộp hồi quý III năm trước, thì con số lãi vay 9 tháng đầu năm nay tăng gấp rưỡi (lên 163 tỷ đồng) lại “bào mòn” gần một nửa lãi gộp của Công ty. Tương tự, nhiều doanh nghiệp cũng rơi vào cảnh lỗ chồng thêm lỗ vì lãi vay, tuỳ vào mức độ đòn bẩy và lãi suất của các khoản vay theo hợp đồng tín dụng.

Tại MWG, thay vì đi vay chủ yếu ở kỳ hạn ngắn, Công ty đã giảm khoản vay ngắn hạn và vay mới gần 5.970 tỷ đồng nợ vay dài hạn. Theo phía Công ty, đây là động thái tái cơ cấu nợ, chuyển một phần nguồn tài trợ vốn lưu động từ nợ ngắn hạn sang dài hạn đáo hạn năm 2025 với lãi suất “rất tốt so với thị trường chung”. Cơ cấu nợ cũng là một phương án để ứng phó với bối cảnh xu hướng lãi suất còn khả năng đi lên.

Một số doanh nghiệp đang tính phương án trả trước hạn một phần khoản nợ cũ, nhưng phương án này cũng cần cân nhắc trong tổng thể bài toán cân đối dòng tiền và phần chi phí khi phải trả thêm phí trả trước hạn (thường khoảng 2% với các khoản tín dụng trong nước).

USD lên giá: kẻ lo nhiều hơn người mừng

Đối với nhóm doanh nghiệp sử dụng các khoản vay nước ngoài bằng USD để tài trợ hoạt động sản xuất - kinh doanh, thì rủi ro tỷ giá đã thành hiện thực. Dư nợ vay và nợ thuê tài chính của Hoà Phát - “ông lớn” đứng đầu về doanh thu trong ngành thép đến cuối quý III/2022 xấp xỉ 65.500 tỷ đồng. Công ty còn có các khoản vay bằng USD trị giá hàng ngàn tỷ đồng với lãi suất thả nổi. Mặt bằng lãi suất dềnh lên trên toàn cầu. Cùng với đó, tỷ giá USD/VND bật mạnh trong quý III/2022 đã khiến phần chênh lệch lãi/lỗ tỷ giá lên hơn 1.000 tỷ đồng. Trong khi đó, tỷ suất lợi nhuận gộp/doanh thu chưa đến 3%, khiến Hoà Phát chỉ lãi gộp 1.001 tỷ đồng. Cú tăng sốc của tỷ giá đã “đánh bay” toàn bộ phần lãi trên. Sau khi trừ đi chi phí bán hàng và quản lý, Hoà Phát lỗ ròng 1.785 tỷ đồng.

Theo ước tính của Bộ phận Phân tích thuộc Công ty Chứng khoán SSI, việc USD tăng giá 1% so với VND sẽ dẫn đến khoản lỗ chênh lệch tỷ giá khoảng 500 tỷ đồng, tương đương 2,5% lợi nhuận sau thuế năm 2022. Hoà Phát vay USD và nguồn thu bằng ngoại tệ thông qua xuất khẩu vẫn chưa thể bù đắp rủi ro.

Các biện pháp phòng ngừa biến động tỷ giá bằng các hợp đồng bảo hiểm là tấm lá chắn hữu hiệu trong bối cảnh hiện nay. Dù vậy, ngay với Vingroup - nơi phần lớn các khoản nợ bằng USD đã được phòng ngừa biến động tỷ giá, thì biến động kép của tỷ giá và lãi suất cũng đang ảnh hưởng đáng kể đến doanh nghiệp. Lỗ chênh lệch tỷ giá đã làm tăng chi phí tài chính tại tập đoàn này trong 9 tháng đầu năm thêm 3.194 tỷ đồng. Trong số đó, phần lỗ chênh lệch tỷ giá chưa ảnh hưởng đến dòng tiền trong kỳ là gần 3.060 tỷ đồng.

Khác với các doanh nghiệp nặng gánh nợ USD, Tổng công ty Cảng hàng không Việt Nam (ACV) hưởng lợi kép từ sự hồi phục của nền kinh tế cùng nhu cầu vận chuyển hàng không và đồng yên Nhật mất giá. Trong 9 tháng, lãi chênh lệch tỷ giá do đánh giá lại các khoản nợ gốc ngoại tệ là 2.214 tỷ đồng, gấp 2,5 lần cùng kỳ năm trước. Cùng với đó, chênh lệch lãi/lỗ tỷ giá trong kỳ cũng gấp hơn 10 lần, đạt 33 tỷ đồng. ACV có khoản nợ bằng đồng yên Nhật 12.000 tỷ đồng với lãi suất cố định, tương đương hơn 20% tổng nguồn vốn. Trong khi đó, tất cả doanh thu từ hành khách quốc tế của Công ty được tính bằng USD, nên cũng tiếp tục hưởng lợi từ việc USD lên giá.

Tương tự, Viettel Global ghi nhận phần chênh lệch lãi/lỗ tỷ giá 1.068 tỷ đồng, gấp 2,87 lần mức lãi 9 tháng năm 2021, từ việc chuyển đổi báo cáo tài chính công ty con ở nước ngoài cùng lãi chênh lệch khi đánh giá lại các khoản nợ bằng đồng tiền Mozambique và USD. Riêng khoản lãi này đã đóng góp 19% trong tổng lợi nhuận trước thuế (5.550 tỷ đồng) của Tổng công ty.

Bên cạnh các công ty đi vay bằng các ngoại tệ mất giá mạnh hơn tiền đồng, thì các doanh nghiệp có số dư tiền mặt lớn đang gửi ngân hàng cũng đang hưởng lợi trong môi trường vĩ mô thay đổi hiện tại. Dù vậy, đây vẫn chỉ là các điểm sáng lẻ loi giữa phần đồng doanh nghiệp đang chịu tác động tiêu cực bởi biến động kép.