Trái phiếu bất động sản thống lĩnh thị trường

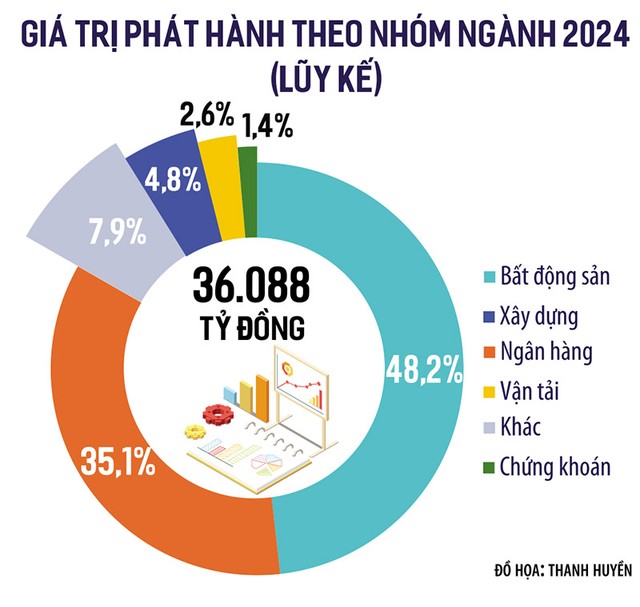

Báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam cho thấy, 4 tháng đầu năm nay, tổng giá trị phát hành trái phiếu doanh nghiệp đạt 36.088 tỷ đồng, với 6 đợt phát hành ra công chúng và 30 đợt phát hành riêng lẻ. Riêng trong tháng 4/2024, có 12 đợt phát hành trái phiếu doanh nghiệp.

Không chỉ phát hành mới tăng trở lại, mà lượng mua lại trước hạn cũng giảm, cho thấy áp lực đáo hạn trái phiếu với doanh nghiệp đã bớt nặng nề. Tính từ đầu năm đến nay, tổng giá trị trái phiếu được mua lại trước hạn đạt 37.054 tỷ đồng, giảm 29,7% so với cùng kỳ năm 2023. Đáng chú ý, lượng trái phiếu doanh nghiệp bất động sản phát hành trong 4 tháng đầu năm chiếm tới 51,2%, cao hơn nhiều so với tỷ lệ 22,5% của năm 2023.

Trong báo cáo gửi Ủy ban Kinh tế của Quốc hội về việc thực hiện chính sách, pháp luật về quản lý thị trường bất động sản và phát triển nhà ở xã hội từ năm 2015 đến hết năm 2023, Bộ Tài chính cho biết, giai đoạn 2015 - 2023, có 330 doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước, với tổng giá trị phát hành 726.335 tỷ đồng, kỳ hạn phát hành bình quân đạt 3,69 năm, lãi suất phát hành bình quân đạt 10,15%/năm. Như vậy, trung bình mỗi năm, các doanh nghiệp bất động sản phát hành gần 100.000 tỷ đồng trái phiếu.

Ngoài ra, giai đoạn 2015 - 2023, có 4 doanh nghiệp bất động sản đã phát hành trái phiếu riêng lẻ ra thị trường quốc tế với tổng khối lượng là 2,18 tỷ USD.

Cũng theo Bộ Tài chính, dư nợ trái phiếu phát hành riêng lẻ của doanh nghiệp bất động sản tại thời điểm ngày 5/3/2024 là gần 351.000 tỷ đồng.

|

Không chỉ phát hành mới tăng trở lại, áp lực đáo hạn trái phiếu với doanh nghiệp đã bớt nặng nề. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn |

Không chỉ doanh nghiệp bất động sản, mà doanh nghiệp xây dựng cũng rầm rộ phát hành trái phiếu trở lại. Trong quý I/2024, giá trị phát hành trái phiếu doanh nghiệp ngành xây dựng và vật liệu xây dựng tăng cao gấp 2,6 lần cả năm 2023.

Giao dịch trái phiếu doanh nghiệp trên thị trường thứ cấp cũng sôi động hơn. Ông Nguyễn Quang Thuân, Tổng giám đốc FiinRatings cho hay, trong quý I/2024, giá trị giao dịch trung bình theo ngày đạt gần 4.000 tỷ đồng, cao gấp 22,4 lần so với cùng kỳ năm ngoái, cho thấy sự chào đón của nhà đầu tư. Trong đó, ngành bất động sản chiếm gần 29% tổng giá trị giao dịch của thị trường.

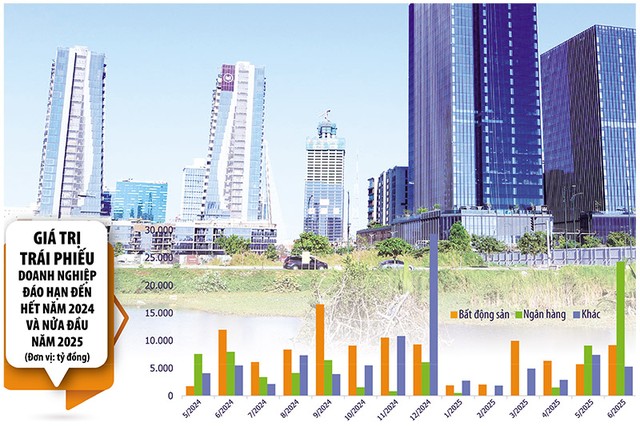

Điểm đáng lưu ý nhất lúc này là áp lực đáo hạn trái phiếu doanh nghiệp vẫn rất lớn. Theo FiinRatings, khối lượng trái phiếu doanh nghiệp đáo hạn năm 2024 và 2025 lần lượt là 254.900 tỷ đồng và 298.600 tỷ đồng, chủ yếu ở 2 nhóm ngành chính là ngân hàng và bất động sản. Tỷ lệ trái phiếu doanh nghiệp khó khăn trả nợ vẫn còn cao, hơn 66% trong số này thuộc về ngành bất động sản.

Xếp hạng tín nhiệm - chìa khóa để thúc đẩy thị trường trái phiếu

Theo TS. Lê Xuân Nghĩa, chuyên gia kinh tế, cần phải đưa trái phiếu doanh nghiệp thành một thị trường huy động vốn chủ chốt của nền kinh tế. Về lâu dài, trái phiếu doanh nghiệp phải là kênh huy động vốn trung, dài hạn chính của doanh nghiệp.

“Hiện nay, ở Mỹ và châu Âu, tỷ lệ cho vay tiêu dùng chiếm 50-71% tổng dư nợ cho vay, tức ngân hàng chủ yếu cho vay ngắn hạn. Với nguồn vốn dài hạn, doanh nghiệp chủ yếu huy động qua thị trường trái phiếu, cổ phiếu. Ở Việt Nam, chúng ta còn phải làm rất nhiều điều để xây dựng thị trường trái phiếu doanh nghiệp lành mạnh, đặc biệt là đẩy mạnh trái phiếu doanh nghiệp phát hành ra công chúng và tăng xếp hạng tín nhiệm. Nếu thiết kế thị trường bài bản, Việt Nam sẽ có thị trường trái phiếu doanh nghiệp hàng đầu khu vực”, TS. Lê Xuân Nghĩa khẳng định.

|

Các chuyên gia kinh tế cho rằng, việc phát triển văn hóa xếp hạng tín nhiệm sẽ góp phần tăng tính minh bạch, cải thiện niềm tin của nhà đầu tư, giúp hình thành đường cong lợi suất, định giá trái phiếu. Từ đó, tạo đà phát triển thị trường trái phiếu doanh nghiệp lành mạnh và bền vững hơn, hiện thực hóa mục tiêu của Chính phủ nâng quy mô thị trường trái phiếu doanh nghiệp đạt 20% GDP vào năm 2025 và 30% GDP vào năm 2030 từ mức 10% GDP như hiện nay.

Dù vậy, tỷ lệ trái phiếu doanh nghiệp được xếp hạng tín nhiệm ở nước ta còn thấp. Theo FiinRatings, tỷ lệ trái phiếu doanh nghiệp được xếp hạng ở các quốc gia ASEAN là 51%, cao nhất là Indonesia, Thái Lan, Malaysia (54-82%). Trong khi đó, tại Việt Nam, năm 2023 chứng kiến sự đột phá về khối lượng trái phiếu doanh nghiệp phát hành bởi các tổ chức đã được xếp hạng trên thị trường với 26.700 tỷ đồng, gấp hơn 10 lần giá trị năm 2022, song chỉ chiếm khoảng 9% tổng khối lượng trái phiếu doanh nghiệp phát hành riêng lẻ.

Riêng trong 4 tháng đầu năm nay, có 30 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá hơn 27.000 tỷ đồng, song lượng trái phiếu doanh nghiệp được xếp hạng tín nhiệm chỉ chiếm 7,5% giá trị phát hành. Đáng mừng là, các nhà đầu tư, đặc biệt là các nhà đầu tư tổ chức, như các công ty quản lý quỹ, bảo hiểm, bắt đầu quan tâm và ứng dụng xếp hạng tín nhiệm trong hoạt động phân bổ danh mục tài sản, công tác quản trị đầu tư và quản trị rủi ro.

Ông Nguyễn Quang Thuân khuyến nghị, các nhà đầu tư cần hiểu ý nghĩa và vai trò của xếp hạng tín nhiệm để đưa ra quyết định đầu tư và quản trị rủi ro cho danh mục của mình.