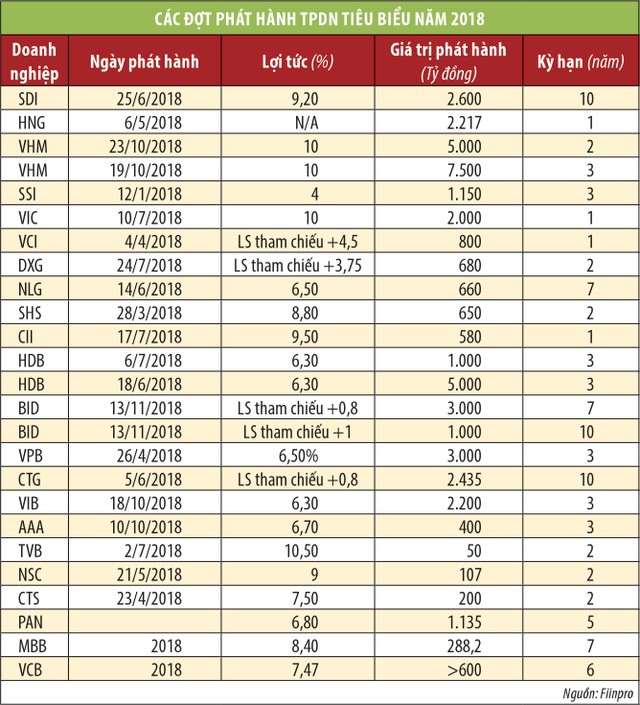

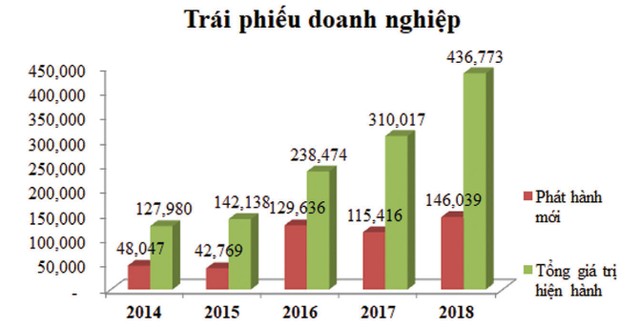

Trong năm 2018, nhiều DN niêm yết đã huy động vốn thành công qua kênh TPDN. Các DN này tập trung trong các ngành ngân hàng, chứng khoán, bất động sản… Tổng giá trị phát hành mới trong năm 2018 là 146.039 tỷ đồng, nâng số lượng trái phiếu lưu hành trị giá 436.773 tỷ đồng.

Lãi suất huy động trái phiếu phổ biến ở các DN là 8,5-10%/năm. Một vài DN áp dụng lãi suất thả nổi theo lãi suất tiền gửi kỳ hạn 13 tháng tại một hay một nhóm ngân hàng cộng biên độ. Mỗi cách phát hành sẽ có một ưu thế nhất định và chiến lược cho nhà đầu tư khác nhau. Song, nhìn chung lãi suất cố định vẫn được giới đầu tư ưa thích.

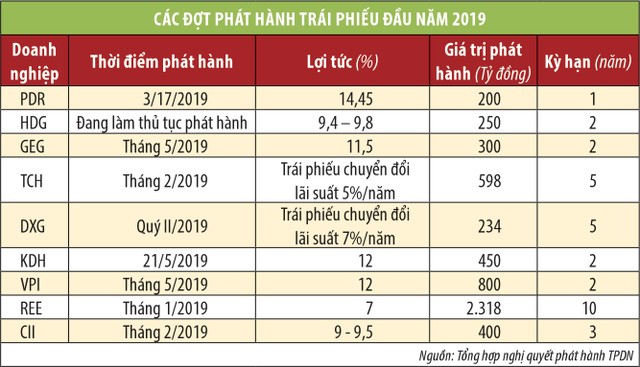

Bước sang năm 2019, nhiều DN vẫn tiếp tục xem trái phiếu như một kênh huy động vốn hữu hiệu, đặc biệt là nhóm DN bất động sản. Việc tăng huy động vốn qua kênh trái phiếu có nhiều nguyên nhân. Có thể do DN cần vốn mới để tài trợ dự án, cũng như thiếu dòng tiền để phát triển các dự án mới mặc dù có quỹ đất. Có thể do DN chủ động huy động trước để chuẩn bị dòng tiền cho giai đoạn sắp tới, khi kênh vay vốn ngân hàng khó khăn hơn trước đây.

Ngân hàng Nhà nước giảm tỷ lệ sử dụng vốn huy động ngắn hạn cho vay trung và dài hạn từ 45% về 40% từ đầu năm 2019 và có kế hoạch đưa tỷ lệ này xuống trong thời gian tới (Kịch bản 1, tỷ lệ 40% được duy trì tới 30/6/2020, từ 1/7/2020 đến 30/6/2021 là 35% và sau 1/7/2021 là 30%. Kịch bản 2, duy trì tỷ lệ 40% tới ngày 30/6/2020, giảm về 37% từ 1/7/2020 đến 30/6/2021, giảm về 34% từ 1/7/2021-30/6/2022 và giảm về 30% từ 1/7/2022).

Dù kịch bản nào xảy ra thì vẫn cho thấy tín hiệu Nhà nước sẽ tiếp tục hạn chế dòng tiền chảy vào các kênh mang tính tăng trưởng nóng và phát triển nhờ cung tiền là bất động sản, chứng khoán. Ðiều này gián tiếp làm cho các DN nhóm ngành này tiếp cận nguồn vốn khó khăn hơn và không còn cách nào khác là phải đẩy mạnh huy động vốn thông qua trái phiếu.

Theo dõi các đợt phát hành trái phiếu của các DN bất động sản trong nửa đầu năm nay có thể thấy dấu hiệu phá vỡ mặt bằng lãi suất thấp. Ðơn cử, CTCP Phát triển bất động sản Phát Ðạt (PDR) đã huy động lãi suất lên tới 14,45%/năm. Hay CTCP Ðầu tư kinh doanh nhà Khang Ðiền (KDH), CTCP Ðầu tư Văn Phú (VPI) áp dụng lãi suất 12%/năm. Việc xuất hiện các DN huy động thông qua trái phiếu với lãi suất cao sẽ làm cho nhà đầu tư so sánh, cũng như tạo áp lực cho các DN phát hành trái phiếu sau này.

Tới đây, trên thị trường tiếp tục chứng kiến nhiều thương vụ phát hành TPDN như ACB huy động 5.500 tỷ đồng, PDR huy động 850 tỷ đồng, CTG huy động 10.000 tỷ đồng, HDC dự kiến phát hành 300 tỷ đồng, TCH dự kiến phát hành 600 tỷ đồng… Với nhu cầu phát hành tăng lên, mặt bằng lãi suất trái phiếu dự kiến tiếp tục nhích lên.

Sự sôi động của thị trường TPDN là cơ hội tốt cho các nhà đầu tư, nhưng chiến lược đầu tư trái phiếu sẽ có sự khác biệt. Nếu nhà đầu tư nhận thấy mặt bằng lãi suất có xu hướng tăng thì nên ưu tiên chọn lãi suất thả nổi theo biên độ, còn nếu xu hướng lãi suất đi ngang và giảm thì nên ưu tiên lãi suất cố định.

Ở tình hình hiện tại, dự kiến, mặt bằng lãi suất sẽ tiếp tục có xu hướng tăng trong thời gian tới trước áp lực huy động vốn khó khăn từ DN, cũng như các DN đang tạo ra mặt bằng lãi suất mới so với năm 2018.

Ngoài những yêu cầu về lãi suất, nhà đầu tư có thể đánh giá về tài chính DN để hạn chế rủi ro, vì nhiều trái phiếu thuộc loại không có tài sản đảm bảo. Nhà đầu tư nên tránh xa những DN không tạo ra dòng tiền, hay nói đúng hơn dòng tiền hoạt động kinh doanh chính liên tục âm, thâm hụt vốn.