Tâm điểm dòng vốn, tăng trưởng thần tốc

Theo McKinsey, khu vực châu Á hiện chiếm khoảng 42% GDP toàn cầu và con số này dự báo sẽ tăng lên hơn 50% cho tới năm 2040. Thị phần tiêu dùng toàn cầu tăng trưởng từ 23% năm 2000 lên 28% năm 2017 và có thể gần tới mức 40% năm 2040.

Châu Á đã chứng kiến làn sóng đầu tư mạnh mẽ trong thập kỷ vừa qua, khi dòng vốn đầu tư tăng lên khoảng 3 lần. Trong 10 năm qua, cứ mỗi 2 USD đầu tư mới trên toàn cầu thì hơn 1 USD chảy về các doanh nghiệp tại châu Á. Trong đó, riêng tại Trung Quốc, cứ 3 USD đầu tư mới thì có 1 USD đổ vào túi doanh nghiệp nước này.

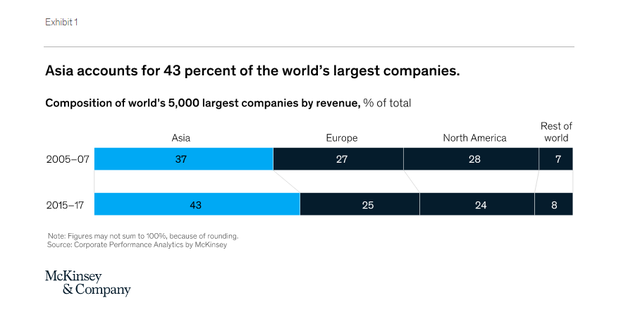

Dòng vốn mới đã tạo lực đẩy thần tốc cho doanh nghiệp châu Á. McKinsey sử dụng danh sách G5000 - 5.000 công ty lớn nhất thế giới tính theo doanh thu như một minh chứng cho sự chuyển mình mạnh mẽ của doanh nghiệp châu Á.

Theo đó, riêng trong 10 năm qua, các công ty châu Á gia tăng tỷ trọng thêm 6% trong danh sách G5000, hiện chiếm 43%, đóng góp 19.000 tỷ USD doanh thu cho nền kinh tế mỗi năm. Đây là tỷ trọng lớn hơn bất kỳ khu vực nào trên thế giới. Cụ thể, châu Âu chỉ chiếm 25% và Bắc Mỹ (Canada và Hoa Kỳ) chiếm 24%.

Châu Á chiếm 43% danh sách 5.000 công ty lớn nhất thế giới

Thực tế, sự trỗi dậy của doanh nghiệp châu Á đã được dự báo trước, bởi các hoạt động sản xuất - kinh doanh có xu hướng chuyển dịch về đây, nhưng tốc độ gia tăng mới là yếu tố gây bất ngờ. Chưa kể, sự hiện diện mạnh mẽ, nhanh chóng của các doanh nghiệp châu Á trong nhóm G5000 là cực kỳ nổi bật, bởi kể từ năm 2019, các công ty phải có doanh thu tối thiểu 1,3 tỷ USD - gấp đôi mức tối thiểu vào năm 2000 - mới có thể lọt vào danh sách.

Đáng chú ý, châu Á là khu vực duy nhất trên thế giới chứng kiến sự hiện diện trong nhóm G5000 gia tăng trong thập kỷ qua. Tỷ trọng của nhóm doanh nghiệp Bắc Mỹ trong danh sách này thậm chí còn giảm 4% và châu Âu giảm 2%.

Các thành viên thị trường toàn cầu chứng kiến những động lực tăng trưởng kinh tế rời bỏ các quốc gia phát triển để chuyển tới những nền kinh tế đang phát triển. Số lượng doanh nghiệp Nhật Bản trong nhóm G5000 giảm 300 công ty, Singapore và Hàn Quốc duy trì được con số 40 và 160 công ty, trong khi số lượng công ty Trung Quốc đã tăng gấp đôi lên con số 900.

Không riêng Trung Quốc chứng tỏ sức mạnh, Ấn Độ cũng vươn lên vị trí thứ 7 với 142 doanh nghiệp. Các nền kinh tế châu Á khác bao gồm Philippines, Thái Lan, Malaysia và Việt Nam cũng là những cái tên đầy hứa hẹn.

Nhưng lợi nhuận đi xuống

Các công ty châu Á đón nhận dòng vốn dồn dập, nhưng lại chưa có khả năng phát huy sức mạnh, tạo ra lợi nhuận, thậm chí còn đang theo hướng tiêu cực hơn là thua lỗ.

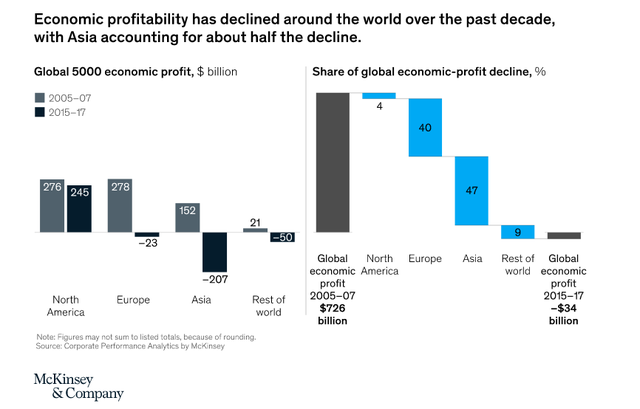

Cụ thể, giai đoạn 2005 - 2007, nhóm G5000 thu về 726 tỷ USD lợi nhuận. 10 năm sau đó, con số này biến thành lỗ 34 tỷ USD, một con số bất ngờ, nhất là trong bối cảnh lãi suất xuống mức thấp và chính sách nới lỏng tiền tệ được áp dụng trên toàn cầu.

Lý do nào khiến hiệu quả kinh doanh của các đại gia sụt giả thê thảm như vậy? Câu trả lời đến từ châu Á (nơi chiếm số lượng chủ đạo trong nhóm G5000) và một phần tại châu Âu.

Lợi nhuận của các doanh nghiệp toàn cầu đi xuống trong thập kỷ qua, một nửa trong số đó xuất phát từ châu Á

Trong thập kỷ vừa qua, các doanh nghiệp châu Á lỗ 207 tỷ USD, so với con số lợi nhuận 152 tỷ USD trong giai 10 năm trước đó. Theo đó, khu vực này chiếm gần một nửa lượng lợi nhuận sụt giảm trên toàn cầu trong giai đoạn 2005 - 2007 và 2015 - 2017.

Ở chiều ngược lại, các công ty Bắc Mỹ duy trì lợi nhuận ở mức 245 tỷ USD, tương đương với 276 tỷ USD trong thập kỷ trước đó.

Đâu là nguyên nhân?

Việc dòng vốn lớn đổ vào khu vực châu Á, nhưng lợi nhuận của các doanh nghiệp khu vực này đi xuống có mối quan hệ chặt chẽ với nhau. Nguyên nhân theo các chuyên gia của McKensey là môi trường kinh tế với lợi nhuận thấp hơn phản ánh hệ số thu nhập trên vốn đầu tư (ROIC) toàn cầu đi xuống.

ROIC phản ánh khả năng sử dụng vốn đầu tư để tạo ra lợi nhuận của doanh nghiệp. Trong thập kỷ qua, hệ số này đã giảm xuống, phản ánh tình trạng cường độ sử dụng vốn cao (capital intensity) trên toàn cầu.

Cụ thể, nền kinh tế nói chung và các ngành công nghiệp nói riêng cần lượng vốn nhiều hơn để tạo ra cùng một lượng doanh thu so với giai đoạn trước. Chính điều này dẫn tới lợi nhuận thấp hơn.

ROIC giảm khoảng 3,2% từ mức 11% xuống 7,8% trong giai đoạn 2005 - 2007 và 2015 - 2017. Trong thời kỳ này, vốn đầu tư tăng trưởng ở mức gần gấp đôi so với tốc độ tăng trưởng doanh thu. Như vậy, nếu cách đây 1 thập kỷ, doanh nghiệp cần 0,8 USD đầu tư để thu về 1 USD doanh thu, thì hiện tại, cần 1,1 USD để thu về 1 USD doanh thu. Trong khi tốc độ tăng trưởng lợi nhuận lại thấp hơn so với doanh thu, bởi biên lợi nhuận suy giảm 0,3%, từ mức 8,7% xuống 8,4%.

Riêng tại châu Á, ROIC giảm 2,7%, từ 9,7% xuống 7%. Đà giảm đối với riêng doanh nghiệp Trung Quốc còn mạnh mẽ hơn, từ 11,4% xuống 6,8%. Diễn biến này nhấn mạnh tình trạng sử dụng vốn với cường độ cao tại châu Á.

Tuy nhiên, biên lợi nhuận lại có xu hướng phân hóa tại khu vực. Nếu như tại Trung Quốc, biên lợi nhuận của doanh nghiệp giảm từ 11,1% xuống 9%, thì tại các nước khác, con số này tăng từ 8,8% lên 9,3%.

Việc biên lợi nhuận giảm, trong khi cường độ sử dụng vốn cao gia tăng đã khiến lợi nhuận giảm sút.

3 "hố đen" chính

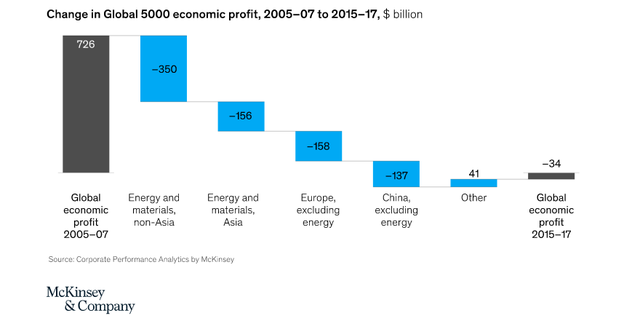

Phân tích sâu hơn để tìm kiếm nguyên nhân tại sao lợi nhuận lại giảm sút trong 10 năm qua của nhóm G5000, các chuyên gia của McKinsey đã chỉ ra 3 “hố đen” chính.

Thứ nhất, chu kỳ đi xuống của lĩnh vực năng lượng và vật liệu. Thứ hai, lĩnh vực tài chính châu Âu có màn biểu diễn đáng thất vọng. Thứ ba, Trung Quốc đang tập trung vốn vào những lĩnh vực có khả năng “đốt tiền” thay vì kiếm tiền.

Thay đổi lợi nhuận tính theo lĩnh vực

Trong thập kỷ qua, ngành năng lượng và vật liệu (tài nguyên) biến từ lĩnh vực đóng góp lớn cho tăng trưởng lợi nhuận thành nơi tạo ra thua lỗ. Theo đó, khu vực này chiếm tới 500 tỷ USD lợi nhuận giảm sút trên toàn cầu. Giai đoạn 2005 - 2007, năng lượng và vật liệu là nơi tạo ra lợi nhuận cho doanh nghiệp, nhưng 10 năm sau đó, các công ty chứng kiến giá dầu và các loại hàng hóa đi xuống, tác động mạnh tới hoạt động của doanh nghiệp năng lượng trên toàn cầu.

Tại châu Âu, hơn một thập kỷ sau khủng hoảng 2008, hệ thống tài chính của khu vực này, nhất là các nhà băng vẫn đang tỷ mẩn sửa chữa những lỗ hổng và tìm cách thúc đẩy đà tăng trưởng. Tuy nhiên, kết quả không lấy làm ấn tượng, thậm chí lợi nhuận vẫn trên đà bị xói mòn.

Nếu như trên thế giới, dòng vốn sẽ nhanh chóng chảy ra khỏi các lĩnh vực mang lại lợi nhuận thấp, thì tại Trung Quốc, hiện tượng kỳ lạ đang diễn ra. Trong 10 năm qua, khoảng 10.000 tỷ USD đã được đầu tư vào Trung Quốc, 80% số này dành cho các lĩnh vực mang lại lợi nhuận dưới chi phí vốn.

Cụ thể, lĩnh vực dịch vụ nội địa (công ích, viễn thông, vận tải, bất động sản, xây dựng) chiếm 45% tổng mức đầu tư, tiếp sau đó là nhóm hàng tư liệu sản xuất (máy móc, ô tô, hóa chất, sản xuất nguyên vật liệu), năng lượng và nguyên liệu. Toàn bộ khu vực còn lại của châu Á có lợi nhuận tốt hơn với chỉ 68% dòng vốn đầu tư mới chảy vào các lĩnh vực có lợi nhuận dưới chi phí vốn.

Mở khóa cơ hội

Tại châu Á, có 2 nhóm doanh nghiệp cần tập trung chú ý. Top 200 doanh nghiệp có lợi nhuận cao nhất khu vực, chiếm khoảng 1/4 lợi nhuận được tạo ra trong nhóm G5000 và nhóm 200 doanh nghiệp có lợi nhuận thấp nhất, là nguyên nhân khiến 1/3 lợi nhuận trên toàn cầu bị xói mòn.

Để vực dậy tăng trưởng lợi nhuận khu vực nói chung và trên toàn cầu nói riêng, cần vực dậy nhóm 200 doanh nghiệp đang gây rắc rối và cổ vũ hơn nữa nhóm 200 công ty có thành tích khủng.

Đáng chú ý, trong thập kỷ qua, chỉ 54% doanh nghiệp châu Á có thể tự vươn lên để thoát khỏi nhóm 20% dưới cùng về lợi nhuận, so với mức 61% tại Bắc Mỹ. Chỉ 49% công ty châu Á duy trì được ở Top 20% lợi nhuận cao nhất, so với con số 61% tại Bắc Mỹ.

Riêng tại Trung Quốc, tình hình còn khó khăn hơn, khi chỉ 44% giữ vững vị trí Top trên và 37% thoát khỏi nhóm dưới cùng.

McKinsey đánh giá, nếu châu Á có thể tận dụng được dòng vốn đầu tư hiện tại, khu vực này sẽ tạo thêm khoảng 440 tỷ USD lợi nhuận. Theo đó, đây không chỉ là khu vực có số lượng doanh nghiệp nhiều nhất trong danh sách G5000, mà còn là nơi tạo ra nhiều lợi nhuận nhất.