Công ty cổ phần Huy Dương Group huy động 900 tỷ đồng trái phiếu

Ngày 11/12/2024, CTCP Huy Dương Group báo cáo đã hoàn tất đợt phát hành 9.000 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu, tương đương giá trị phát hành 900 tỷ đồng.

Trái phiếu có kỳ hạn 60 tháng và đáo hạn vào ngày 09/12/2024. Mức lãi suất là 12,5%/năm với kỳ trả lãi 6 tháng/lần.

CTCP Huy Dương Group hoạt động chính trong lĩnh vực xây dựng công trình, có vốn điều lệ 150 tỷ đồng. Thành lập vào tháng 6/2020 với vốn điều lệ 100 triệu đồng dưới hình thức công ty TNHH, Huy Dương Group chuyển đổi thành công ty cổ phần vào cuối 2022 và mới tăng vốn từ 50 tỷ đồng lên 150 tỷ đồng vào đầu năm 2024 vừa qua.

Một trong các cổ đông sáng lập Huy Dương Group là CTCP Đầu tư MST. Hiện Đầu tư MST đang thực hiện nhiều dự án bất động sản như I-Tower Quy Nhơn có quy mô 2 tòa tháp cao 41 tầng, Dự án khu Shophouse thị trấn Phùng tại Đan Phượng - Hà Nội, dự án nghỉ dưỡng Ba Vì (3,1ha).

Được biết, tháng 11/2024, Đầu tư MST cùng Huy Dương Group đã ký kết Hợp đồng hợp tác đầu tư để thực hiện dự án Greenhill Village Quy Nhơn với tổng giá trị hợp đồng là 1.810 tỷ đồng. Thời hạn góp vốn 180 ngày.

Đến đầu tháng 12/2024, Đầu tư MST công bố công ty đã trúng đấu giá đối với tài sản là Toàn bộ giá trị khoản nợ của Công ty Cổ phần Greenhill Village tại Ngân hàng TMCP Công Thương Việt Nam – Chi nhánh Thủ Thiêm với tổng giá trị trúng thầu là 410 tỷ đồng. Chỉ sau gần chục ngày trúng đấu giá tài sản này, công ty liên quan đến MST là Huy Dương Group lại huy động thành công gần nghìn tỷ đồng trái phiếu.

Chủ đầu tư dự án The Maris Vũng Tàu huy động hơn 1.700 tỷ

Có vốn điều lệ 860 tỷ đồng, Công ty Allgreen - Vượng Thành - Trùng Dương vốn thuộc sở hữu của CTCP Trùng Dương (TDG Group).

Thông tin trên website của TDG Group cho biết, năm 2008, TDG Group hợp tác với Công ty TNHH Allgreen - Vượng Thành (Singapore) để thành lập công ty liên doanh là Công ty Allgreen - Vượng Thành - Trùng Dương để triển khai dự án The Maris Vũng Tàu 23ha. Liên quan đến dự án The Maris Vũng Tàu, chủ đầu tư đã phải mất 10 năm để hoàn thành pháp lý dự án và chỉ bắt đầu triển khai xây dựng từ năm 2018.

Tuy nhiên ngay sau khi huy động thành công 1.735 tỷ đồng trái phiếu trên, ngày 3/12/2024, chủ doanh nghiệp này đã chuyển đổi thành Công ty TNHH Thương mại Xây dựng sản xuất Trường Phú. Trường Phú mới chỉ được thành lập hồi tháng 7/2024.

Ông Bùi Ngọc Tuấn - Tổng giám đốc TDG Group hiện cũng đang là Tổng giám đốc của Công ty Allgreen - Vượng Thành - Trùng Dương. Là một trong những cổ đông sáng lập, ông Bùi Ngọc Tuấn hiện nắm giữ trực tiếp hơn 5,8% vốn cổ phần của TDG Group.

|

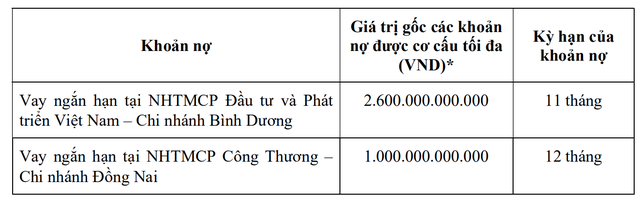

2 khoản nợ mà Becamex IDC dự kiến cơ cấu bằng tiền thu được từ đợt phát hành trái phiếu tháng 12/2024 |

Becamex IDC phát hành thành công hơn nghìn tỷ trái phiếu

Cũng trong tháng cuối cùng của năm, ngày 2/12/2024, Tổng công ty Đầu tư và Phát triển Công nghiệp(Becamex IDC) vừa phát hành thành công 1.080 tỷ đồng trái phiếu với kỳ hạn 4 năm, lãi suất phát hành 10,7%/năm.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và được đảm bảo bằng tài sản, phát hành tại thị trường trong nước.

Theo nghị quyết trước đó về phương án phát hành trái phiếu, mục đích phát hành lô trái phiếu 1.080 tỷ đồng trên nhằm cơ cấu lại nợ doanh nghiệp. Becamex IDC dự kiến sử dụng số tiền thu được từ đợt phát hành trái phiếu để thanh toán các khoản gốc lãi của các khoản nợ từ BIDV chi nhánh Bình Dương và VietinBank chi nhánh Đồng Nai.

Nghị quyết này cũng cho biết công ty sử dụng 19 thửa đất để làm tài sản đảm bảo cho lô trái phiếu trên. Tổng giá trị định giá của số tài sản bất động sản trên là hơn 1.700 tỷ đồng.

Trước khi phát hành lô trái phiếu trên, Becamex IDC vẫn đang còn dư nợ hơn 11.126 tỷ đồng trái phiếu còn lại từ các đợt phát hành trước. Được biết, phần lớn vốn thu từ các đợt phát hành trái phiếu được đầu tư các chương trình dự án (hơn 8.000 tỷ), hơn 2.120 tỷ nhằm cơ cấu lại các khoản nợ và hơn 1.200 tỷ để tăng quy mô vốn hoạt động.

Becamex IDC cho biết doanh nghiệp có tình hình tài chính lành mạnh và đủ khả năng thanh toán các khoản nợ đến hạn cũng như khả năng trả nợ đối với trái phiếu dự kiến phát hành. Với mức lợi nhuận gộp từ hoạt động kinh doanh khoảng trên 3.000 tỷ đồng trung bình 5 năm gần nhất (theo Báo cáo tài chính hợp nhất), công ty có đủ khả năng để thanh toán các nghĩa vụ lãi đến hạn của tất cả các trái phiếu. Lợi nhuận sau thuế ở mức 1.700 – 2.200 tỷ đồng trong 5 năm gần đây cho thấy việc tích lũy để thanh toán nợ gốc trái phiếu được đảm bảo.

Nhóm bất động sản vẫn đang nặng nợ trái phiếu

Báo cáo cập nhật mới đây của VIS Rating cho biết, doanh số bán hàng bất động sản tại Hà Nội và TP. HCM trong quý III/2024 đã tăng 48% so với quý trước, mức cao nhất trong 4 quý vừa qua. Nhiều quy định mới về bất động sản được ban hành gần đây sẽ thúc đẩy việc phát triển các dự án và bán hàng vào năm 2025 và xa hơn. Khi dòng tiền được cải thiện, khả năng thanh toán nợ của các chủ đầu tư bất động sản được kỳ vọng sẽ bắt đầu cải thiện từ mức yếu của năm 2023-2024.

Trong quý III/2024 vừa qua, khả năng trả nợ của ngành bất động sản vẫn duy trì ở mức yếu. Tính đến quý III/2024, hơn một nửa chủ đầu tư trong danh sách theo dõi của VIS Rating có hồ sơ đòn bẩy và khả năng trả nợ mức yếu. Điều này chủ yếu do sử dụng đòn bẩy quá mức để phát triển dự án trong giai đoạn 2021-2023 và tồn kho các dự án chưa hoàn thành cũng như hàng tồn kho chưa bán được khi tâm lý thị trường xấu đi kể từ năm 2023.

Các quy định mới được ban hành vào tháng 7 năm 2024 sẽ giới hạn mức sử dụng nợ cho các dự án mới. Vì vậy, mức tăng trưởng nợ vay được kỳ vọng sẽ tiếp tục chậm lại từ mức cao 15%/năm trong giai đoạn 2022- 2023. Với triển vọng tích cực về doanh số bán dự án mới và dòng tiền, các tỷ số bao phủ nợ của các chủ đầu tư sẽ dần được cải thiện.

Khoảng 22.000 tỷ đồng trái phiếu do các chủ đầu tư phát hành sẽ đáo hạn vào quý IV/2024, phần lớn đã chậm trả gốc, lãi trong các kỳ trước. Trong đó, khoảng 13.000 tỷ đồng trái phiếu đáo hạn trong Q4/2024 đã chậm trả nợ gốc, lãi vào năm 2023 và đã đàm phán thành công với các trái chủ để gia hạn thanh toán sang năm tiếp theo. Những trái phiếu này được phát hành bởi các công ty liên quan đến các tập đoàn bất động sản như Vạn Thịnh Phát, Novaland, Hưng Thịnh và Sunshine.

Số còn lại 9.000 tỷ đồng trái phiếu được phát hành bởi 11 công ty. Trong đó, 7 công ty có hồ sơ tín dụng yếu và có rủi ro cao; chủ yếu là các công ty không có hoạt động kinh doanh có liên hệ với các tập đoàn bất động sản, không có doanh thu hoạt động và nguồn tiền rất ít.

Về mặt tích cực, khả năng tiếp cận nguồn vốn mới của các công ty bất động sản đã được cải thiện. Các tổ chức phát hành có rủi ro cao này sẽ cần dựa vào hỗ trợ thanh khoản từ các công ty liên quan hoặc tìm kiếm sự chấp thuận của các trái chủ để gia hạn thanh toán nhằm tránh việc chậm trả gốc, lãi trái phiếu, VIS Rating cho biết.