Do thị trường trầm lắng, chậm thanh toán hoặc phải giãn nợ trái phiếu chủ yếu là doanh nghiệp địa ốc. Ảnh: Đức Thanh

Nhiều doanh nghiệp bất động sản chậm trả nợ, xin gia hạn trái phiếu

Tính từ đầu năm tới ngày công bố thông tin (5/7), thị trường ghi nhận 133 đợt phát hành riêng lẻ và 10 đợt phát hành ra công chúng, với tổng giá trị phát hành hơn 140.000 tỷ đồng, trong đó 65,6% giá trị phát hành thuộc lĩnh vực ngân hàng. Trái phiếu bất động sản chỉ chiếm 24,6% tổng số, tương đương hơn 34.500 tỷ đồng.

Trong tháng 6/2024, hoạt động phát hành trái phiếu của doanh nghiệp bất động sản bắt đầu sôi động trở lại. Tiêu biểu là đợt phát hành 2.500 tỷ đồng của Vinhomes, 1.000 tỷ đồng của Sun Group, 800 tỷ đồng của Becamex, 600 tỷ đồng của Công ty TNHH Đầu tư Xây dựng Thiên Hà - Băng Dương, 550 tỷ đồng của Bất động sản Nam Long. Ngoài ra, có một số đợt phát hành của Công ty cổ phần Kiểm định xây dựng An Hòa, Công ty TNHH Khu đô thị mới Trung Minh, Công ty cổ phần Tập đoàn Khải Hoàn Land.

Xét về giá trị tuyệt đối, phát hành trái phiếu bất động sản có sự phục hồi so với cùng kỳ năm ngoái, song tỷ trọng lại giảm mạnh. Cụ thể, 6 tháng đầu năm 2023, trái phiếu bất động sản chiếm tới gần 55% giá trị phát hành, nhưng 6 tháng đầu năm nay chỉ còn chiếm gần 25% giá trị phát hành.

Đáng nói là, doanh nghiệp bất động sản đang phải đối mặt với gánh nặng đáo hạn rất lớn và tỷ lệ chậm trả trong lĩnh vực này tiếp tục tăng nhanh.

Chỉ tính riêng tuần đầu tháng 7/2024 có 9 doanh nghiệp thông báo chậm thanh toán gốc, lãi trái phiếu và thay đổi điều kiện, điều khoản trái phiếu (chủ yếu là gia hạn kỳ hạn trái phiếu thêm 12-24 tháng). Các doanh nghiệp chậm thanh toán hoặc phải giãn nợ trái phiếu chủ yếu thuộc lĩnh vực bất động sản, tiêu biểu như Địa ốc No Va, Bất động sản Gia Đức, Bất động sản Vĩnh Xuân, Bất động sản Ngọc Minh.

Trước đó, trong tháng 6/2024 cũng có nhiều doanh nghiệp bất động sản tuyên bố chậm thanh toán hoặc xin giãn nợ trái phiếu, tiêu biểu như Bất động sản Cát Liên Hoa, Bất động sản Vĩnh Xuân, Địa ốc No Va, Đầu tư Big Gain, Thành phố AQUA, Địa ốc Hoàng Cát, Công ty cổ phần Kinh doanh và Đầu tư Bình Dương…

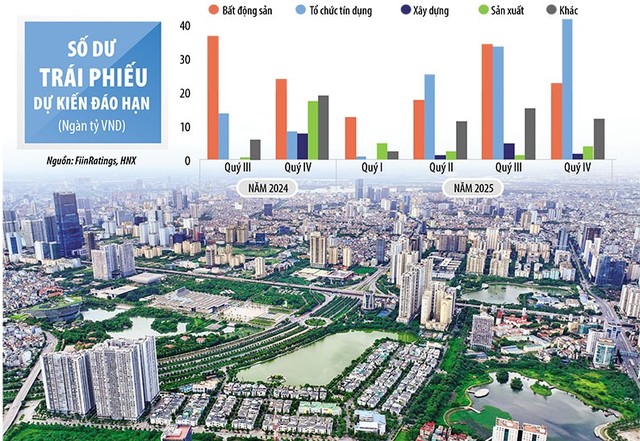

Trong nửa cuối năm 2024, ước tính sẽ có khoảng 140.000 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản (gần 59.000 tỷ đồng), tương đương 42%. Đây cũng là nhóm trái phiếu gặp áp lực trả nợ lớn nhất hiện nay.

|

Trong nửa cuối năm 2024, ước tính sẽ có khoảng 140.000 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn |

Theo thống kê của FiinGroup, tính tới tháng 5/2024, tỷ lệ chậm trả trái phiếu (kể cả trái phiếu doanh nghiệp cơ cấu lại và giãn hoãn kỳ hạn) là gần 18%; riêng khối trái phiếu doanh nghiệp phi ngân hàng, tỷ lệ chậm trả là gần 26%. Giá trị trái phiếu doanh nghiệp có vấn đề khoảng 215.000 tỷ đồng tính đến cuối tháng 5/2024.

Bất động sản là ngành có quy mô trái phiếu chậm trả lớn nhất với tỷ lệ chậm trả lên đến 42,5%. Đáng mừng là, trong 5 tháng đầu năm 2024, mặc dù tỷ lệ trái phiếu doanh nghiệp có vấn đề vẫn ở mức cao, nhưng đã có xu hướng chậm lại so với năm 2023.

Doanh nghiệp địa ốc chấp nhận vay vốn lãi suất cao qua kênh trái phiếu

Từ đầu năm đến nay, thị trường ghi nhận 133 đợt phát hành riêng lẻ và 10 đợt phát hành ra công chúng, với tổng giá trị phát hành hơn 140.000 tỷ đồng, trong đó 65,6% giá trị phát hành thuộc lĩnh vực ngân hàng. Trái phiếu bất động sản chiếm 24,6% tổng số, tương đương hơn 34.500 tỷ đồng.

Trong nửa đầu năm nay, doanh nghiệp bất động sản hoạt động tốt huy động trái phiếu với lợi suất trung bình 9-12%/năm, chủ yếu là các chủ đầu tư lớn, có thương hiệu và uy tín lớn, như Vinhomes, Nam Long, Khang Điền…

Lợi suất trái phiếu bất động sản của nhóm rủi ro cao, đang có khó khăn về tài chính có thể lên tới 20-30%, thậm chí tới 50%, chủ yếu xảy ra với các trái phiếu thanh khoản thấp.

“Từ nửa cuối năm 2023 tới nay, nhiều doanh nghiệp bất động sản gặp khó khăn về thanh khoản. Do vậy, đã có những trái phiếu doanh nghiệp được giao dịch với mức lợi suất có thể lên tới 20-25%. Đây thường là các doanh nghiệp đang gặp khó khăn trong việc triển khai dự án. Trong khi đó, áp lực tài chính với họ tương đối lớn trong khoảng 12-18 tháng tiếp theo và khả năng tái tài trợ hoặc huy động vốn mới gặp nhiều thách thức. Điều này cũng phần nào phản ánh mức khẩu vị rủi ro tương xứng của những nhà đầu tư đã mua vào”, chuyên gia phân tích FiinGroup nhận định.

Ở góc độ khác, việc chấp nhận huy động trái phiếu lãi suất cao cũng cho thấy, việc tiếp cận tín dụng ngân hàng với doanh nghiệp không mấy dễ dàng, nhất là với các doanh nghiệp không còn tài sản đảm bảo và khó chứng minh năng lực trả nợ.

Dù vậy, ông Nguyễn Đình Duy, Giám đốc, chuyên gia phân tích cấp cao tại Công ty cổ phần Xếp hạng tín nhiệm đầu tư Việt Nam cho rằng, việc tiếp cận vốn (bao gồm cả tín dụng ngân hàng lẫn huy động trái phiếu) của doanh nghiệp bất động sản sẽ dễ thở hơn trong nửa cuối năm.

Cụ thể, 3 luật mới liên quan đến bất động sản có hiệu lực từ ngày 1/8/2024 sẽ giúp các chủ đầu tư giải quyết các vấn đề về xác định giá đất và quyền sử dụng đất, từ đó tiếp cận được nguồn tài chính cho việc phát triển dự án mới. Huy động vốn trái phiếu phục hồi, tín dụng bất động sản kinh doanh ước tăng 16-18% trong năm 2024. Ngoài ra, nhiều doanh nghiệp bất động sản niêm yết công bố kế hoạch tăng vốn chủ sở hữu trong năm nay (dự kiến có khoảng 26.000 tỷ đồng vốn chủ sở hữu mới sẽ được huy động cho phát triển dự án hoặc để trả nợ đáo hạn).

Tất cả yếu tố đó, theo ông Duy, sẽ giúp các chủ đầu tư giảm bớt khó khăn về thanh khoản do áp lực nợ đáo hạn lớn trong năm 2024 và 2025.