Vượt qua mốc 1.300 điểm, chỉ số VN-Index đang có những biến động lung lay ở ngưỡng này khi nhiều cổ phiếu đang gặp áp lực chốt lãi sau nhịp tăng điểm vừa qua. Nhìn chung, thị trường đã trải qua tháng 2 khá thuận lợi. Đâu là góc nhìn của ông bà về chuyển động thị trường trong tháng tuần mới, tháng mới?

Ông Phan Dũng Khánh, Giám đốc Tư vấn Đầu tư Maybank Investment Bank

Thị trường đã đứng trên được mốc 1.300 dù có nhiều lần trong phiên bị điều chỉnh giảm nhưng nhờ dòng tiền liên tục cải thiện khác hẳn với mức 1.300 của năm 2024. Nhờ đó mốc này đã được giữ vững khi đóng cửa ngày, tuần và tháng trên được mốc này. Do đó có thể kỳ vọng thời gian sắp tới tiếp tục chinh phục các mốc cao hơn, hướng tới 1.320 – 1.350 trong ngắn hạn.

Ông Nguyễn Hồng Khanh, Giám đốc phân tích, CTCK Quốc tế Việt Nam (VISE)

Tháng 2 khép lại với nhiều tín hiệu lạc quan khi VN-Index chính thức tái lập mốc 1.300 điểm, lần đầu tiên kể từ tháng 9/2024. Đây là cột mốc được giới đầu tư mong chờ suốt thời gian qua, nhưng cũng đồng thời là vùng giá nhạy cảm, nơi áp lực điều chỉnh và chốt lời có thể gia tăng mạnh mẽ.

Thực tế, suốt một năm qua, chỉ số VN-Index đã nhiều lần dao động trong biên độ 1.200 – 1.300 điểm mà chưa thể bứt phá thực sự, cho thấy đây vẫn là vùng kháng cự quan trọng.

Trong bối cảnh kinh tế - chính trị toàn cầu tiềm ẩn nhiều biến số khó lường, thị trường chứng khoán Việt Nam khó có thể miễn nhiễm trước những tác động bên ngoài. Dù VN-Index đã chạm 1.300 điểm, đà tăng vẫn chưa thực sự bứt phá, đồng nghĩa với khả năng rung lắc trong thời gian tới vẫn còn tiếp diễn. Tháng 3 và tuần giao dịch tiếp theo có thể chứng kiến một số nhịp điều chỉnh, nhưng khó xảy ra sự sụt giảm mạnh làm thay đổi xu hướng chính.

|

Ông Nguyễn Hồng Khanh |

Về triển vọng trung hạn, thị trường vẫn có nhiều cơ hội thiết lập một mặt bằng giá mới cao hơn mốc 1.300 điểm, nhờ các yếu tố hỗ trợ quan trọng như hệ thống giao dịch mới, triển vọng nâng hạng thị trường và nền tảng kinh tế vĩ mô duy trì tăng trưởng ổn định. Nếu tận dụng tốt các động lực này, VN-Index hoàn toàn có thể bước vào một giai đoạn tăng trưởng bền vững hơn từ nay đến cuối năm.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Trong trung – dài hạn, chúng tôi tiếp tục đánh giá kịch bản tích cực với thị trường chứng khoán Việt Nam, và VNIndex hoàn toàn có thể chạm mốc 1.400 điểm. Chỉ với môi trường vĩ mô trong nước và quốc tế tương đối ổn định, thì nền tảng định giá chính là động lực tăng trưởng chính.

Trong kịch bản dự phóng tăng trưởng lợi nhuận toàn thị trường ở mức thận trọng 11%, thì P/E của VNIndex sẽ chỉ ở 12.2 lần vào cuối 2025 (chỉ 15% các phiên trong quá khứ giao dịch ở mức định giá thấp như vậy).

Trong ngắn hạn, đà tăng hoàn toàn có thể thuận theo quán tính và kéo dài sang tuần sau, nhưng với VNIndex không thể bỏ qua kịch bản xảy ra nhịp điều chỉnh trong tháng 3. Bởi một số lý do:

Thứ nhất là áp lực bán ròng từ dòng vốn ngoại, áp lực điều chỉnh từ chứng khoán toàn cầu, luôn có tác động tới thị trường Việt Nam dù hiệu ứng có thể bị trễ.

Thứ hai là những nhóm có nền tảng tăng trưởng vững vàng như Ngân hàng đã lâu không còn điểm mua an toàn. Dòng tiền đầu cơ dần tìm đến những nhóm ngành có tính rủi ro cao hơn như Bất động sản và Vật liệu xây dựng.

Dòng tiền trong giai đoạn vừa qua có phần lan tỏa mạnh hơn so với các đợt sóng trước, tuy nhiên không trụ lại ở một nhóm nào đủ lâu. Có thể lý giải về chuyển động dòng tiền hiện nay như thế nào, theo ông/bà?

Ông Phan Dũng Khánh, Giám đốc Tư vấn Đầu tư Maybank Investment Bank

Điều này là bình thường trong các giai đoạn tăng điểm, vì nhiều nhóm ngành cùng được hỗ trợ thì thị trường mới lên vững vàng được. Do đó, khác với giai đoạn trước chỉ một số ngành tăng nên thị trường liên tục vất vả tại mốc 1.300, hiện việc dòng tiền chạy giữa các nhóm ngành cần phải có thêm các dòng vốn mới và cả NĐTNN quay trở lại xu hướng bền vững mới duy trì được trong trung dài hạn. Hiện ngắn hạn đã khá kích hoạt được dòng tiền và chúng ta có thể kỳ vọng xu hướng này tiếp tục duy trì trong trung dài hạn để thị trường có thể tăng trưởng ổn định và bền vững.

|

Ông Phan Dũng Khánh |

Ông Nguyễn Hồng Khanh, Giám đốc phân tích, CTCK Quốc tế Việt Nam (VISE)

Dòng tiền trên thị trường trong giai đoạn hiện tại có xu hướng luân chuyển nhanh giữa các nhóm ngành, thay vì tập trung vào một lĩnh vực cụ thể như các đợt sóng trước.

Trước đây, dòng tiền thường chảy mạnh vào một số nhóm ngành chủ đạo như ngân hàng, chứng khoán, bất động sản hoặc những cổ phiếu hưởng lợi từ chính sách. Tuy nhiên, hiện tại, chưa có một câu chuyện đủ mạnh để giữ chân dòng tiền ở một nhóm ngành nào lâu dài. Việc này dẫn đến nhà đầu tư có xu hướng giao dịch ngắn hạn, áp dụng chiến thuật đánh nhanh rút gọn thay vì nắm giữ lâu, khiến dòng tiền trở nên nhạy cảm với các biến động thị trường.

Khi một nhóm cổ phiếu có dấu hiệu suy yếu, dòng tiền nhanh chóng dịch chuyển sang các nhóm khác, phản ánh sự thiếu niềm tin vào một xu hướng tăng bền vững. Hiện tại thanh khoản thị trường vẫn ở mức khá tốt nhưng chưa có sự bùng nổ rõ rệt. Các dòng tiền lớn từ tổ chức và quỹ đầu tư vẫn thận trọng, chưa thực sự giải ngân mạnh vào một nhóm ngành cụ thể.

Bên cạnh đó, việc khối ngoại liên tục rút ròng càng khiến tâm lý nhà đầu tư trở nên dè dặt hơn trong các quyết định giao dịch. Nhìn chung, chuyển động dòng tiền hiện tại cho thấy sự thận trọng của nhà đầu tư, với chiến lược giao dịch linh hoạt, tận dụng sóng ngắn hạn thay vì đặt cược vào một nhóm ngành nào đó trong dài hạn.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Như đã đề cập những nhóm có nền tảng tăng trưởng vững vàng như Ngân hàng đã lâu không còn điểm mua an toàn. Dòng tiền đầu cơ dần tìm đến những nhóm ngành có tính rủi ro cao hơn như Bất động sản và Vật liệu xây dựng.

Trong tuần qua, nhóm cổ phiếu ngành thép ghi nhận chuyển động khá tích cực sau thông tin Bộ Công Thương áp dụng thuế chống bán phá giá tạm thời đối với một số sản phẩm thép HRC có xuất xứ Trung Quốc (AD20), cùng với việc phòng vệ thương mại đối với một số sản phẩm thép mạ nhập khẩu từ Trung Quốc và Hàn Quốc. Tuy nhiên, đầu tư vào nhóm cổ phiếu ngành thép ở thời điểm hiện tại, nhà đầu tư nên lưu ý điều gì, theo các ông/bà?

Ông Phan Dũng Khánh, Giám đốc Tư vấn Đầu tư Maybank Investment Bank

Nhóm cổ phiếu thép xu hướng lên ngắn hạn nhưng đa số đã giảm mất nhiều hỗ trợ trước đó nên khả năng giá tích cực trong ngắn hạn nên nhà đầu tư mua mới cần xem xét tiếp tục dòng tiền có duy trì tốt trong trung hạn hay không và nếu có tham gia chỉ nên mua những lúc cổ phiếu điều chỉnh chứ không nên mua đuổi đặc biệt tại những vùng kháng cự. Còn với những nhà đầu tư đã có hàng sẵn và chỉ đầu tư lướt sóng có thể xem xét giảm bớt tại các vùng kháng cự ngắn hạn hoặc nắm giữ nếu trung dài hạn.

Ông Nguyễn Hồng Khanh, Giám đốc phân tích, CTCK Quốc tế Việt Nam (VISE)

Việc áp thuế chống bán phá giá có thể tạo lợi thế cho các doanh nghiệp thép nội địa, giúp cải thiện biên lợi nhuận nhờ giảm bớt áp lực cạnh tranh từ hàng nhập khẩu giá rẻ. Tuy nhiên, nhà đầu tư cần lưu ý một số rủi ro quan trọng. Trước hết, cần theo dõi phản ứng từ các đối tác thương mại, vì họ có thể áp dụng các các biện pháp đối phó, ảnh hưởng đến nguồn cung hoặc giá nguyên liệu đầu vào. Hiện tại, giá quặng sắt, than cốc và thép phế liệu vẫn biến động mạnh trên thị trường quốc tế. Nếu giá nguyên liệu tăng nhanh hơn giá bán, biên lợi nhuận của doanh nghiệp thép có thể bị thu hẹp, ảnh hưởng trực tiếp đến hiệu quả kinh doanh.

Bên cạnh đó, nhu cầu tiêu thụ thép trong nước và xuất khẩu cũng là yếu tố quan trọng cần theo dõi. Nếu thị trường bất động sản chưa phục hồi mạnh, nhu cầu thép xây dựng sẽ bị hạn chế, ảnh hưởng đến doanh thu của các doanh nghiệp trong ngành. Ở chiều ngược lại, xuất khẩu thép là động lực tăng trưởng chính, nhưng vẫn chịu tác động từ chính sách thương mại của các nước nhập khẩu và biến động kinh tế lẫn chính trị toàn cầu, đặc biệt là ở các thị trường lớn có nhiều sự cạnh tranh.

Ngoài yếu tố vĩ mô, nhà đầu tư cũng cần xem xét mức định giá của nhóm cổ phiếu thép sau giai đoạn tăng giá gần đây. Dù đã có mức tăng khá trong thời gian gần đây nhưng nhóm cố phiếu thép vẫn chỉ ở chu kỳ đầu ở giai đoạn hồi phục vì vậy dư địa tăng trưởng trong tương lai vẫn còn. Điểm lưu ý là các nhịp ngắn hạn sẽ có nhiều đoạn rung lắc điều chỉnh. Nhà đầu tư cần quan sát kỹ động thái của dòng tiền lớn và tránh mua đuổi khi thị trường vào các nhịp tăng nóng.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Tôi cho rằng, Bộ Công thương thông qua việc áp thuế chống bán phá giá (CBPG) tạm thời với sản phẩm thép cán nóng (HRC) từ Trung Quốc, và cả những tin đồn sớm về việc áp dụng thuế CBPG với sản phẩm tôn mạ đều là những tác động vĩ mô, hỗ trợ ngành mang tính dài hạn. Việc áp thuế CBPG là xung hướng chung trên toàn cầu trong việc bảo vệ nền công nghiệp sản xuất nội địa; riêng với Việt Nam, đây cũng là biện pháp phòng vệ trước rủi ro chiến tranh thương mại.

Những ảnh hưởng ngay lập tức phải kể đến biến động ngắn hạn liên quan đến giá hàng hóa, loạt bản tin tăng giá bán các sản phẩm thép khác nhau được công bố trong tuần kéo theo kỳ vọng xu hướng biên lợi nhuận dần mở rộng. Tôi đánh giá, bản tin tăng giá trên chỉ là những phản ứng “tăng giá kỹ thuật” dựa trên chính sách mới, trước đó phải kể đến xu hướng giảm đi ngang và giảm giá của giá thép nội địa trong suốt năm 2024.

Tuy vậy, trong bối cảnh tâm lý thị trường hưng phấn hơn ( Vnindex vượt qua mốc 1.300 điểm), những tin tức về chính sách mới đang là chất xúc tác để dòng tiền “fomo” tại nhóm cổ phiếu beta cao nói chung và nhóm ngành thép nói riêng. Điểm cần lưu ý, xu hướng xuất khẩu thép tôn mạ của các doanh nghiệp Việt Nam đã giảm liên tiếp trong quý III-IV/2024, cùng với giai đoạn đầu năm không phải thời điểm thuận lợi của ngành thép; do đó, chiến lược mua chủ động với nhóm ngành thép ở thời điểm hiện tại là không phù hợp trước dự phóng kết quả kinh doanh quý I/2025 còn ảm đạm.

Tôi khuyến nghị NĐT cần giữ tâm lý ổn định trước những tin tức vĩ mô trung-dài hạn trên, ưu tiên chiến lược mua theo định giá và chờ “quả ngọt” vào giai đoạn nửa sau của năm 2025.

|

Ông Trương Thái Đạt |

Ở thời điểm này, nhiều doanh nghiệp đã bắt đầu công bố chiến lược và kế hoạch kinh doanh cho năm mới, ông/bà đánh giá như thế nào về các nhóm doanh nghiệp cơ bản tốt và có câu chuyện tăng trưởng ở giai đoạn hiện tại?

Ông Phan Dũng Khánh, Giám đốc Tư vấn Đầu tư Maybank Investment Bank

Những cổ phiếu có nền tảng cơ bản tốt vẫn là những cổ phiếu nên nắm giữ tuy nhiên chỉ nên tích lũy ở những lúc thị trường điều chỉnh đồng thời hạn chế tối đa sử dụng margin cho những cổ phiếu này vì như thế sẽ khó nắm giữ được. Trong trường hợp lướt sóng nhóm này chỉ nên trích ra một phần nhất định để lướt sóng để tránh mất hàng cũng như tối ưu hóa danh mục đầu tư do câu chuyện tăng trưởng của các DN này vốn là lâu dài.

Ông Nguyễn Hồng Khanh, Giám đốc phân tích, CTCK Quốc tế Việt Nam (VISE)

Nhóm ngân hàng có thể đóng vai trò dẫn dắt giữ nhịp thị trường khi mặt bằng lãi suất ổn định, tín dụng được kỳ vọng tăng trưởng tốt hơn, và chất lượng tài sản của các ngân hàng lớn duy trì ở mức an toàn. Câu chuyện tăng vốn ngân hàng sẽ tiếp tục gây chú ý trong năm nay.

Những ngân hàng có nền tảng vốn mạnh, kiểm soát rủi ro tốt, hệ thống số hóa mạnh mẽ sẽ có lợi thế cạnh tranh trong giai đoạn tới. Cùng với đó, ngành chứng khoán có thể được hưởng lợi khi thanh khoản thị trường tiếp tục cải thiện nhờ hệ thống giao dịch mới đưa vào sử dụng và kỳ vọng nâng hạng thị trường sắp tới.

Bên cạnh đó, nhóm xây dựng & hạ tầng và những doanh nghiệp liên quan nhóm này như thép, nguyên vật liệu cũng cần lưu ý khi đầu tư công tiếp tục được đẩy mạnh. Những doanh nghiệp có năng lực triển khai tốt và sở hữu lượng hợp đồng backlog lớn sẽ có nhiều cơ hội mở rộng doanh thu.

Một nhóm ngành đáng chú ý năm nay là bất động sản dù vẫn đối mặt với không ít thách thức, nhưng những doanh nghiệp có quỹ đất sạch, tài chính lành mạnh và tập trung vào phân khúc có lợi thế mạnh có thể phục hồi sớm hơn so với phần còn lại của thị trường.

Trong lĩnh vực tiêu dùng & bán lẻ, các doanh nghiệp có hệ thống phân phối mạnh, thương hiệu uy tín và khả năng mở rộng thị phần sẽ có lợi thế dài hạn khi sức mua phục hồi dần theo đà ổn định của nền kinh tế. Nhiều doanh nghiệp trong nhóm bán lẻ dự báo có thể tạo đột biến doanh thu trong năm nay.

Cuối cùng, nhóm công nghệ cũng tiếp tục là điểm sáng, đặc biệt với những doanh nghiệp có chiến lược mở rộng ra thị trường quốc tế hoặc tham gia vào các lĩnh vực như chuyển đổi số, AI, fintech – những xu hướng đang được đẩy mạnh trên toàn cầu.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Chúng tôi tiếp tục đặt niềm tin vào sự tăng trưởng ổn định của ngành Ngân hàng trong quý I và toàn bộ năm 2025.

Những thông tin gần đây về lãi suất là hoàn toàn có thể dự báo trước, lãi suất cho vay khó tăng trong nửa đầu năm do áp lực cạnh tranh và vai trò hỗ trợ nền kinh tế. Vì vậy, NIM có thể tiếp tục thu hẹp trong nửa đầu năm và được bù đắp lại trong nửa cuối năm khi lợi suất sinh lợi cải thiện nhờ tín dụng bán lẻ cải thiện. Chúng tôi kỳ vọng cho vay cá nhân sẽ theo kịp tốc độ tăng trưởng tín dụng trung bình ngành, đóng góp vào mục tiêu tăng trưởng tín dụng 16%, nhờ môi trường lãi suất thấp được duy trì, các biện pháp kích thích nền kinh tế và các chính sách thị trường bất động sản thẩm thấu tốt hơn.

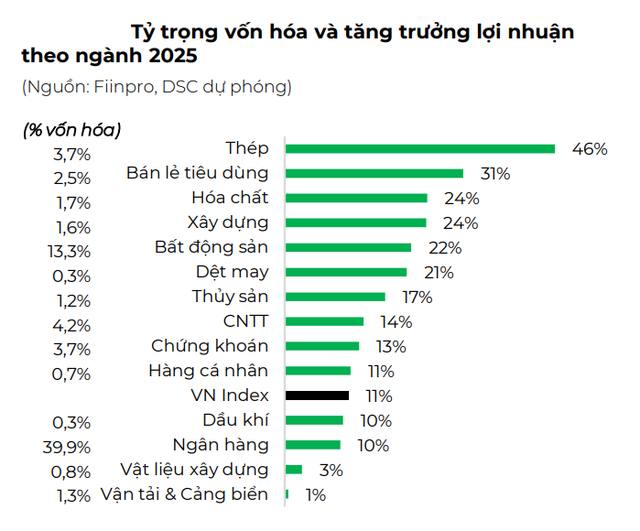

Theo DSC dự phóng, Ngân hàng sẽ chiếm tới 39,8% tỷ trọng lợi nhuận toàn thị trường, và 4,4% mức tăng trưởng lợi nhuận năm 2025 toàn thị trường. Tuy nhiên những ngành có mức tăng trưởng lợi nhuận lớn nhất lại là Thép, Bán lẻ, Hóa chất, và Xây dựng.

|

Trong bối cảnh việc tìm kiếm lợi nhuận càng khó khăn hơn, nhà đầu tư nên thực hiện chiến lược nào, theo các ông/bà?

Ông Phan Dũng Khánh, Giám đốc Tư vấn Đầu tư Maybank Investment Bank

Với những nhà đầu tư lướt sóng có thể xem xét những cổ phiếu chạy theo sóng, ưu tiên những cổ phiếu có sẵn trong danh mục, hạn chế margin để tránh rủi ro.

Ông Nguyễn Hồng Khanh, Giám đốc phân tích, CTCK Quốc tế Việt Nam (VISE)

Thị trường đã trải qua một nhịp tăng đáng kể và hiện tại có thể đối diện với áp lực điều chỉnh trong ngắn hạn. Do đó, việc cơ cấu lại danh mục và điều chỉnh tỷ trọng đầu tư là bước đi cần thiết lúc này. Tuy nhiên, thay vì quá lo ngại, nhà đầu tư có thể xem đây là cơ hội để tích lũy những cổ phiếu tiềm năng, hướng đến chiến lược đầu tư trung và dài hạn.

Dù thị trường có thể tiếp tục xuất hiện các nhịp tăng giảm theo chu kỳ, nhưng về trung hạn, triển vọng vẫn tích cực. Năm nay được kỳ vọng sẽ có những đợt sóng lớn hơn, giúp thị trường hướng đến những mốc xa hơn 1.300 điểm. Trong bối cảnh này, nhà đầu tư nên tránh chạy theo những cổ phiếu đã tăng nóng trong thời gian ngắn, vì rủi ro điều chỉnh là khá cao.

Trong một chu kỳ tăng trưởng dài, thị trường sẽ có sự lan tỏa dòng tiền vào một số nhóm ngành chủ lực, các cổ phiếu có nền tảng mạnh sẽ có sự tăng trưởng vững chắc hơn so với nhóm còn lại. Do đó, việc lựa chọn một số mã cổ phiếu đại diện trong các ngành tiềm năng và canh điểm mua hợp lý sẽ là chiến lược hiệu quả, giúp tối ưu lợi nhuận trong thời gian tới.

Ông Trương Thái Đạt, Giám đốc phân tích, CTCK DSC

Như đã đề cập NĐT cần thận trọng với những vị thế mua mới trong tháng 3. Với dòng tiền lướt sóng theo xu hướng và kỳ vọng lợi nhuận dưới 10%, dư địa lợi nhuận còn lại là đủ để tiếp tục nắm giữ, và thị trường chưa có dấu hiệu tạo đỉnh ngắn hạn.