Trong tài liệu gửi cổ đông lần này, PNC đã gửi kèm theo một văn bản giải trình các ý kiến được nêu trong báo chí như việc phê chuẩn chức danh Tổng giám đốc của PNC; các chức danh quản lý ở các công ty con; dấu hiệu cố ý làm trái việc thông qua, ký kết các hợp đồng vay của PNC và đối tác (chuyển nhượng 10% vốn của PNC cho Envoy; vay 7 triệu USD của Cross Junction Investment (CJI)).

Ngay từ khi bắt đầu đại hội, bà Phan Thị Lệ, Chủ tịch HĐQT PNC phát biểu, các thông tin được cung cấp bởi nhóm cổ đông, trong đó có ông Phạm Uyên Nguyên và ông Nguyễn Tuấn Quỳnh (thành viên HĐQT của công ty) đã khiến nhiều nhiều cổ đông, nhà cung cấp, đối tác và CBCNV công ty hoang mang, lo lắng, ảnh hưởng tới hoạt động của Công ty. Những thông tin đưa ra mang tính sai sự thật và tổn hại nghiêm trọng đến thương hiệu của PNC.

Tranh cãi lãi ảo, lỗ thật

Các vấn đề tranh cãi vẫn xuất phát từ tỷ lệ sở hữu vốn của PNC tại công ty liên doanh Megastar, từ đó mở ra hàng loạt những chất vấn của cổ đông về các hợp đồng vay 400.000 USD và 7 triệu USD của PNC, khoản thu nhập 600.000 USD trong năm 2014.

Cụ thể, theo một cổ đông trong nhóm cổ đông lớn cho rằng, khoản lợi nhuận năm 2014 là “ảo”, không có cơ sở bởi chưa ghi nhận hết các chi phí phát sinh. Trong nửa đầu năm 2014, PNC đều lỗ nhưng từ quý III, nhờ phao cứu sinh 600.000 USD từ CJI, Công ty mới có lãi. Khoản 600.000 USD này xuất phát từ việc vay 7 triệu USD, với điều kiện PNC từ bỏ tất cả các quyền tại Megastar bao gồm quyền biểu quyết, quyền góp vốn, quyền điều hành, chẳng hạn bầu cử Tổng giám đốc mới tại công ty liên doanh.

“Tại sao hơn 1.000 cổ đông đã thông qua việc vay của CJ mà lại không biết về nội dung này? Nếu hợp đồng vay vỡ lở thì BCTC 2014 sẽ ra con số lợi nhuận hoàn toàn khác. Hợp đồng được công bố là hợp đồng dịch vụ, như vậy biên bản nghiệm thu ở đâu, hạch toán chi phí ở đâu trên BCTC? Hiện PNC đang hạch toán thẳng doanh thu từ hợp đồng này vào khoản lợi nhuận công ty”, cổ đông nói.

Bên cạnh đó, cổ đông này cho biết, năm 2008, PNC có khoản vay đối tác nước ngoài Envoy 400.000 USD và ký hợp đồng bán quyền, cam kết tăng tỷ lệ sở hữu của đối tác tại Megastar tăng từ 80% lên 90%. Thời hạn hợp đồng 3 năm, đã hết hạn từ năm 2011, PNC vẫn chưa thanh lý hợp đồng. Do vậy, PNC đã vi phạm hợp đồng, và theo điều khoản hợp đồng, PNC phải trả lãi suất 4%/năm, đồng thời phải ghi giảm doanh thu, lợi nhuận.

“Theo ước tính của tôi công ty phải lỗ 11,2 tỷ đồng trong năm 2014. Do vậy, số liệu trong BCTC năm 2014 của công ty chưa phản ánh trung thực, đầy đủ”, cổ đông nói.

Đồng thời, nhóm cổ đông cũng chất vấn công ty kiểm toán về việc tại sao những năm trước ghi nhận khoản vốn góp của PNC là khoản đầu tư vào công ty liên doanh liên kết, nhưng nay lại ghi nhận vào khoản đầu tư dài hạn khác.

Tại Đại hội, bà Lộ Thị Phượng, đại diện kiểm toán DTL Auditing trả lời, bảo lưu toàn bộ ý kiến của kiểm toán đã nêu trong báo cáo tài chính.

Còn việc ghi nhận sang khoản đầu tư dài hạn khác là vì khi Công ty Megastar tăng vốn lên 8 triệu USD, phần vốn thực góp của PNC vẫn giữ nguyên 800.000 USD, tương đương 10%, không đủ điều kiện là vốn góp công ty liên doanh. Do vậy, đã đề xuất với PNC không ghi nhận trên hạng mục công ty liên doanh mà phải là khoản đầu tư dài hạn khác.

Một số cổ đông khác trong nhóm cổ đông nay cũng cho rằng, HĐQT, ban điều hành công ty hoạt động không hiệu quả khiến công ty thua lỗ nhiều năm. Tại sao công ty thừa nhận offline không cạnh tranh được với online, nhưng tại sao lại đề xuất mở rộng mạng lưới, mở rộng kinh doanh.

Tỷ lệ sở hữu PNC tại liên doanh Megastar là 10% hay 20%?

Bà Phan Thị Lệ, Chủ tịch HĐQT PNC cho biết, HĐQT PNC năm 2008 và HĐQT năm 2014 đều đã có những quyết định chính xác, có lợi cho công ty trong từng giai đoạn và được thể hiện trong các biên bản HĐQT. Ngoài ra, các thông tin về khoản vay đều được HĐQT quản trị họp và công bố biên bản họp.

Ông Nguyễn Hữu Hoạt, Thành viên HĐQT kiêm Tổng Giám đốc PNC lý giải thêm, theo thời gian, cổ đông đã có sự thay đổi. Tại thời điểm năm 2008, quyết nghị ĐHCĐ về việc chuyển nhượng cho đối tác là được thông qua 98%, song song đó có quyết nghị HĐQT. HĐQT đã thực hiện theo nghị quyết của ĐHCĐ.

Ngoài ra, tình hình kinh doanh của Megastar tại thời điểm đó thua lỗ, nhưng Envoy lại nhìn nhận được tiềm năng trong lĩnh vực hoạt động này nên mới muốn tăng vốn.

PNC khó khăn về vốn nên cổ đông đã thống nhất không góp thêm vốn vào công ty liên doanh. HĐQT tìm cách chuyển nhượng, nhưng chưa làm được do còn chờ quản lý chấp thuận nên mới sử dụng thành hợp đồng vay 400.000 USD.

Ông Nguyễn Ngọc Bích, Thành viên HĐQT PNC cho biết, tại thời điểm công ty liên doanh tăng vốn lên 8 triệu USD thì công ty này vẫn đang lỗ, đồng thời PNC cũng không đủ tiềm lực tài chính để duy trì tỷ lệ 20%.

Theo nguyên tắc, nếu PNC không góp thêm vốn thì được xem là bỏ quyền và không được gì cả, nhưng khi nhượng quyền góp vốn cho đối tác Envoy, thì PNC có thêm 400.000 USD, là điều có lợi cho công ty.

“Khoản 400.000 USD được xác định không bị đòi lại”, ông Bích nói.

Khi công ty CJ-CGV mua 92% vốn tại Envoy (hiện nhóm đầu tư của Envoy thời đó đã tan rã), thì CJ-CGV đã biết tình trạng về hợp đồng vay này và họ chấp nhận điều đó. Còn về khoản vay 7 triệu USD, thực ra là khoản vay để đảo nợ, đơn giản là do PNC không còn tài sản thế chấp với ngân hàng chủ nợ là ACB và Đông Á, nên khả năng sẽ bị tất toán, đối tác CJ-CGV lo sợ các chủ nợ sẽ nhảy vào phần vốn góp trong Megastar nên mới tìm cách hỗ trợ cho PNC vay một khoản tiền với lãi suất thấp 4%/năm.

Do là hợp đồng vay quốc tế nên họ có những điều kiện rất ngặt nghèo nhằm đảm bảo không bị mất khoản cho vay đó, nếu có những bất thường thì họ có thể đáo hạn ngay lập tức.

Một số cổ đông khác cũng đồng tình và cho rằng, về bản chất sự việc từ ngày đầu thành lập liên doanh đến nay, vốn góp theo con số tuyệt đối của PNC vẫn là 800.000 USD và công ty cũng đã “bỏ cuộc giữa chừng” khi thấy Megastar làm ăn thua lỗ.

"Vì vậy, hiện nay, khi công ty phát triển, định giá cao, cổ đông cũng không nên tiếc nuối, bởi đó không phải là phần của mình. Cái quan trọng bây giờ là cần đề ra cách giải quyết và tìm ra hướng đi cho PNC”, một cổ đông nói.

Tuy nhiên, nhóm cổ đông đa số vẫn chưa cảm thấy thoả mãn với câu trả lời của Chủ toạ, do vậy, họ cũng đã phủ quyết toàn bộ tờ trình đại hội.

Toàn bộ tờ trình của HĐQT đã không được thông qua

Đại diện phần vốn Nhà nước cũng cho biết, qua nhiều năm, PNC đã khẳng định được thương hiệu trong lĩnh vực văn hoá rất nhạy cảm này. Đây là thành quả của cả một quá trình đóng góp công sức của CBCNV.

Với đà phát triển hiện nay, tương lai dài hạn, Nhà nước chắc chắn sẽ có lợi ích tại PNC. Vị đại diện cho rằng, các cổ đông nên tập trung góp ý cho các kế hoạch hoạt động công ty trong năm 2015, còn những vấn đề còn lại nên ngồi lại, tham khảo thông tin đầy đủ trước khi đưa ra những phát ngôn. Như những thông tin vừa qua đăng tải trên báo chí là điều không có lợi cho công ty.

Về phía Bản kiểm soát, Trưởng Ban kiểm soát nhận xét, do điều lệ của PNC đã quá cũ, những phân công và giao nhiệm vụ cho Tổng giám đốc không nhiều, nhưng trong thực tế thì khác.

Những năm qua, PNC toàn hoạt động trên nợ vay, vốn tự có ít, mỗi năm trả lãi bình quân 15 tỷ đồng, đây là nguyên nhân khiến công ty lỗ. Sai lầm lớn nhất của công ty là vấn đề quản trị chứ không phải việc bị mất tiền.

“Trong HĐQT có 7 người, nhưng chủ yếu chỉ có bà Lệ và ông Hoạt là làm thường trực, còn lại là họp lấy lệ. Đề nghị HĐQT cần ngồi lại để có thể tính toán phương án khắc phục trình trạng hiện nay của công ty", đại diện Ban kiểm soát nói.

Chia sẻ tại Đại hội, bà Phan Thị Lệ, Chủ tịch HĐQT PNC cho biết, HĐQT Công ty mới ra nghị quyết vào chiều ngày 15/7 về việc sẽ phát hành 10 triệu cổ phiếu riêng lẻ cho CTCP Xuất nhập khẩu Bình Tây (Bitex) với giá 11.100 đồng/cp. Tuy nhiên, nhóm cổ đông lớn không đồng ý vì mức giá rẻ, gây thiệt hại cho Công ty và đề nghị đưa vào biên bản cuộc họp nội dung phát biểu “HĐQT đã vi phạm nghiêm trọng quy định về luật và điều lệ Công ty”.

Nhiều tranh cãi nảy lửa tại ĐHCĐ của PNC

Tại Đại hôi, ông Nguyễn Tuấn Quỳnh, Thành viên HĐQT PNC đề nghị Chủ tọa đoàn thông báo cho cổ đông biết kế hoạch bán cổ phần cho đối tác. Đồng thời, ông Quỳnh cho biết, cá nhân ông có đề xuất mua 10 triệu cổ phiếu PNC với giá 13.000 đồng, cao hơn mức giá mà phía Bitex đề xuất. Nếu được HĐQT đồng ý thì ông Quỳnh sẽ tiến hành ký quỹ 5% tổng giá trị của đợt phát hành này trong vòng 3 ngày làm việc.

Bà Lệ trả lời, việc phát hành này được thực hiện theo nghị quyết ĐHCĐ năm 2011, nhưng chưa đạt được thống nhất về đối tác, cũng như mức giá. Theo đó, phương án phát hành riêng lẻ cho cổ đông chiến lược, ông Quỳnh là cổ đông hiện hữu nằm ngoài đối tượng chào bán. Ngoài ra, theo bà Lệ, mức giá mà ông Quỳnh đưa ra là cao đột xuất, không bình thường, không thể hiện sự theo đuổi và cũng không đưa ra các phương án, định hướng kinh doanh cho công ty.

Trong khi đó, Bitex là nhà cung cấp lớn của PNC sản phẩm văn phòng và điện máy, độc quyền phân phối máy tính Casio. PNC cũng sẽ tận dụng để đưa các sản phảm này vào hệ thống bán hàng, đồng thời đẩy mạnh bán hàng cho khách hàng tổ chức.

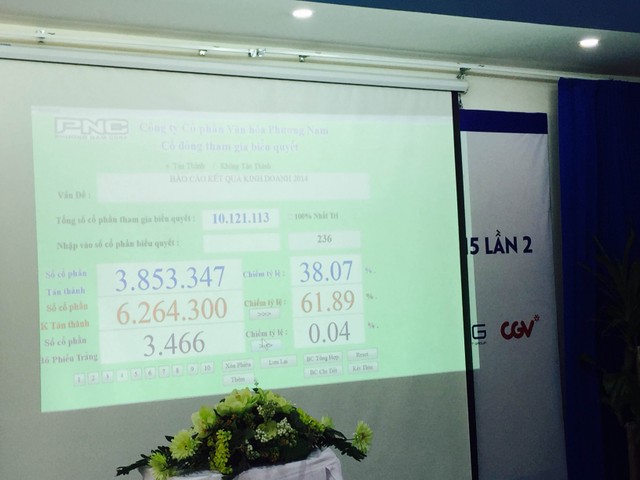

Tuy nhiên, các cổ đông lại cho rằng, HĐQT PNC đang chào bán giá rẻ cho Bitex, gây thiệt hại khoảng 20 tỷ đồng. Nhóm cổ đông đại diện khoảng 62% cổ phiếu có quyền biểu quyết dự họp, yêu cầu thực hiện chào bán công khai và không tiếp tục uỷ quyền cho HĐQT tìm đối tác.

Bà Lệ cho biết, các vấn đề phát sinh nếu cần sẽ tổ chức ĐHCĐ bất thường để giải quyết.