Lực cầu bắt đáy DGW được kích hoạt

Quý II/2018, chỉ số VN-Index mất 18,2% giá trị, ghi nhận một quý có diễn biến giảm liên tục cả 3 tháng trong quý, trái ngược với quý I khi tăng trưởng mạnh nhất thế giới (+19,33%). Nếu tính từ mức đỉnh trong tháng 4/2018 thì VN-Index đã sụt giảm hơn 30%, không ít cổ phiếu lớn giảm giá sâu, đưa mặt bằng định giá P/E thị trường chứng khoán Việt Nam trở về mức thấp so với nhiều thị trường trong khu vực, P/E khoảng 14 - 15 lần.

Dù vậy, vẫn có những cổ phiếu duy trì được mức giá khá tốt, thậm chí tăng như DGW. Tính riêng quý II, giá cổ phiếu DGW tăng gần 6%, khối lượng giao dịch bình quân hơn 376.000 đơn vị/phiên, tạo đỉnh ở mức giá 29.700 đồng/cổ phiếu (11/6). Trong gần 1 năm qua (tính đến 30/6), giá cổ phiếu DGW tăng 68,5%.

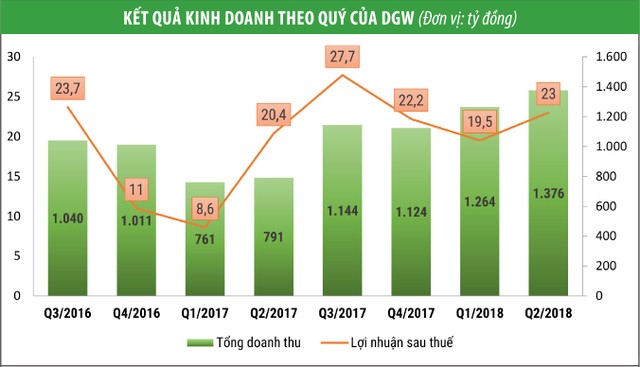

Đà tăng của DGW có cơ sở khi Công ty đặt kế hoạch kinh doanh năm 2018 tăng trưởng mạnh so với năm 2017 và kết quả thực hiện quý I ấn tượng với doanh thu 1.264 tỷ đồng, tăng 66%, lợi nhuận sau thuế hơn 19 tỷ đồng, tăng 127% so với cùng kỳ năm ngoái.

Tuy nhiên, trong những phiên giao dịch đầu tháng 7, DGW có 5 phiên liền giảm giá, đưa cổ phiếu về mức giá 20.000 đồng/cổ phiếu. Lợi nhuận trên mỗi cổ phiếu (EPS) 4 quý gần nhất là 2.248 đồng. Theo đó, DGW được giao dịch ở mức P/E gần 8,9 lần, thấp hơn so với P/E bình quân thị trường.

Việc cổ phiếu DGW giảm giá, ngoài tác động chung của thị trường thì còn do một bộ phận nhà đầu tư bán ra cổ phiếu để giải quyết nợ vay giao dịch ký quỹ (margin). Tại thời điểm giảm giá, không có thông tin tiêu cực liên quan đến hoạt động kinh doanh của Công ty.

Trong bối cảnh đó, theo các chuyên gia phân tích, thị trường giảm sâu là cơ hội để săn cổ phiếu tốt, có mức giá rẻ hơn so với thời điểm đầu năm, ưu tiên những cổ phiếu thuộc doanh nghiệp chú trọng hoạt động kinh doanh cốt lõi, có lợi thế cạnh tranh và tiềm năng tăng trưởng cao.

Thực tế, lực cầu tham gia bắt đáy ngay lập tức nhập cuộc đối với cổ phiếu DGW đã đẩy khối lượng giao dịch tăng vọt lên 500.000 - 1.000.000 đơn vị, trong khi những phiên trước đó chỉ khoảng 150.000 - 250.000 đơn vị.

Quý II khởi sắc, mảng di động hoàn thành vượt kế hoạch cả năm

DGW công bố kết quả kinh doanh quý II/2018 với doanh thu đạt mức kỷ lục mới, 1.376 tỷ đồng, tăng 74% so với cùng kỳ năm trước nhờ mảng điện thoại di động tăng 351% và thiết bị văn phòng tăng 52%; lợi nhuận sau thuế đạt 23 tỷ đồng, tăng 11% so với cùng kỳ năm trước và tăng 19% so với quý I.

Đáng chú ý hơn, nhóm ngành hàng điện thoại, sau khi chia tay Nokia, DGW đã quay lại mức doanh thu cao nhờ ghi nhận thêm doanh thu từ Xiaomi và Sharp. Nhóm ngành thiết bị văn phòng có mức tăng trưởng ổn định qua các quý nhờ vào việc mở rộng thêm nhiều nhãn hàng mới với đa dạng sản phẩm.

Ngành hàng tiêu dùng nhanh và chăm sóc sức khỏe cũng đã đóng góp vào doanh thu của Công ty. Riêng ngành hàng máy tính và máy tính bảng giảm, chủ yếu do doanh thu của nhóm sản phẩm máy tính bảng giảm. Đây cũng là xu hướng giảm chung của thị trường toàn cầu.

Lũy kế 6 tháng đầu năm 2018, DGW đạt doanh thu thuần 2.641 tỷ đồng, tăng 70%, lợi nhuận sau thuế 42 tỷ đồng, tăng 44% so với cùng kỳ năm 2017, lần lượt hoàn thành 56,2% chỉ tiêu doanh thu và 41,2% chỉ tiêu lợi nhuận cả năm. Trong đó, mảng điện thoại di động đạt 1.204 tỷ đồng doanh thu, tăng 360%, vượt kế hoạch cả năm của mảng này (1.200 tỷ đồng). Còn mảng hàng tiêu dùng mang về cho DGW 41 tỷ đồng doanh thu. Hai mảng còn lại là thiết bị văn phòng đạt doanh thu 484 tỷ đồng, tăng 53% và máy tính (xách tay và bảng) đạt doanh thu 911 tỷ đồng, giảm 7% so với cùng kỳ năm ngoái.

Động lực tăng trưởng bền vững đến từ dịch vụ MES

Với kết quả trên, cổ phiếu DGW gần đây có diễn biến hồi phục, tính từ mức giá sàn 20.000 đồng/cổ phiếu phiên 6/7 đến hết phiên 18/7, giá tăng 3.000 đồng/cổ phiếu, tương ứng mức tăng 15%.

Trước đó, DGW được nhiều công ty chứng khoán khuyến nghị mua vào với giá mục tiêu 3x, trong đó, động lực tăng trưởng chính của DGW đến từ việc cung cấp dịch vụ phát triển thị trường (Market Expansion Services - MES) cho Xiaomi, tiềm năng tăng trưởng từ nhóm ngành chăm sóc sức khỏe và tiêu dùng nhanh. Đây là nguyên nhân chính giúp DGW có sự tăng trưởng về doanh thu và lợi nhuận, cũng là cơ sở để nhà đầu tư đặt niềm tin vào cổ phiếu DGW khi cổ phiếu này giảm về vùng giá thấp hơn nhiều so với mức đỉnh.

Từ năm 2017, DGW thay đổi chiến lược phân phối điện thoại di động, tập trung vào các thương hiệu sử dụng dịch vụ MES của Công ty. Hợp đồng lớn đáng kể chính là cái bắt tay với nhà sản xuất điện thoại di động lớn thứ 5 trên thế giới - Xiaomi, khi DGW chính thức là nhà phân phối duy nhất của hãng này.

Theo đó, DGW đảm trách toàn bộ việc cung cấp dịch vụ phát triển thị trường, bao gồm từ khâu phân tích, marketing, hậu cần, phân phối và cung cấp dịch vụ bảo hành cho tất cả các dòng sản phẩm công nghệ chính hãng của Xiaomi tại Việt Nam. Nhờ sự phối hợp này, sau gần 1 năm vào thị trường, thị phần điện thoại của Xiaomi tại Việt Nam đã tăng từ 0% lên 5,2% tính đến tháng 1/2018.

Với thành công ban đầu trên, các công ty chứng khoán kỳ vọng, Xiaomi sẽ có các bước đi táo bạo hơn ở thị trường Việt Nam, qua đó mang lại sự tăng trưởng cho mảng ICT của DGW. Trước mắt, theo báo cáo của Công ty Chứng khoán TP.HCM (HSC), trong kết quả mảng điện thoại di động nửa đầu năm 2018 của DGW, Xiaomi đóng góp 1.060 tỷ đồng, tương ứng 90% tổng doanh thu mảng này.

Cuối tháng 6 vừa qua, cửa hàng Mi Store thứ 8 chính hãng được Xiaomi ủy quyền tại Việt Nam chính thức khai trương. Sự kiện này nằm trong tham vọng mở hơn 1.000 cửa hàng trên toàn cầu của Xiaomi cho đến năm 2020. DGW sẽ là đối tác song hành của Xiaomi tại thị trường Việt Nam trong hành trình thực hiện tham vọng này nhờ kinh nghiệm về MES.

Không chỉ với Xiaomi, lợi thế và cũng là năng lực cạnh tranh lõi của DGW là MES sẽ mở ra cơ hội hợp tác với nhiều hãng quốc tế lớn khác trong tương lai muốn khai phá thị trường Việt Nam. Theo nghiên cứu về dịch vụ phát triển thị trường tại châu Á mới nhất năm 2017 của Roland Berger, dịch vụ này đang tăng trưởng mạnh mẽ, đặc biệt tại khu vực Đông Nam Á, trong đó Việt Nam là 1 trong 3 quốc gia dẫn dắt tăng trưởng chính.

Báo cáo này cho rằng, các doanh nghiệp phương Tây hoặc trong khu vực đang nhắm đến thị trường châu Á, nhưng họ gặp nhiều trở ngại khi đầu tư do thiếu hiểu biết sâu rộng về khách hàng, thị trường và mối quan hệ làm ăn sâu rộng tại địa phương. Ngoài ra, các doanh nghiệp hiện nay muốn tập trung phát triển những sản phẩm cốt lõi hơn là tự mình thực hiện các khâu của MES.

Hiệu quả chuỗi cung ứng rất quan trọng nhưng các doanh nghiệp nước ngoài lại khá bối rối với những quy tắc, luật lệ và diễn biến chính trị, kinh tế, xã hội tại châu Á, đồng thời áp lực cạnh tranh ngày càng tăng lên. Mặt khác, chính sách hậu mãi, chăm sóc khách hàng cũng đang được đề cao. Chính vì vậy, họ rất cần đến các doanh nghiệp cung cấp dịch vụ mở rộng thị trường, có thể cung cấp thêm nhiều giá trị gia tăng cho doanh nghiệp khi “đem chuông đi đánh xứ người”.

Theo đó, dự báo 5 năm tới, ngành MES sẽ tăng trưởng 6,5% hàng năm, thị trường này mở rộng từ 632 tỷ USD lên 866 tỷ USD. Tốc độ thâm nhập thị trường của ngành MES là +0,9% hàng năm.

Nhờ kinh nghiệm phân phối và khả năng về MES, trước bối cảnh mảng ICT bắt đầu bão hòa, DGW đã mạnh dạn bước vào ngành hàng tiêu dùng nhanh (FMCG) và thực phẩm chức năng thông qua việc thực hiện cung cấp dịch vụ MES.

Từ quý III/2017, DGW đã bắt đầu ghi nhận doanh thu từ 2 ngành này thông qua việc phân phối sản phẩm Kingsmen và thâu tóm Công ty TNHH Cam Ly - nhà phân phối độc quyền cho Lion Corporation, một tập đoàn lớn sản xuất hàng FMCG của Nhật Bản. Theo kế hoạch, Công ty sẽ tiếp tục tìm kiếm cơ hội mua bán - sáp nhập (M&A) các doanh nghiệp trong ngành để tận dụng hệ thống phân phối sẵn có của doanh nghiệp bị thâu tóm.

Theo báo cáo, ngành hàng FMCG có tốc độ tăng trưởng nhanh nhờ mức thu nhập trung bình tăng lên, tiêu dùng nhiều hơn và làn sóng xuất hiện tầng lớp trung lưu tại nhiều nước châu Á. Đối với ngành chăm sóc sức khỏe, hàng y tế cũng tương tự, vì dân số già hóa và tăng trưởng dân số, sự sẵn sàng chi tiền cho việc chăm sóc sức khỏe. Mặt khác, các chương trình của Chính phủ cũng giúp tăng trưởng cho các thị trường thuốc kê toa (ETC), thiết bị y tế và thuốc không kê toa (OTC).

Tại Việt Nam, quy mô thị trường FMCG khoảng 21,7 tỷ USD (năm 2016, trong đó thị trường MES đạt 7,5 tỷ USD, tương ứng 35%). Dự báo, thị trường MES trong ngành FMCG sẽ tăng trưởng kép hàng năm khoảng 10,9%, đứng thứ 2 trong khu vực châu Á - Thái Bình Dương, dự kiến đạt 12,6 tỷ USD vào năm 2021. Còn đối với ngành chăm sóc sức khỏe (thuốc kê toa và không kê toa), MES cho ngành kỳ vọng đạt mức tăng trưởng kép 10,7%/năm cho mảng dược không kê toa và 11%/năm cho mảng thuốc kê toa.

Đầu quý III/2018, DGW tiếp tục tung thêm sản phẩm mới dành cho trẻ em với thương hiệu PNKids - được sản xuất ở Mỹ, bán rất chạy tại thị trường Singapore, cung cấp 16 loại vitamin và khoáng chất. Hiện tại, sản phẩm đang được phủ kênh tiêu thụ tại Việt Nam.