Trong 9 tháng đầu năm 2024, mối quan hệ giữa tăng trưởng tín dụng và tăng trưởng tiền gửi có những biến động đáng chú ý. Nếu như tín dụng tiếp tục tăng trưởng ổn định so với năm trước thì tốc độ tăng trưởng tiền gửi đã chậm lại đáng kể, tạo ra khoảng cách lớn nhất trong nhiều năm qua giữa hai chỉ số này.

Trong khi đó, các phương tiện truyền thông lại liên tục đưa tin về việc tiền gửi vào ngân hàng đạt mức kỷ lục. Những tiêu đề này có thể dẫn đến hiểu lầm rằng hệ thống ngân hàng đang thu hút lượng tiền gửi lớn từ người dân và doanh nghiệp. Tuy nhiên, sự thật là nhiều người chưa hiểu rõ bản chất của tiền gửi và tiền vay, cũng như mối quan hệ phức tạp giữa chúng. Điều này có thể gây ra những đánh giá sai lệch về xu hướng chuyển dịch của dòng vốn trong nền kinh tế.

Bản chất tiền gửi của hệ thống ngân hàng

Trước hết, cần phân biệt rõ các loại tiền gửi trong hệ thống ngân hàng. Tiền gửi có thể xuất phát từ thặng dư tiết kiệm của cá nhân và doanh nghiệp sau quá trình kinh doanh và tích lũy, nhưng cũng có thể được tạo ra từ việc giải ngân các khoản vay mới. Khi ngân hàng giải ngân một khoản vay, số tiền này có thể quay trở lại hệ thống dưới dạng tiền gửi của cả cá nhân và tổ chức, tạo ra ảo tưởng về sự gia tăng tiền gửi thực sự.

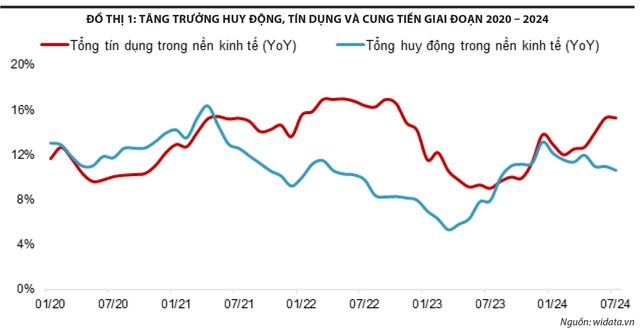

Nếu tiền gửi gia tăng đến từ quá trình tích lũy thì đó có thể là một dấu hiệu tích cực, còn tiền gửi gia tăng chủ yếu đến từ nỗ lực giải ngân của các ngân hàng thì các khoản tiền gửi này cần được xem xét lại. Đồ thị 1 cho thấy, trong những giai đoạn mà tín dụng tăng trưởng mạnh như cuối năm 2023, tiền gửi cũng đều tăng nhanh tương ứng. Điều đó cho thấy một lượng không nhỏ tiền gửi tạo ra trong hệ thống ngân hàng gần một năm qua liên quan đến hoạt động tín dụng hơn là tiết kiệm thuần túy.

|

Mối quan hệ giữa tiền gửi và tiền vay rất phức tạp, nhưng nếu cả hai chỉ số này tăng trưởng đồng bộ, nó thường cho thấy sự ổn định và phát triển của nền kinh tế. Trong phần lớn thời gian thì tiền gửi và tiền vay sẽ biến động đồng bộ với nhau, thể hiện dòng tiền trong nền kinh tế, từ tiền gửi đến tiền vay) đều được diễn ra trên hệ thống tài khoản của các ngân hàng. Tuy nhiên, nếu tín dụng tăng trưởng vượt trội so với tiền gửi có thể gây áp lực lên thanh khoản của ngân hàng, buộc họ phải tìm kiếm nguồn vốn từ các kênh khác như vay liên ngân hàng hoặc phát hành trái phiếu.

Trong năm 2023, tín dụng tăng trưởng 14%, trong khi tiền gửi chỉ tăng 8%. Sự mất cân đối này không chỉ gây rủi ro cho thanh khoản, mà còn ảnh hưởng đến lãi suất và chi phí vốn của nền kinh tế. Khi các ngân hàng phải vay mượn thêm từ các nguồn khác, chi phí vay vốn của họ có thể tăng, dẫn đến lãi suất cho vay cũng phải tăng theo.

Xu hướng này vẫn tiếp tục trong 9 tháng đầu năm 2024 khi tín dụng tăng trưởng gần 9% thì mức tăng trưởng huy động chỉ là 5,28%. Với quy mô tín dụng và nguồn vốn khoảng 15.000.000 tỷ đồng thì mức chênh lệch 4% tăng trưởng có thể tạo ra mức chênh lệch lên đến 600.000 tỷ đồng. Tức là trong cùng giai đoạn, có khoảng 1.400.000 tỷ đồng được các ngân hàng cho vay thêm, trong khi hệ thống chỉ huy động được thêm khoảng 800.000 tỷ đồng.

|

Tiền gửi nội sinh và tiền gửi ngoại sinh

Tiền gửi trong hệ thống ngân hàng không chỉ đến từ nguồn tiết kiệm của người dân (ngoại sinh), mà phần lớn còn xuất phát từ chính hoạt động tín dụng (nội sinh). Khi một khoản vay được cấp, số tiền đó có thể quay trở lại hệ thống dưới dạng tiền gửi, tạo ra sự gia tăng tiền gửi nội sinh. Điều này cho thấy, không phải toàn bộ sự gia tăng tiền gửi đều phản ánh dòng tiền mới từ ngoài vào hệ thống ngân hàng. Việc nhìn nhận tiền gửi có vào hệ thống hay không thì cần phân biệt rõ cơ cấu của phần tiền gửi nội sinh và ngoại sinh. Phần tiền gửi ngoại sinh xuất phát từ quá trình tích lũy sẽ có tính bền vững và ổn định hơn, trong khi đó nhóm tiền gửi nội sinh sẽ phụ thuộc vào quá trình giải ngân tín dụng và khả năng luân chuyển dòng tiền của các chủ thể trong nền kinh tế.

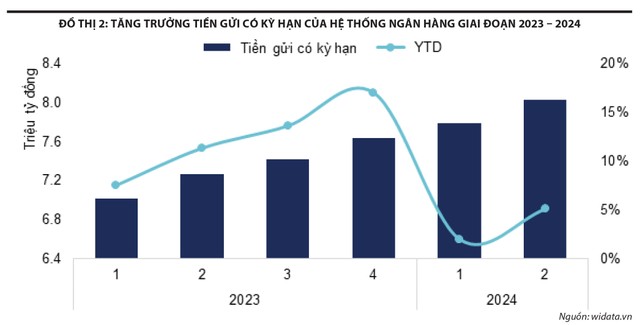

Tiền gửi có kỳ hạn dài đang bị rút ra đáng kể khỏi hệ thống ngân hàng. Số liệu cho thấy, trong năm 2024, tiền gửi có kỳ hạn đã tăng trưởng thấp hơn rất nhiều so với mức bình quân của những năm trước. Cá biệt, ở một số ngân hàng như Vietcombank, tiền gửi có kỳ hạn đến cuối năm 2024 thậm chí còn sụt giảm so với cùng kỳ năm trước. Nguyên nhân có thể là do nhiều người dân, doanh nghiệp rút tiền tiết kiệm để chuyển sang các kênh đầu tư có khả năng sinh lời tốt hơn (như chứng khoán, bất động sản hoặc vàng).

Tất nhiên, khi nhìn ở yếu tố dòng tiền, có thể ước tính vài trăm nghìn tỷ đồng từ hệ thống ngân hàng đã chảy ra bên ngoài để tìm kiếm mức sinh lời cao hơn lãi suất ngân hàng. Khi lãi suất ngân hàng duy trì ở mức thấp, xu hướng này sẽ tiếp tục làm giảm tiền gửi trong ngân hàng, từ đó ảnh hưởng đến khả năng cung cấp vốn dài hạn cho các dự án đầu tư và tăng trưởng kinh tế.

Như vậy, thực tế dòng tiền đang rút ra khỏi hệ thống ngân hàng, chứ không phải đang chảy vào và lập ra các con số kỷ lục như nhiều người vẫn đang nghĩ. Sự gia tăng tiền gửi chủ yếu đến từ tiền gửi nội sinh do hoạt động tín dụng. Trong khi đó, các khoản tiền gửi dài hạn từ tiết kiệm thực sự đang bị rút ra để đầu tư vào các kênh khác. Hiểu rõ bản chất này sẽ giúp chúng ta có cái nhìn chính xác hơn về tình hình tài chính, từ đó đưa ra những quyết định kinh tế hợp lý.