Áp lực tỷ giá hạ nhiệt

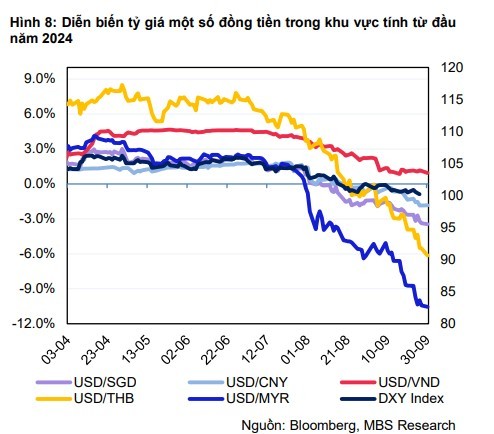

Theo các chuyên gia của MBS, đồng USD khởi đầu tháng 9 mạnh mẽ ở mức 101,8 và duy trì tương đối ổn định cho đến giữa tháng 9 khi các dữ liệu kinh tế của Mỹ liên tiếp phát đi những tín hiệu trái chiều. Mặc dù tỷ lệ thất nghiệp hiện đã giảm về mức thấp kỷ lục 4.2%, nhưng tỷ lệ này đã duy trì đà tăng trong bốn trên năm tháng trở lại đây - một xu hướng thường báo hiệu suy thoái kinh tế. Điều này, cùng với mức tăng trưởng việc làm yếu hơn vào tháng 8, đã khiến gia tăng mối lo ngại về sức khỏe của thị trường lao động.

“Tuy nhiên, các khía cạnh khác của nền kinh tế Mỹ lại mang đến những tín hiệu tích cực khi tiếp tục tăng trưởng ổn định”, MBS nhận định.

Cụ thể, lạm phát đã giảm mạnh từ mức đỉnh 9,1% vào giữa năm 2022 xuống mức thấp nhất trong ba năm là 2,5% vào tháng 8, trong khi doanh số bán lẻ bất ngờ tăng 2,1% so với cùng kỳ. Tăng trưởng tiền lương duy trì ổn định và sản lượng sản xuất phục hồi mạnh mẽ đã giúp xoa dịu những lo ngại về lĩnh vực này. Trước hàng loạt tin tức tích cực về nền kinh tế, chỉ số đô la (DXY) tiếp tục dao động quanh ngưỡng 101, khi thị trường kỳ vọng Cục Dự trữ Liên bang Mỹ (Fed) sẽ cắt giảm lãi suất 25 điểm cơ bản, bởi chưa có sức ép nào đáng kể để dẫn đến mức giảm 50 điểm cơ bản.

Tuy vậy, Fed đã gây ngạc nhiên khi mạnh tay cắt giảm lãi suất chủ chốt 50 điểm cơ bản, nhằm bảo vệ nền kinh tế khỏi suy thoái trong bối cảnh rủi ro gia tăng đối với thị trường lao động. Sau quyết định này, chỉ số DXY liên tục trượt dốc và kết thúc tháng 9 ở mức 100,2. MBS cho rằng, với nền kinh tế hiện đang trong trạng thái cân bằng và lạm phát đang tiến gần tới mục tiêu 2%, các nhà hoạch định chính sách của Fed đã phát tín hiệu về khả năng sẽ có thêm hai lần cắt giảm lãi suất trong năm nay, nhưng mức giảm nhỏ hơn với 25 điểm cơ bản.

|

Thị trường ngoại hối trong nước cho thấy, tỷ giá USD/VND trượt xuống mức 24.564 VND/USD nhờ sự suy yếu của đồng USD. Việc đảo chiều chính sách tiền tệ của Fed đã giúp vơi bớt áp lực lên tỷ giá hối đoái. So với đầu tháng 9, tỷ giá USD/VND liên ngân hàng đã giảm 1,3% xuống mức 24.564 VND/USD vào ngày 30/9. Đồng VND hiện chỉ mất giá khoảng 0,9% so với đồng USD tính từ đầu năm, thấp hơn nhiều so với mức đỉnh gần 5% được ghi nhận vào tháng 6. Tỷ giá trên thị trường tự do cũng giảm xuống mức 25.250 VND/USD, trong khi tỷ giá trung tâm đang niêm yết tại 24.093 VND/USD, tăng lần lượt 2% và 1% so với đầu năm 2024.

“Chúng tôi cho rằng việc áp lực tỷ giá hạ nhiệt sẽ giúp NHNN có thêm nhiều dư địa để thúc đẩy tăng trưởng tín dụng, tiêu dùng trong nước cũng như đầu tư nhằm hỗ trợ tăng trưởng kinh tế”, MBS nhận định.

Cũng theo MBS, áp lực tỷ giá sẽ hạ nhiệt và dao động trong khoảng 24.700 - 24.900 VND/USD trong quý IV/2024, được hỗ trợ bởi những yếu tố như: Thặng dư thương mại tích cực (khoảng 19,1 tỷ USD trong 8 tháng đầu năm 2024), dòng vốn FDI (14,15 tỷ USD, tăng 8% so với cùng kỳ) và du lịch phục hồi mạnh mẽ (+45,8% so với cùng kỳ trong 8 tháng đầu năm 2024). Sự ổn định của môi trường vĩ mô nhiều khả năng sẽ được duy trì và cải thiện hơn nữa sẽ là cơ sở để ổn định tỷ giá trong năm 2024.

Đà tăng lãi suất huy động chững lại

Trong bối cảnh áp lực tỷ giá giảm, NHNN vẫn đang tiếp tục tích cực hỗ trợ hệ thống ngân hàng trong tháng 9, nhằm hạ mặt bằng lãi suất liên ngân hàng. Lãi suất kênh cho vay cầm cố (OMO) đã được cắt giảm lần thứ hai trong năm nay với mức giảm 25 điểm cơ bản xuống mức 4%. Tính đến ngày 30/9, tổng giá trị tiền ròng NHNN bơm vào hệ thống ước khoảng 128.200 tỷ đồng với mức lãi suất 4% - 4,25%, kỳ hạn 7 ngày, trong đó bao gồm 22.000 tỷ đồng tín phiếu đáo hạn. Bên cạnh đó, NHNN cũng đã chủ động dừng phát hành tín phiếu kể từ cuối tháng 8.

Ngoài ra, trong bối cảnh tỷ giá ổn định, Kho bạc Nhà nước đã phát đi thông báo về nhu cầu mua ngoại tệ từ các ngân hàng thương mại với khối lượng dự kiến tối đa là 350 triệu USD trong tháng này. Theo đó, thị trường đánh giá động thái này sẽ giúp tăng thanh khoản hệ thống thêm khoảng 5.800 tỷ đồng.

Lãi suất qua đêm từ mức 4,3%/năm vào hồi đầu tháng đã giảm mạnh về mức 3% - mức thấp nhất trong 2 tháng trở lại đây, và đột ngột tăng vọt lên mức 4,3% trong tuần cuối cùng của tháng. Sự bật tăng này được cho là do áp lực thanh khoản gia tăng trong bối cảnh tăng trưởng tín dụng đang phục hồi ổn định. Theo số liệu của NHNN, tính đến ngày 17/9, tăng trưởng tín dụng tăng 7,38% so với cuối năm 2023. Đến cuối tháng 9, lãi suất các kỳ hạn từ 1 tuần tới 1 tháng hiện dao động từ 4,1% - 4,2%.

Đà tăng của lãi suất huy động đã chững lại Xu hướng tăng lãi suất tiền gửi tiếp tục chững lại trong tháng 9, khi chỉ có một vài ngân hàng tăng lãi suất với mức tăng từ 0,1% - 0,5%, cho thấy thanh khoản hệ thống khá dồi dào trong vài tuần đầu tháng. Tuy nhiên, việc cơn bão Yagi gây ra nhiều thiệt hại nghiêm trọng khiến nhiều doanh nghiệp mất khả năng trả nợ, có thể làm gia tăng áp lực nợ xấu (nợ xấu nội bảng của toàn hệ thống đến cuối tháng 6 năm nay đã tăng 5,77% so với cuối năm 2023).

|

“Do đó, đây là yếu tố thúc đẩy các ngân hàng tiếp tục điều chỉnh tăng lãi suất huy động nhằm thu hút vốn mới, qua đó giúp đảm bảo thanh khoản. Đến cuối tháng 9, lãi suất 12 tháng trung bình của nhóm ngân hàng thương mại đã tăng 13 điểm cơ bản so với đầu năm lên mức 5%, trong khi lãi suất của nhóm ngân hàng thương mại quốc doanh vẫn giữ nguyên ở mức 4,7%, thấp hơn 26 điểm cơ bản so với đầu năm”, MBS nhận định.

Các chuyên gia của MBS dự báo lãi suất đầu vào sẽ tăng nhẹ 20 điểm cơ bản vào cuối năm. Sự phục hồi của tăng trưởng tín dụng trong bối cảnh sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm, sẽ phần nào gây áp lực lên thanh khoản hệ thống và có thể dẫn đến việc tăng lãi suất đầu vào. Ở chiều ngược lại, việc lạm phát ở mức thấp và FED hạ lãi suất được kỳ vọng sẽ tạo thêm dư địa cho việc nới lỏng chính sách tiền tệ tại Việt Nam.

“Dựa vào các yếu tố trên, chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích thêm 20 điểm cơ bản, dao động quanh mức 5,1% - 5,2% vào cuối năm 2024”, MBS nhận định

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu