Doanh nghiệp đầu ngành sụt giảm lợi nhuận

Giữ vị trí dẫn đầu thị trường tôn mạ trong nhiều năm trở lại đây, nhưng Công ty cổ phần Tập đoàn Hoa Sen (HSG) đang có kỳ kinh doanh với kết quả không được tích cực. Theo báo cáo tài chính quý I niên độ 2017 - 2018 vừa được HSG công bố, doanh thu của Công ty tăng trưởng nhưng lợi nhuận lại sụt giảm (niên độ tài chính của Hoa Sen bắt đầu từ 1/10 đến 30/9 năm sau).

Cụ thể, doanh thu thuần của HSG trong quý I niên độ tài chính 2017-2018 đạt 7.886 tỷ đồng, tăng trưởng 36,7% so với cùng kỳ năm ngoái. Tuy nhiên lợi nhuận sau thuế của HSG sụt giảm 24,3%, đạt 333 tỷ đồng. Nguyên nhân chính của việc doanh thu tăng nhưng lãi giảm là do trong kỳ, các khoản chi phí đều tăng cao: Chi phí bán hàng tăng 33,7%, đạt 420 tỷ đồng và chi phí quản lý doanh nghiệp tăng 7,5%.

Đặc biệt, chi phí tài chính ghi nhận hơn 186 tỷ đồng, tăng 118% so với cùng kỳ năm trước, trong đó chi phí lãi vay tăng 164%. Dường như, HSG đang dồn lực vào các đòn bẩy tài chính nhằm giữ vững và mở rộng thị phần.

Không riêng Hoa Sen, lợi nhuận của Công ty cổ phần Thép Nam Kim (NKG) cũng sụt giảm mạnh. Cụ thể, báo cáo tài chính quý I/2018 của Thép Nam Kim ghi nhận doanh thu đạt 3.585 tỷ đồng, tăng 71,9% so với cùng kỳ năm ngoái, nhưng lãi chỉ 121,1 tỷ đồng, giảm 22,3% (quý I/2017 lãi 155 tỷ đồng). Nguyên nhân khiến lợi nhuận sụt giảm là do chi phí bán hàng tăng mạnh (hơn 60%), chi phí quản lý doanh nghiệp tăng 28,5% so với cùng kỳ năm trước.

Với kết quả hoạt động kinh doanh kể trên, cùng ảnh hưởng từ diễn biến thị trường chứng khoán thời gian qua, giá cổ phiếu của các doanh nghiệp tôn mạ đang theo chiều đi xuống. Tính đến ngày 7/5, cổ phiếu HSG của Tôn Hoa Sen có thị giá 14.700 đồng/cổ phiếu, giảm 34,3% trong một tháng giao dịch. Cùng thời điểm này, giá cổ phiếu NKG đạt 20.200 đồng/cổ phiếu, giảm 32,8%.

Thị phần thay đổi

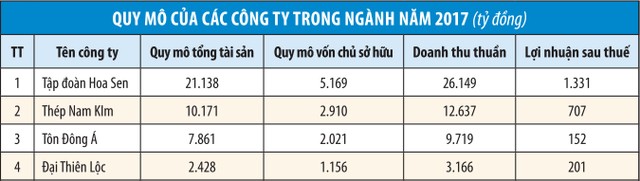

Nhìn lại bảng cơ cấu thị phần năm 2017 có thể thấy, Hoa Sen chiếm 34,3% thị phần, giữ vững ngôi vương trên thị trường tôn mạ trong một quãng thời gian dài. Thép Nam Kim đứng ở vị trí thứ hai trong ngành, chiếm 16,2% thị phần và đạt doanh thu 12.637 tỷ đồng. Công ty Tôn Đông Á chiếm 13% thị phần với doanh thu 9.719 tỷ đồng.

Tuy nhiên, các vị trí này đang bị lung lay và có thể đảo lộn khi Tập đoàn Hòa Phát tham gia thị trường tôn mạ. Khi đó, một số doanh nghiệp có khả năng tiếp tục bị sụt giảm cả về thị phần và lợi nhuận. Biểu hiện rõ nét nhất là lợi nhuận của các ông lớn hàng đầu ngành đang sụt giảm mạnh mẽ trong cuộc chiến tranh giành thị phần.

Nhà máy Tôn Hòa Phát có công suất 400.000 tấn/năm và mục tiêu của tập đoàn này là đến năm 2020 sẽ lọt vào Top 5 nhà sản xuất tôn lớn nhất Việt Nam. Dự báo, khi Tập đoàn Hòa Phát chính thức đưa sản phẩm tôn mạ màu ra thị trường, sẽ có cuộc cạnh tranh khốc liệt để định vị vị trí và tranh giành thị phần giữa các “ông lớn”.

Theo Hiệp hội Thép Việt Nam (VSA), trong quý I/2018, các doanh nghiệp thuộc VSA sản xuất được hơn 1 triệu tấn tôn mạ, tăng 108% so với cùng kỳ năm ngoái, bán hàng đạt 848 nghìn tấn, tăng 119%.

Cuộc cạnh tranh bán hàng trên thị trường này sẽ diễn ra gay gắt và khốc liệt hơn và thị trường tôn mạ sẽ được định hình lại với các tên tuổi Tôn Hoa Sen, Tôn Nam Kim, Tôn Đông Á và Tôn Hòa Phát. Trong đó Tôn Nam Kim và Tôn Đông Á vẫn mạnh ở thị trường phía Nam nhiều hơn.

Đẩy mạnh xuất khẩu

Không chỉ nỗ lực cạnh tranh thị phần nội địa, các doanh nghiệp tôn mạ trong nước cũng tập trung vào hoạt động xuất khẩu, nhất là khi cánh cửa này đang có nhiều điểm sáng.

Công ty cổ phần Chứng khoán Rồng Việt (VDSC) nhận định, dự kiến trong năm 2019, các lò cao mới của Formosa Hà Tĩnh và HPG đi vào hoạt động sẽ nâng tổng công suất thép cán nóng của thị trường nội địa lên khoảng gần 10 triệu tấn/năm.

VDSC cho rằng, đây là nguồn cung bán thành phẩm dồi dào cho các doanh nghiệp tôn mạ như HSG và NKG, đồng thời là nhân tố quan trọng để “hoá giải” các quy định khắt khe về xuất xứ được áp dụng không chỉ tại một số thị trường mà còn đóng vai trò then chốt trong nhiều hiệp định thương mại mà Việt Nam tham gia.

Trước đây, Việt Nam xuất khẩu thép cán nguội và tôn mạ vào thị trường Mỹ trong khi ngành sản xuất nội địa không hề có khả năng cung ứng thép cán nóng, đều phải nhập khẩu (phần lớn từ Trung Quốc), đây chính là lý do các nhà máy tôn mạ Việt Nam nằm trong danh sách xem xét áp thuế của Mỹ.

Với việc chủ động được nguồn cung thép cán nóng, doanh nghiệp Việt Nam sẽ tự tin hơn khi chứng minh nguồn gốc xuất xứ. Bằng việc sản xuất từ thượng nguồn hoặc sử dụng bán thành phẩm được sản xuất trong nước, các doanh nghiệp có thể chứng minh xuất xứ Việt Nam để bán hàng tại thị trường khắt khe như Mỹ, khối EU và Úc.

Do đó, trong bối cảnh này, VDSC cho rằng, các doanh nghiệp nên đầu tư theo chiều sâu, sản xuất từ thượng nguồn, vừa tăng giá trị cho ngành sản xuất nội địa, vừa cải thiện sức cạnh tranh tại thị trường hội nhập.