Hơn 8 tháng đầu năm 2016 đã trôi qua, chỉ số VN-Index liên tục tăng, có thời điểm đạt mức cao nhất khoảng gần 9 năm lại đây. Tuy nhiên, tăng trưởng thị trường chưa tạo nên cơ hội huy động vốn cho các doanh nghiệp. Tính đến thời điểm này, dòng tiền từ huy động vốn cổ phần thông qua phát hành mới (có thu tiền) của doanh nghiệp niêm yết mới đạt hơn 14.000 tỷ đồng, bằng gần 1/4 cả năm 2015.

Huy động vốn mới từ đại chúng: con đường gian khó

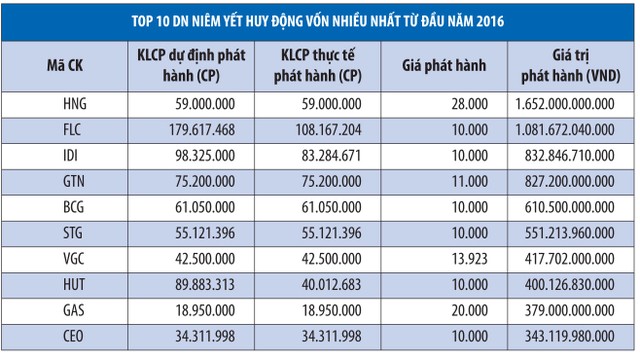

Thống kê dữ liệu của FiinPro cho thấy, tính từ đầu năm 2016 đến nay, các doanh nghiệp niêm yết mới huy động được trên 14.000 tỷ đồng từ phát hành mới cổ phiếu. Trong số này, xấp xỉ 50% giá trị huy động đến từ 10 doanh nghiệp, trong đó 3 doanh nghiệp huy động được lượng vốn đáng kể là: CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HNG, 1.652 tỷ đồng), CTCP Tập đoàn FLC (FLC, 1.081,67 tỷ đồng), CTCP Đầu tư và Phát triển đa quốc gia I.D.I (mã IDI, 832,85 tỷ đồng), CTCP GTNFoods (mã GTN, 827,2 tỷ đồng)…

Điểm đặc biệt đáng quan tâm là, trong số các doanh nghiệp phát hành lớn trên thị trường, hầu hết các trường hợp tăng vốn thành công với khối lượng lớn, đối tượng mua đều không phải là cổ đông hiện hữu. Nông nghiệp Quốc tế Hoàng Anh Gia Lai phát hành riêng lẻ cho 2 nhà đầu tư, GAS phát hành cho cán bộ - công nhân viên. Ngược lại, Tập đoàn FLC, Đầu tư và Phát triển đa quốc gia, Bamboo Capital (mã BCG), dù phương án là phát hành cho cổ đông hiện hữu, nhưng đa số cổ phiếu phát hành thành công lại đến từ việc phân phối lại lượng cổ phiếu nhà đầu tư, do diễn biến thị trường không thuận lợi.

Năm 2015, khi các chỉ số chứng khoán tăng trưởng kém, huy động vốn cổ phần qua TTCK đạt 55.000 tỷ đồng. Năm 2016, hơn 8 tháng đi qua, con số huy động vốn cổ phần còn khiêm tốn trên cho thấy, diễn biến tích cực trên TTCK chưa tạo cánh cửa thuận lợi cho việc tìm vốn mới với mọi doanh nghiệp niêm yết.

Phát hành tăng vốn gặp khó khăn, thế nên, trong phương án phân phối lợi nhuận cho các cổ đông, chia cổ tức bằng cổ phiếu, chia cổ phiếu thưởng được doanh nghiệp niêm yết ưu tiên hơn. Tính từ đầu năm đến đầu tháng 9, gần 3.037 triệu cổ phiếu phát hành với mục đích chia cổ tức, chia cổ phiếu thưởng đã được các doanh nghiệp thực hiện, hoặc chốt danh sách cổ đông. Con số này tương đương với 30.370 tỷ đồng vốn điều lệ đã được tăng thêm cho doanh nghiệp, lớn hơn 2 lần so với con số giá trị, gấp hơn 4,3 lần khối lượng cổ phiếu niêm yết phát hành thêm để thu tiền về thành công.

Phát hành riêng lẻ lên ngôi

Ngoài câu chuyện của Nông nghiệp Quốc tế Hoàng Anh Gia Lai, GTNFoods nổi lên là một điển hình trong huy động vốn thời gian vừa qua. Với việc phát hành 75,2 triệu cổ phiếu riêng lẻ, đồng thời lên phương án phát hành riêng lẻ 1.000 tỷ đồng mệnh giá cổ phiếu trong thời gian tới, với giá cao nhất có thể tới 18.000 đồng/cổ phiếu trước khi kết thúc quý II/2017, GTN khiến nhiều doanh nghiệp niêm yết phải bất ngờ về khả năng huy động vốn. Nhưng đó chưa phải là tất cả, hiện tại, công ty này cũng đang làm việc với một đối tác nước ngoài để sớm đi đến việc hợp tác chiến lược cả về đầu tư tài chính và hợp tác ngành dọc.

Kết quả kinh doanh của GTNFoods vẫn còn rất khiêm tốn so với quy mô vốn điều lệ hiện thời, với lợi nhuận sau thuế 6 tháng đầu năm nay là 5,35 tỷ đồng trên vốn điều lệ 1.500 tỷ đồng, nhưng giá cổ phiếu đến cuối tuần qua là 17.650 đồng/cổ phiếu. Lý do lớn nhất khiến GTN được nhà đầu tư ngoại quan tâm là chính sách đầu tư tập trung vào lĩnh vực nông nghiệp và thực phẩm, chăn nuôi, trong đó nổi bật là việc sở hữu thành công Tổng công ty chè Việt Nam và thông tin về việc sẽ sở hữu chi phối Tổng công ty Chăn nuôi (Vilico, đơn vị đang sở hữu Công ty Sữa Mộc Châu).

Câu chuyện của GTNFoods cho thấy, nếu dựa theo những đánh giá thông thường của thị trường, thị giá cổ phiếu GTN có thể sẽ thấp hơn rất nhiều so với mức giá mà cổ phiếu này đang được giao dịch. Nếu dựa vào cổ đông hiện hữu, cổ đông đại chúng, xác suất để GTNFoods huy động vốn thành công là rất thấp. Tìm một (một số) nhà đầu tư chiến lược, am hiểu và đánh giá cao chiến lược phát triển của mình là cách tốt nhất mà những doanh nghiệp vẫn đang ở dạng “tiềm năng” nên lựa chọn để tìm động lực tăng trưởng.

Có lẽ, đây cũng là lý do mà từ đầu năm nay đến nay, hoạt động huy động vốn mới trên thị trường phụ thuộc khá nhiều vào hình thức tăng vốn này. Hơn 4.200 tỷ đồng thu được từ phát hành riêng lẻ, chưa tính đến các trường hợp phát hành để hoán đổi công nợ (như CTCP Đầu tư và Công nghiệp Tân Tạo – mã ITA, phát hành riêng lẻ hơn 1.000 tỷ đồng), các trường hợp phát hành tăng vốn nhờ chuyển đổi trái phiếu (ví dụ Đầu tư Hạ tầng Kỹ thuật TP. HCM – mã CII, Vingroup – mã VIC, Đức Long Gia Lai – mã DLG…), phát hành cổ phiếu để hoán đổi sáp nhập như Ngân hàng Quân đội (MBB)… cho thấy, phát hành cho cổ đông hiện hữu trên thực tế chưa chiếm ưu thế trong thu hút dòng tiền.

Cụ thể, các DN có vị thế lớn hẳn, có thị giá thuận lợi để phát hành thì nhu cầu phát hành cho cổ đông hiện hữu lại không lớn, doanh nghiệp khát vốn thực sự, thì có thể lại gặp khó khăn.

Thực tế sử dụng vốn doanh nghiệp đến đâu?

Trong số 2 doanh nghiệp huy động vốn trên nghìn tỷ đồng, vốn mà Tập đoàn FLC là vốn mới huy động, nên chưa có căn cứ để đánh giá hiệu quả. Trong khi đó, khoản huy động vốn từ phát hành riêng lẻ trị giá 1.652 tỷ đồng của Nông nghiệp Quốc tế Hoàng Anh Gia Lai chỉ 1 ngày sau khi được Ủy ban Chứng khoán Nhà nước ký chấp thuận về kết quả phát hành, đã được sử dụng để hoàn tất việc mua lại Công ty TNHH Đầu tư và Phát triển Cao su Đông Dương và Công ty TNHH Đầu tư Cao su An Thịnh (tổng giá trị thương vụ 1.650 tỷ đồng).

Đối với I.D.I, theo phương án phát hành được công bố tại Bản cáo bạch, I.D.I dự kiến chi 300 tỷ đồng đầu tư vào CTCP Đầu tư Du lịch và Phát triển Thủy sản Trisedco; 100 tỷ đồng vào CTCP Dầu cá Châu Á – AFO; 300 tỷ đồng phục vụ kế hoạch mở rộng vùng nguyên liệu tự nuôi của Công ty; 283,25 tỷ đồng nhằm bổ sung vốn lưu động, 2 tỷ đồng cho dự án Khu đô thị cao cấp Sao Mai tại Cần Thơ. Đây là phương án trên giả định Công ty sẽ thu được 983,25 tỷ đồng, trong khi con số thu thực tế hồi cuối tháng 4/2016 là gần 833 tỷ đồng.

Tại báo cáo tài chính ngày 30/6/2016, Công ty mẹ I.D.I có 391 tỷ đồng tiền và tương đương tiền, trong đó 242 tỷ đồng là tiền gửi có kỳ hạn, 148,7 tỷ đồng tiền gửi không kỳ hạn, thay đổi nhẹ so với đầu năm. Tuy nhiên, Công ty có tới 914,378 tỷ đồng tiền gửi có kỳ hạn ngắn hạn, tăng gần 600 tỷ đồng so với đầu năm là 317,3 tỷ đồng.

Hơn 2 tháng sau khi phát hành tăng vốn, tại thời điểm lập báo cáo quý, dường như phần lớn tiền của I.D.I vẫn chưa sử dụng vào các mục đích phát hành tính đến 30/6/2016. Ngoài gần 600 tỷ đồng tăng thêm ở khoản mục tiền gửi, số tiền còn lại của I.D.I được dùng để bổ sung vốn lưu động, trong đó tập trung ở việc tăng khoản mục phải thu ngắn hạn khách hàng và trả trước người bán. Theo đó, đến 30/6, 2 khoản này thêm gần 763 tỷ đồng, với nguồn vốn bổ sung tương ứng từ gần 360 tỷ đồng từ vay ngắn và dài hạn tăng thêm trong kỳ, 60 tỷ đồng tăng từ phải trả người bán.