Lợi thế nào giúp CTCK ngoại bứt tốc?

Nếu nhìn vào bức tranh chung của khối CTCK, không khó để nhận thấy sự bứt tốc nhanh, mạnh mẽ của khối CTCK vốn ngoại, mà trước tiên được thể hiện ở tốc độ tăng vốn chóng mặt với sự hỗ trợ của tập đoàn mẹ trong gần 2 năm trở lại đây.

Cụ thể, CTCK Mirae Asset tăng vốn từ 2.000 tỷ đồng lên 4.300 tỷ đồng; CTCK KB Việt Nam (KBSV) nâng vốn từ 300 tỷ đồng lên 1.680 tỷ đồng; CTCK Yuanta tăng vốn từ 300 tỷ đồng lên 1.000 tỷ đồng và sắp có kế hoạch tiếp tục tăng lên 1.500 tỷ đồng; KIS Việt Nam đưa vốn điều lệ từ 1.112 tỷ đồng lên 1.897 tỷ đồng.

Trong số 18 CTCK có quy mô vốn điều lệ trên 1.000 tỷ đồng, số CTCK có vốn ngoại đóng góp 5 đại diện, đó là Mirae Asset, KBSV, CTCK KIS Việt Nam (KIS), Yuanta và CTCK Maybank Kim Eng (MBKE). Trong đó, Chứng khoán Mirae Asset (MASC) hiện đang có mức vốn điều lệ lớn nhất trong khối CTCK với 4.300 tỷ đồng, cũng là CTCK có vốn điều lệ lớn thứ hai trên thị trường chứng khoán Việt Nam (sau SSI).

Theo CTCK KB, lợi thế cạnh tranh chính của các CTCK ngoại để giảm nhanh khoảng cách với các CTCK nội khi tham gia vào thị trường chứng khoán Việt Nam đến từ 2 yếu tố chính là kinh nghiệm trên thị trường quốc tế và nguồn vốn huy động chi phí thấp.

Nói về kinh nghiệm quốc tế, ông Nguyễn Ðức Hoàn, Tổng giám đốc CTCK KB Việt Nam (KBSV) cho rằng, đa số các CTCK ngoại trước khi đầu tư tại Việt Nam đều đã có thời gian hoạt động lâu dài ở một hay nhiều thị trường với trình độ phát triển đi trước Việt Nam. Ðiều này giúp họ có kinh nghiệm để ứng phó với từng giai đoạn phát triển của nền kinh tế nói chung và thị trường chứng khoán nói riêng.

Mặc dù mỗi thị trường có một đặc thù khác nhau và CTCK nội có ưu thế hơn với sự hiểu biết sâu sắc về các đặc tính của thị trường, doanh nghiệp, cũng như thị hiếu nhà đầu tư, nhưng nếu có thể ứng dụng tốt các kinh nghiệm đi trước ở các thị trường phát triển với sự linh hoạt nhất định, đồng thời tận dụng tốt nguồn nhân lực chất lượng cao trong nước, thì sức mạnh của các CTCK ngoại là không hề nhỏ, nhất là khi thị trường chứng khoán Việt đang hướng tới việc cung cấp các sản phẩm mới như phái sinh, chứng quyền có tài sản đảm bảo (CW)…

Những sản phẩm này vốn đã được nhiều thị trường quốc tế áp dụng từ nhiều năm trước, nên các CTCK vốn ngoại có điều kiện và năng lực tiếp cận nhanh hơn với các sản phẩm mới.

Lợi thế cạnh tranh thứ hai đến từ khả năng huy động vốn với chi phí thấp ở các nước phát triển để đầu tư, mở rộng hoạt động tại Việt Nam. Nguồn lực này đang được chuyển hóa thành các sản phẩm/dịch vụ ưu đãi, chi phí thấp và hấp dẫn đối với nhà đầu tư nhằm thu hút khách hàng và gia tăng thị phần.

Bên cạnh đó, mức vốn tối thiểu 1.000 tỷ đồng để một CTCK có thể cạnh tranh được và thích ứng với các điều kiện kinh doanh sản phẩm mới như phái sinh hay chứng quyền có đảm bảo được cho là một yếu tố quan trọng thôi thúc các CTCK phải gia tăng quy mô vốn, phát triển mạnh mẽ hơn và “phần thắng” dường như thuộc về khối ngoại.

Ông Park Won Sang, Tổng giám đốc CTCK KIS Việt Nam (KIS) từng chia sẻ, trong điều kiện không có quá nhiều nhân tố khác biệt trên thị trường khách hàng cá nhân thì năng lực con người là thế mạnh chính. Việc KIS tăng vốn không chỉ để đầu tư vào thị trường khách hàng cá nhân mà còn để củng cố cơ sở hạ tầng và tăng cường đội ngũ nhân viên cho từng mảng hoạt động.

Anh Nguyễn Anh Dũng, nhà đầu tư tại Hà Nội cho biết, nhà đầu tư đang cảm nhận rõ sự cạnh tranh giữa các CTCK vốn ngoại với nhau và giữa các CTCK ngoại với các CTCK trong nước. Sức nóng cạnh tranh càng quyết liệt thì nhà đầu tư càng được hưởng lợi, bởi các CTCK phải nỗ lực để tạo ra các sản phẩm tốt, hỗ trợ nhiệt tình cho khách hàng.

“Tôi nhận thấy sự góp mặt của các CTCK ngoại, bên cạnh tạo những giá trị gia tăng cho nhà đầu tư bằng các sản phẩm ưu việt, còn giúp các CTCK nội phải thay đổi chiến lược để giữ chân khách hàng”, anh Dũng chia sẻ thêm.

Margin - vũ khí lợi hại của khối CTCK ngoại

Nắm bắt được đặc điểm của thị trường chứng khoán Việt là nhà đầu tư cá nhân chiếm phần lớn, các CTCK ngoại tập trung ưu tiên phát triển các sản phẩm phục vụ đối tượng khách hàng này, mà lãi suất margin (cho vay ký quỹ) thấp đang là một trong những vũ khí cạnh tranh mạnh nhất.

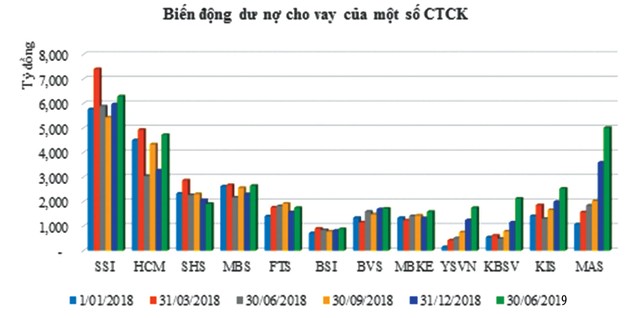

Tương tự bức tranh thị phần khá chênh lệch và chỉ tập trung vào nhóm 20 CTCK lớn, Top 20 CTCK có dư nợ margin lớn nhất hiện nay đang đạt dư nợ gần 50.000 tỷ đồng (tính đến hết tháng 6/2019), chiếm 90% tổng dư nợ margin toàn thị trường. Trong đó, nhiều CTCK vốn ngoại ghi nhận tốc độ tăng dư nợ margin chóng mặt so với thời điểm đầu năm 2019 như KBSV tăng 81,3%, tương ứng tăng 932 tỷ đồng; MiraeAsset 42%, tương ứng tăng 1.423 tỷ đồng; Yuanta Việt Nam tăng 40,5%, tương ứng 501,5 tỷ đồng; KIS Việt Nam leo dốc 27,4%, tương ứng 543 tỷ đồng.

Nhóm CTCK ngoại đang được xem là các đối thủ đang gờm trên sân chơi margin đối với khối nội. Từ kết quả tích cực của mảng margin, nhiều CTCK ghi nhận gia tăng hiệu quả kinh doanh vượt trội. Chẳng hạn, Mirae Asset báo lãi sau thuế quý II/2019 gần 86 tỷ đồng, gấp hơn 6,5 lần so với quý II/2018. KBSV ghi nhận lãi hơn 48 tỷ đồng, gấp gần 2,6 lần so với cùng kỳ năm ngoái. Các CTCK như MBKE, KIS đều có mức tăng ấn tượng so với cùng kỳ.

Trong khi đó, các “ông lớn” như CTCK SSI, CTCK TP. HCM (HCM) và CTCK Bản Việt (VCI) đạt lợi nhuận trước thuế lần lượt 510 tỷ đồng, 238 tỷ đồng và 419 tỷ đồng trong nửa đầu năm 2019, suy giảm lần lượt 38%, 59% và 35% so với cùng kỳ năm trước.

Ông Kim Thiên Quang, Tổng giám đốc MBKE cho biết, với sự trợ lực của Tập đoàn, đặc biệt là nguồn lực tài chính mạnh mẽ, MBKE cung cấp cho khách hàng các sản phẩm tài chính đa dạng và lãi suất cho vay cạnh tranh nhằm giúp khách hàng tối ưu hiệu quả đầu tư, từ đó cũng giúp Công ty ghi nhận hiệu quả kinh doanh cao. Hiện MBKE đã áp dụng một số sản phẩm có tính cạnh tranh như sản phẩm margin Smart 12 có mức lãi suất 8,9%/năm, Công ty cũng chia ra các sản phẩm để nhà đầu tư dễ dàng lựa chọn như sản phẩm Ðầu tư linh hoạt (Trading), Giá trị (Value), Tăng trưởng (Growth)…

Riêng đối với KBSV, Công ty đã tạo ra gói sản phẩm “KB Super Dream” với mức lãi suất ưu đãi và cạnh tranh so với các sản phẩm hiện có trên thị trường, phần nào giúp KBSV đạt được một số thành công nhất định.

Theo ông Nguyễn Ðức Hoàn, CEO KBSV, ngoài lãi suất margin đang được xem là hấp dẫn nhất thị trường, Công ty hiện đang tăng cường đầu tư vào hạ tầng công nghệ, nghiên cứu triển khai các sản phẩm dịch vụ mới mang tính sáng tạo, đột phá để tăng chất lượng dịch vụ cung cấp tới khách hàng. Ðồng thời chú trọng xây dựng nguồn nhân lực, tổ chức các chương trình gửi cán bộ sang đào tạo tại công ty mẹ ở Hàn Quốc. Hoạt động phân tích tư vấn đầu tư cũng được củng cố về chất, nhằm mang thêm giá trị gia tăng cho nhà đầu tư.

“Từ khía cạnh hoạt động ngân hàng đầu tư, KBSV đang nỗ lực thực hiện vai trò là cầu nối dòng vốn đầu tư gián tiếp từ Hàn Quốc vào Việt Nam. Chúng tôi cố gắng khớp nối nhu cầu huy động vốn của các doanh nghiệp trong nước với nguồn lực đầu tư tài chính của các nhà đầu tư tổ chức, các công ty, tập đoàn lớn của Hàn Quốc với chi phí ở mức hấp dẫn và hợp lý nhất có thể”, ông Hoàn chia sẻ.

Dưới góc độ nhà đầu tư, anh Nguyễn Việt Ðức chia sẻ thêm, khi đặt vấn đề vay margin, nhà đầu tư thường quan tâm nhiều hơn đến cơ hội mua cổ phiếu. Tuy nhiên, ở những thời điểm thị trường khó khăn, lãi suất là một yếu tố nhà đầu tư cân nhắc. Hiện các CTCK đang áp dụng lãi suất cho vay margin ở mức khá cạnh tranh, phổ biến vào khoảng 12%/năm, tùy vào hạn mức, cũng như thời gian vay, trong khi các CTCK ngoại đang áp dụng mức lãi suất margin phổ biến dưới 10%/năm, đây rõ ràng là một lợi thế của khối CTCK ngoại.

Thực tế, các CTCK có vốn ngoại có sự hỗ trợ vốn của các tập đoàn nước ngoài khi được hưởng lãi suất cho vay khá ưu đãi, dao động từ 3,5 - 4,5%/năm, nếu cộng thêm 1% bảo hiểm tỷ giá thì mức tối đa chỉ là 5%/năm, nên áp dụng mức lãi suất 8,9% đã có lãi. Trong khi đó, các CTCK trong nước chủ yếu vay huy động hoặc thông qua phát hành trái doanh nghiệp. Chưa kể, các CTCK có định mức tín nhiệm thấp thường khó khăn hơn trong việc vay vốn ngân hàng, cũng như chịu mức lãi suất cao. Dòng tiền margin vì thế rất khó cạnh tranh với khối CTCK ngoại.

Ðưa vốn ngoại gần hơn với thị trường Việt Nam

Ông Lê Minh Tâm, Chủ tịch Hội đồng quản trị CTCK Yuanta Việt Nam chia sẻ, thị trường chứng khoán Việt Nam đang là địa điểm hấp dẫn đối với nhà đầu tư nước ngoài, đặc biệt là nhà đầu tư châu Á như Hàn Quốc, Ðài Loan… Bên cạnh đó, đây là thị trường còn rất nhiều tiềm năng phát triển.

Với nhà đầu từ Ðài Loan, thị trường chứng khoán Việt Nam với quy mô nội địa lớn và nền kinh tế đang có mức độ hội nhập thương mại cao nằm trong danh sách những điểm đến đầu tư hàng đầu của dòng vốn đến từ Ðài Loan. Người Ðài Loan hiện có 2 CTCK 100% vốn tại Việt Nam là Tập đoàn Yuanta và Chứng khoán Phú Hưng.

Cùng với sự quan tâm từ Hàn Quốc, Ðài Loan..., nhiều chuyên gia dự báo dòng vốn ngoại, nhất là từ thị trường Trung Quốc sẽ chảy mạnh vào thị trường chứng khoán Việt Nam trong thời gian tới và các CTCK vốn ngoại chính là “cây cầu” cho những bước đi này.

Theo đại diện KBSV, các ảnh hưởng tích cực từ khối nhà đầu tư nước ngoài đến thị trường có thể thấy rõ từ 3 khía cạnh. Thứ nhất, dòng vốn dồi dào của khối nhà đầu tư ngoại khiến việc chào bán lượng lớn cổ phần ở các doanh nghiệp dễ thành công hơn.

Thứ hai, các quỹ đầu tư nước ngoài, hay các tổ chức tài chính nước ngoài với tính chuyên nghiệp cao, hoạt động bài bản và hiệu quả, khi tham gia thị trường chứng khoán Việt Nam đã trở thành hình mẫu để các thể chế tài chính trong nước hoạt động trong lĩnh vực chứng khoán học tập.

Thứ ba, chính những phản hồi của khối nhà đầu tư nước ngoài là cơ sở quan trọng để cơ quan quản lý từng bước cải thiện cả về yếu tố chất và lượng của thị trường, dần đáp ứng tiêu chí của các tổ chức xếp hạng trong việc nâng hạng thị trường.

Sự vươn mình của các CTCK đang tạo ra nhiều hiệu ứng tích cực, nhưng cũng khiến các CTCK nội bị lúng túng trong định vị chỗ đứng của mình trên thị trường chứng khoán trong thời gian tới.