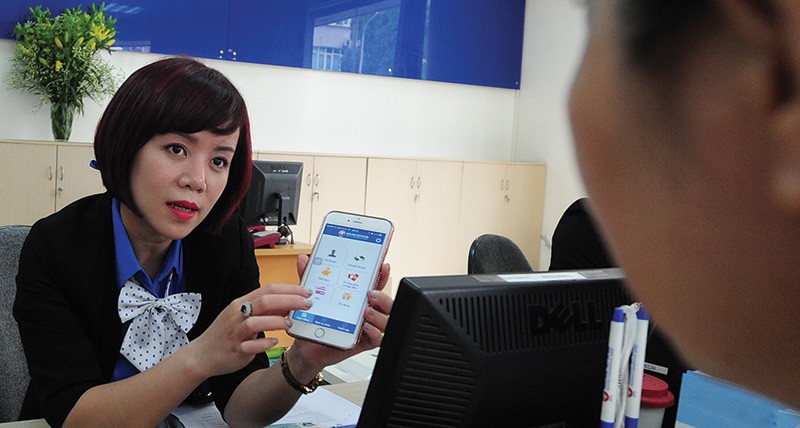

Liên quan đến hệ thống công nghệ thông tin trong ngành ngân hàng, ông Phạm Xuân Hòe, Phó Viện trưởng Viện Chiến lược Ngân hàng, NHNN đã chỉ ra thực tế, Việt Nam với cơ cấu 70% dân số vàng, 60% sử dụng điện thoại di động, nhưng dịch vụ ngân hàng di động vẫn còn ở mức rất thấp.

Chất lượng nguồn nhân lực công nghệ thông tin cũng còn nhiều tồn tại, hạn chế, nên việc vận hành hệ thống công nghệ thông tin chưa tốt, có thể dẫn đến nhiều sai sót. Chính sách quản lý cũng chưa theo kịp sự phát triển sản phẩm dịch vụ ngân hàng điện tử (cấp phép - hành lang pháp lý quản lý - chính sách quản trị, quy trình sản phẩm của các tổ chức tín dụng). Trong khi đó, rủi ro về công nghệ thông tin rất lớn như nguy cơ bị tấn công mạng, lợi dụng sơ hở để phạm tội, bảo mật thông tin, sai sót trong tác nghiệp.

Trong khuôn khổ Hội thảo và triển lãm Banking Vietnam 2016, ông Mauro Israel, chuyên gia an ninh mang quốc tế ISM Secure đã nhấn mạnh về rủi ro an ninh mạng trong ngành ngân hàng: “Các cuộc tấn công mạng có thể gây ra hậu quả nghiêm trọng hơn nợ xấu”.

TS. Cấn Văn Lực, Cố vấn cấp cao Chủ tịch HĐQT, Giám đốc Trường đào tạo Ngân hàng BIDV cũng chia sẻ, Công nghệ thông tin đang làm thay đổi cuộc sống nhanh chóng. Hiện tại, Việt Nam có khoảng 44% dân số dùng Internet, 143 triệu thuê bao di động, hơn 30 triệu người dùng facebook…

Xu thế này vừa tạo ra cơ hội và thách thức đối với hệ thống ngân hàng vừa là cơ hội nâng cao năng lực cạnh tranh, tiết giảm chi phí, tăng quảng bá - bán hàng; đồng thời cũng tạo ra thách thức về nguồn tài chính đầu tư, nhân lực có khả năng quản lý, khai thác công nghệ và rủi ro hoạt động (nhất là rủi ro công nghệ).

“Tuy nhiên, theo nghiên cứu định lượng của Công ty McKinsey năm 2014, tổng lợi ích vẫn lớn hơn tổng chi phí đầu tư, khoảng 15% lợi nhuận ròng”, TS. Lực nói.

Theo đại diện NHNN, cần hoàn thiện mảng chiến lược về phát triển khoa học và công nghệ nhất là phát triển về công nghệ thông tin trong tổng thể của chiến lược phát triển ngành ngân hàng đến năm 2025 và tầm nhìn 2030. Hành động này nhằm tạo ra sự đồng bộ, thống nhất về quản lý cũng như phát triển khoa học và công nghệ trong ngành ngân hàng để tiết kiệm về nguồn lực, dễ kết nối các phần mềm hoạt động của từng tổ chức tín dụng.

Song song với đó là giải pháp về thể chế, cụ thể, nghiên cứu sửa Luật Các tổ chức tín dụng (Điều 90) theo hướng giải pháp theo mảng sản phẩm dịch vụ đăng ký. Sau đó, cứ một lần thay đổi sản phẩm mới thì chỉ cần đăng ký qua mạng dẫn đến được phê duyệt tự động, tạo hành lang thông thoáng để các ngân hàng thương mại phát triển các sản phẩm, dịch vụ mới đã được cấp phép về mặt nguyên tắc. Đồng thời, hành lang pháp lý về giao dịch điện tử cũng như xử lý tranh chấp giữa ngân hàng và khách hàng tuân theo nguyên tắc thị trường, bình đẳng giữa hai bên.

Hơn thế, ưu tiên vốn đầu tư đi thẳng vào công nghệ hiện đại dẫn đến các tổ chức tín dụng sử dụng cả biện pháp thuê mua, gia tăng đầu tư máy móc công nghệ hiện đại, ưu tiên một tỷ lệ vượt trên 50% đầu tư cho tài sản cố định để tổ chức tín dụng có thể mua máy móc thiết bị công nghệ hiện đại (thuộc danh mục tài sản cố định).

Đặc biệt, cơ sở dự phòng và quản trị rủi ro công nghệ thông tin là yêu cầu sống còn của hệ thống ngân hàng/phê duyệt dự án luôn đi kèm phương án quản trị rủi ro. Có thể tách rủi ro công nghệ thông tin thành loại rủi ro riêng không nằm trong rủi ro vận hành.

“Các ngân hàng thương mại cần tạo nhiều sản phẩm dịch vụ giao dịch với khách hàng qua Internet và Mobile Banking, thay vì chỉ dành cho quảng bá sản phẩm. Thay đổi cách thức truyền thông về sản phẩm bằng cách dùng thử mô hình hoặc giao diện trên hệ thống máy tính cá nhân để khách hàng trải nghiệm luôn trong quá trình giao dịch…”, ông Hòe nhấn mạnh.