Lợi nhuận kém khả quan

Kết thúc quý III/2018, báo cáo tài chính của CTCP Công nghiệp Cao su Miền Nam (Casumina – CSM) cho thấy, dù doanh thu tăng trưởng 18,6% so với cùng kỳ 2017, nhưng lợi nhuận trước thuế (LNTT) thu về vỏn vẹn 1,9 tỷ đồng, ghi nhận quý có lợi nhuận thấp nhất kể từ khi niêm yết (năm 2009).

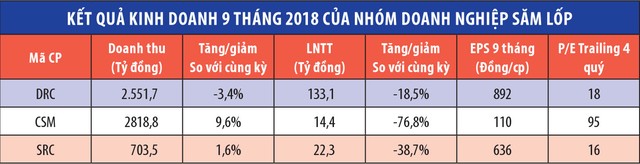

Lũy kế 9 tháng đầu năm, dù doanh thu thuần tăng 9,6% so với cùng kỳ, đạt 2.818,8 tỷ đồng, hoàn thành 74,5% kế hoạch mà Đại hội đồng cổ đông giao phó, nhưng LNTT của CSM lại giảm mạnh xuống 14,4 tỷ đồng, chưa bằng 1/4 cùng kỳ 2017. Với việc mới hoàn thành 13,7% kế hoạch đặt ra, CSM gần như chắc chắn không thể thoát khỏi năm sụt giảm lợi nhuận thứ 5 liên tiếp trong năm 2018.

Lợi nhuận giảm mạnh trong 9 tháng đầu năm nay cũng là câu chuyện được ghi nhận tại 2 doanh nghiệp sản xuất săm lốp niêm yết khác là CTCP Cao su Đà Nẵng (DRC) và CTCP Cao su Sao Vàng (SRC).

Tại DRC, kết thúc 9 tháng đầu năm, doanh thu thuần và LNTT lần lượt giảm 3,4% và 18,6% so với cùng kỳ năm 2017. Trong quý IV/2018, kế hoạch doanh thu và lợi nhuận đề ra lần lượt là 998 tỷ đồng và 22,6 tỷ đồng. Như vậy, cả năm, Công ty dự kiến chỉ hoàn thành 80,31% kế hoạch doanh thu và 75,68% kế hoạch lợi nhuận. Tại SRC, lợi nhuận sau 9 tháng cũng giảm 38,8% so với cùng kỳ 2017, chỉ đạt 17,8 tỷ đồng.

Hai điểm chung có thể nhận thấy về nguyên nhân suy giảm lợi nhuận tại các doanh nghiệp săm lốp là do hiệu quả hoạt động kinh doanh chính chưa được cải thiện, biên lợi nhuận giảm so với cùng kỳ, đồng thời, các chi phí, đặc biệt là chi phí tài chính có xu hướng gia tăng.

Tại DRC, biên lợi nhuận gộp sau 9 tháng đạt 12,4%, giảm thêm 0,5% so với cùng kỳ 2017. Tại CSM, biên lợi nhuận gộp cũng giảm 1,8% so với cùng kỳ, xuống chỉ còn 10,3% trong 9 tháng đầu năm nay. Với SRC, biên lợi nhuận gộp giảm về 16,4% sau 9 tháng (9 tháng 2017 là 17,5%).

Ở chiều ngược lại, chi phí tài chính của CSM đã tăng 40,5%, chủ yếu đến từ lãi vay và khoản lỗ tỷ giá từ các khoản vay ngoại tệ, chiếm 37,6% lợi nhuận gộp mang lại. Tính đến ngày 30/9/2018, nợ vay ngắn và dài hạn của CSM lên đến 2.239 tỷ đồng, chiếm 58,5% tổng nguồn vốn.

Tính đến cuối quý III/2018, DRC cũng đang vay nợ 1.051,3 tỷ đồng, tương đương 36,3% tổng tài sản, chi phí lãi vay chiếm đến 22% lợi nhuận gộp trong 9 tháng. Tại SRC, chi phí tài chính, chi phí bán hàng và chi phí quản lý đồng loạt tăng nhẹ là nguyên nhân kéo lợi nhuận 9 tháng suy giảm, bất chấp doanh thu tăng trưởng 1,6% so với cùng kỳ.

Dù tỷ trọng vay nợ trên tổng nguồn vốn của các doanh nghiệp chưa đến mức báo động, khả năng thanh toán cũng được đảm bảo nhờ dòng tiền hoạt động kinh doanh dồi dào, nhưng trong bối cảnh hiệu quả hoạt động kinh doanh chính chưa được cải thiện, chi phí lãi vay, tỷ giá đã kéo lợi nhuận các doanh nghiệp săm lốp suy giảm thêm mạnh hơn.

Xuất hiện điểm sáng

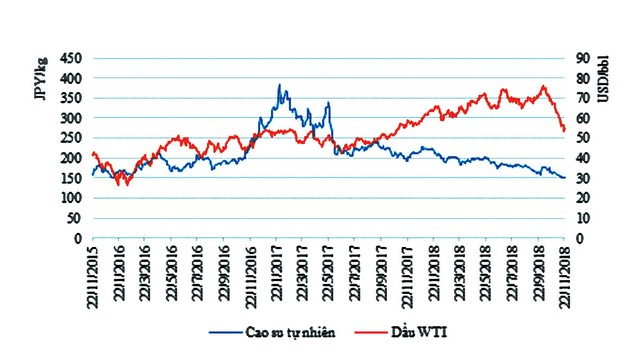

Số liệu của Bloomberg cho biết, tại ngày 22/11/2018, giá cao su tự nhiên trên sàn Tokyo đang giao dịch ở mức 152,5 JPY/kg, giảm 26,2% so với đầu năm, tiến sát vùng đáy 5 năm trở lại đây (150 JPY/kg). Một số doanh nghiệp sản xuất cao su tự nhiên như CTCP Cao su Đồng Phú (DPR) cũng cho biết, giá bán bình quân mủ cao su 9 tháng 2018 đã giảm 17,6% so với cùng kỳ 2017.

diễn biến giá cao su tự nhiên trên sàn tocom và dầu wti sàn nymex 3 năm qua.

Trong báo cáo phân tích tháng 10/2018, CTCP Chứng khoán TP. HCM (HSC) cập nhập đến quý III/2018, giá cao su tự nhiên (chiếm khoảng 35% chi phí nguyên liệu sản xuất săm lốp) đã giảm 25% so với cùng kỳ 2017, giá cao su tổng hợp (chiếm 15% chi phí nguyên liệu), giảm khoảng 27%. Ngược lại, giá than đen và hóa chất tăng mạnh 45% và 17%, nhưng 2 loại này chỉ chiếm khoảng 15% chi phí nguyên liệu.

Lý giải nguyên nhân giá nguyên liệu đầu vào giảm mạnh nhưng lợi nhuận của các doanh nghiệp săm lốp chưa được cải thiện, một số phân tích cho rằng, đối với ngành sản xuất như săm lốp, các doanh nghiệp sẽ phải tồn kho nguyên vật liệu trước từ 4 - 6 tháng, tiếp đó là tồn kho thành phẩm để đảm bảo thực hiện các hợp đồng tiêu thụ. Do đó, dù giá nguyên liệu đầu vào giảm nhưng cần thời gian tương ứng để yếu tố này phản ánh vào biên lợi nhuận.

Bên cạnh đó, triển vọng tăng trưởng sản lượng tiêu thụ tốt cũng là động lực đối với các doanh nghiệp trong ngành. Theo dự báo của tổ chức LMC và Fredonia, nhu cầu lốp xe thế giới sẽ tiếp tục tăng trưởng với tốc độ bình quân khoảng 3 - 4%/năm trong giai đoạn 2018 - 2020. Đối với thị trường săm lốp Việt Nam, tốc độ tăng được dự báo đạt khoảng 8%/năm trong giai đoạn 2018 - 2020, cao gấp 2 lần so với mức bình quân của thế giới.

Ngoài tăng trưởng chung, các doanh nghiệp còn hưởng lợi từ xu hướng chuyển dịch từ sử dụng sản phẩm lốp bias sang radian, khi một số dự báo cho biết, với tốc độ tăng trưởng nhu cầu lốp radial như hiện nay thì đến năm 2020, nguồn cung trong nước sẽ chỉ đáp ứng khoảng 65 - 67% nhu cầu nội địa. Điều này sẽ thuận lợi cho các doanh nghiệp đẩy mạnh tiêu thụ sản phẩm, đầu tư mở rộng công suất sản xuất các loại lốp radian.

Tại DRC, sau khi đầu tư nhà máy radial giai đoạn 1 và đưa vào hoạt động từ năm 2013 với công suất 300.000 lốp/năm và hiện đã hoạt động vượt công suất thiết kế, Công ty đang đầu tư giai đoạn 2 của nhà máy để nâng công suất lên 600.000 lốp/năm, dự kiến hoạt động hoàn toàn từ quý IV/2018.

Phân tích của HSC nhận định: “Việc nâng công suất lốp radial và có thêm lốp LTR (một loại lốp bán thép) sẽ là động lực tăng trưởng chính cho DRC. Triển vọng năm 2019 sẽ khả quan hơn với việc giới thiệu các sản phẩm mới gồm lốp radial chất lượng cao chuyên dụng cho xe khách, lốp LTR và lốp không săm”.

Tại CSM, Công ty đang sở hữu nhà máy sản xuất lốp radian toàn thép với công suất 350 nghìn lốp/năm và nhà máy lốp radial bán thép công suất 700 nghìn lốp/năm (hoạt động từ tháng 9/2017). Việc tăng mạnh xuất khẩu lốp radian là động lực tăng trưởng doanh thu chính của CSM từ đầu năm đến nay và Công ty cũng đang có kế hoạch nâng công suất các nhà máy này nhằm phục vụ các hợp đồng xuất khẩu.

Hiện tại, khó khăn chính đối với hoạt động tiêu thụ của các doanh nghiệp săm lốp là áp lực cạnh tranh lớn từ những doanh nghiệp FDI như Bridgestone Việt Nam (Nhật), Kumho Tire (Hàn Quốc)… Bên cạnh đó là săm lốp nhập khẩu, nhất là từ Trung Quốc, với giá thấp hơn khoảng 20%. Chưa kể, việc đồng nhân dân tệ giảm giá thời gian qua giúp sản phẩm săm lốp nhập khẩu từ Trung Quốc càng có lợi thế cạnh tranh.

Tuy vậy, với chi phí nguyên liệu đầu vào trong xu hướng giảm, triển vọng tăng trưởng sản lượng tiêu thụ cùng các kế hoạch đầu tư mở rộng nhằm đón đầu xu hướng radian hóa, các nhà sản xuất săm lốp nội địa đang đứng trước triển vọng phục hồi lợi nhuận sau 2 năm khó khăn.

Chờ đợi cú huých thoái vốn nhà nước

Trong cơ cấu cổ đông của cả 3 doanh nghiệp săm lốp đang niêm yết hiện nay, Tập đoàn Hóa chất Việt Nam (Vinachem) đều đang giữ tỷ lệ chi phối với 51% vốn cổ phần.

Theo Quyết định số 16/QD-TTG ngày 5/1/2018 phê duyệt đề án tái cấu trúc Vinachem giai đoạn 2017 - 2020, DRC, CSM và SRC đều thuộc nhóm Vinachem sẽ nắm giữ dưới 50% vốn. Trước mắt, tỷ lệ sở hữu nhà nước sẽ được giảm về 36% và đến năm 2020 có thể giảm xuống dưới 36%.

Dù trong báo cáo phân tích về DRC gần đây, HSC cập nhập báo cáo định giá xác định giá thoái vốn của Vinachem tại DRC đã hoàn tất từ cuối tháng 8/2018 và kỳ vọng thời điểm bán cổ phần có thể diễn ra ngay trong quý IV/2018, nhưng đến nay vẫn chưa có thông tin cụ thể về lộ trình thoái vốn tại DRC, cũng như các doanh nghiệp khác.

Trong bối cảnh doanh thu, lợi nhuận kéo thị giá cổ phiếu giảm mạnh, áp lực để thoái vốn nhà nước “đạt hiệu quả cao” sẽ không đơn giản. Tuy vậy, với nền tảng cơ bản tốt, năng lực sản xuất lớn, hệ thống phân phối rộng và thương hiệu có uy tín, ở góc độ nhà đầu tư tổ chức, với tầm nhìn dài hạn, các doanh nghiệp săm lốp vẫn có thể trở thành các khoản đầu tư hấp dẫn, nhất là khi nhà nước có định hướng thoái vốn nhà nước xuống dưới chi phối, giúp doanh nghiệp có thể tự chủ hơn trong quá trình sản xuất, kinh doanh.

Với các nhà đầu tư tài chính, dù mức giá thoái vốn dự báo không hấp dẫn so với thị giá nhưng vẫn có thể hưởng lợi khi câu chuyện thoái vốn thường tạo ra diễn biến tích cực cho giá cổ phiếu trên thị trường, với kỳ vọng doanh nghiệp sẽ tái cấu trúc, vận hành hiệu quả hơn sau khi thay đổi cơ cấu cổ đông.