TS. Nguyễn Văn Sưa, Phó chủ tịch Hiệp hội Thép Việt Nam (VSA) cho biết, trong khối ASEAN, Việt Nam là quốc gia sản xuất thép nhiều nhất và tiêu thụ thép đứng thứ 10 thế giới.

Tuy nhiên, tiêu thụ thép trên đầu người là 240 kg/người, tương đối thấp so với các quốc gia trong khu vực, chỉ cao hơn Ấn Độ, Indonesia và Philippines. Đây là dư địa lớn cho doanh nghiệp ngành thép, theo đó là cơ hội cho cổ phiếu nhóm này.

Dư địa lớn

“Với tốc độ đô thị hóa, nhu cầu phát triển hạ tầng, nhu cầu sử dụng thép ở mức cao, dư địa tiêu thụ thép trong dân dụng và công nghiệp của Việt Nam rất lớn”, ông Sưa nói.

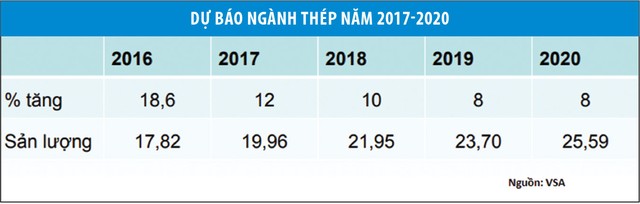

Sau khi giảm giá sâu giai đoạn năm 2014-2015, năm 2016 giá thép hồi phục. Theo dự báo của VSA, yếu tố đột biến tăng trưởng trong năm 2016 sẽ không thể duy trì trong năm 2017, thay vào đó tốc độ phát triển ngành sẽ đi vào ổn định.

Năm 2017, tốc độ tăng trưởng ngành thép sẽ ở mức 12% so với năm 2016, với sản lượng tiêu thụ thép các loại dự kiến đạt 19,96 triệu tấn. Đến năm 2020, tốc độ tăng dự kiến chậm lại ở mức 8%, dự kiến đạt hơn 25 triệu tấn.

Bên cạnh triển vọng sáng, doanh nghiệp ngành thép Việt Nam vẫn tồn tại không ít hạn chế, trong đó lớn nhất phải kể đến là năng lực sản xuất. Hiện nay, doanh nghiệp thép Việt Nam có thể kiểm soát hầu hết các khâu trong chuỗi giá trị ngành, tuy nhiên mặt hàng thép cuộn cán nóng chưa thể tự sản xuất, mà phải nhập khẩu từ Trung Quốc.

Để bảo vệ ngành thép trong nước, mới đây Bộ Công thương đã có quyết định áp thuế tự vệ đối với mặt hàng tôn mạ màu trong thời hạn 3 năm. Quyết định đưa ra trong bối cảnh có hơn 50% tôn mạ màu tiêu thụ là tôn Trung Quốc.

Đánh giá tác động chính sách trên, ông Phạm Mạnh Hùng, Tổng giám đốc Công ty cổ phần Thép Nam Kim (NKG) cho rằng, chính sách sẽ góp phần đẩy mạnh tiêu thụ trong nước, vốn là động lực tăng trưởng quan trọng của NKG. Hiện nay, tôn Nam Kim là một trong 2 thương hiệu hàng đầu trên thị trường tôn mạ màu với thị phần hơn 15% (chỉ đứng sau tôn Hoa Sen).

Tuy nhiên, theo ông Hùng, đây chỉ là bước tạm thời hạn chế lượng nhập khẩu từ Trung Quốc (hơn 65%) vào Việt Nam. Để tăng cơ hội hưởng lợi từ chính sách, tháng 8 tới đây, NKG sẽ đưa vào 1 dây chuyền sản xuất mới, tăng sản lượng mạ màu.

Mặt khác, hầu như các nước đều áp thuế chống phá giá đối với sản phẩm của Trung Quốc, điều này tạo cơ hội để NKG đẩy mạnh xuất khẩu các sản phẩm tôn mạ màu trong thời gian tới.

Tại NKG, năm 2016, xuất khẩu vào khu vực này chiếm hơn 70% tỷ trọng xuất khẩu của Công ty. “Trong quý II/2017, NKG sẽ đẩy mạnh xuất khẩu vào thị trường châu Âu, nơi sản phẩm Trung Quốc đang bị áp thuế”, ông Hùng cho hay.

Năm 2017, dự kiến sản lượng sản xuất của NKG đạt 800.000 tấn (tương đương 60-65% công suất) và sẽ chạy hết công suất vào năm 2020 với 1,22 triệu tấn.

Có nên đầu tư cổ phiếu thép?

Đó là câu hỏi chung mà nhiều nhà đầu tư đặt ra đối với các chuyên gia tại hội thảo về doanh nghiệp ngành thép, tổ chức tại Sở GDCK TP. HCM.

Dưới góc độ nhà đầu tư đầu tư vào ngành, đại diện quỹ Dragon Capital, ông Võ Nguyễn Khoa Tuấn, Giám đốc nghiệp vụ cho biết, năm 2016 được xem là năm đột biến của ngành thép bởi 2 nguyên nhân chính: tiêu thụ thép tốt từ nhu cầu thị trường bất động sản và giá thép thị trường thế giới tăng mạnh.

“Tuy nhiên, năm 2017 yếu tố đột biến giá thép sẽ không còn, nên lợi nhuận biên có thể sẽ giảm dần trở về mức bình thường, việc hỗ trợ từ chính sách sẽ giúp cho doanh nghiệp giữ được hiệu quả ở mức biên tương đối”, ông Tuấn nói.

“Trong chọn lựa đầu tư, do giá nguyên liệu biến động liên tục, Dragon Capital không chỉ nhìn vào tiềm năng mà còn quan tâm yếu tố quản trị tốt cũng như sở hữu chuỗi sản xuất khép kín giúp kiểm soát các rủi ro”, ông Tuấn chia sẻ.

Hiện tại, chỉ số giá trên thu nhập mỗi cổ phần (P/E) ngành thép thấp hơn mặt bằng chung thị trường, một phần đến từ việc ngành thép chịu ảnh hưởng không nhỏ từ thị trường thép Trung Quốc, biến động giá thép trên thế giới, dẫn đến quan ngại về sự phát triển bền vững của ngành.

Tuy nhiên, những doanh nghiệp có mức P/E 4 - 6 lần là quá thấp, nhất là khi doanh nghiệp có kết quả kinh doanh ổn định và có triển vọng vững lên từ chính sách bảo hộ mới đây của Bộ Công thương.

Với các doanh nghiệp lớn trong ngành như HPG, theo thống kê từ 2007-2016, tăng trưởng trung bình lợi nhuận HPG khoảng 29%, mức tăng tương đương Vinamilk.

Các doanh nghiệp như NKG hay HSG trong 3 năm qua có tốc độ tăng trưởng trung bình trên 50%...

Ở những doanh nghiệp này, kỳ vọng sẽ tiếp tục đột biến tăng trưởng là rất khó, nhưng khi doanh nghiệp đã ở vị thế lớn, khả năng đi vào quỹ đạo tăng trưởng ổn định cao hơn nhiều các doanh nghiệp ở tầm trung. Cổ phiếu của các doanh nghiệp này phù hợp với nhà đầu tư thích kiểu “ăn chắc, mặc bền”.