Đầu tư giá trị khá phù hợp với cổ phiếu ngân hàng

Trước hết phải thừa nhận cổ phiếu ngành ngân hàng có mối liên hệ khá chặt chẽ với chu kỳ tăng trưởng kinh tế.

Lịch sử thị trường chứng khoán Việt Nam cho thấy, không có con sóng lớn nào mà thiếu vắng sự tăng trưởng mạnh mẽ và bền bỉ của cổ phiếu ngành ngân hàng. Trong khi đó, các nhà đầu tư giá trị là những nhà đầu tư dài hạn luôn tìm kiếm những cơ hội mua cổ phiếu khi giá thị trường của cổ phiếu chưa phản ánh hết giá trị dòng tiền trong tương lai.

Họ thường mua mạnh khi thị trường xuất hiện những tin tức ảnh hưởng tiêu cực tới tới giá cổ phiếu hoặc khi điều kiện kinh tế chưa thuận lợi và chờ đợi đến khi thị trường tăng trưởng mạnh mẽ để xem xét bán cổ phiếu hoặc tiếp tục nắm giữ.

Đầu tư cổ phiếu ngành ngân hàng cũng chắc chắn giống như gửi tiết kiệm hoặc mua bảo hiểm, bởi vai trò huyết mạch của ngân hàng đối với bất kỳ nền kinh tế nào, cũng như sự tồn tại chắc chắn và ổn định của các định chế lớn trong ngành theo thời gian. Xét trên quan điểm này thì cổ phiếu ngành ngân hàng khá phù hợp với phương pháp đầu tư giá trị.

Câu hỏi tiếp theo được đặt ra là khuôn khổ nào, chỉ số nào là phù hợp để xác định tiềm năng cổ phiếu?

P/E: Chỉ số kinh điển để xác định tiềm năng cổ phiếu

Phương pháp phổ biến được áp dụng để lựa chọn cổ phiếu đầu tư giá trị là sử dụng chỉ số P/E (chỉ số giá thị trường/thu nhập của cổ phiếu). Chỉ số này cho biết, nhà đầu tư sẵn sàng trả bao nhiêu tiền cho mỗi đồng thu nhập của một cổ phiếu nào đó và là một trong những chỉ số được áp dụng phổ biến nhất trên thế giới đối với các quyết định đầu tư.

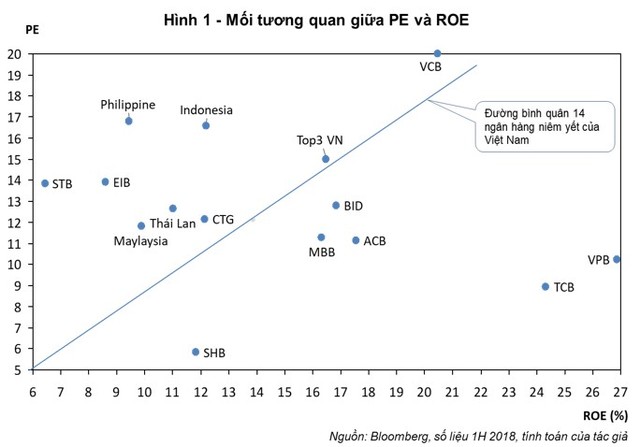

Để tăng thêm sức mạnh, chỉ số này cần xem xét trong mối tương quan với mức P/E được thị trường chấp nhận trong quá khứ và so sánh với mức P/E của ngành, của toàn thị trường và của khu vực. Đặc biệt, nên đặt trong mối tương quan với khả năng sinh lời trên vốn chủ sở hữu (ROE) và nhu cầu tăng vốn trong tương lai của ngân hàng. Bởi lẽ, một ngân hàng có mức P/E ở mức trung bình cao nhưng có khả năng sinh lời tốt, thì mức P/E nhanh chóng được đưa về vùng hấp dẫn và nếu một ngân hàng đứng trước nhu cầu tăng vốn lớn thì sẽ có khả năng làm suy giảm ROE và P/E trong tương lai.

Cũng cần chú ý thêm đến chỉ số ROE theo thông lệ của ngành trong nước và khu vực. Nếu một ngân hàng nào đó đang đạt mức ROE được cho là quá cao so với mức thông thường của ngành, thì khả năng tăng trưởng mạnh là rất khó vì các nguồn lực, dự địa tăng trưởng đã được tối ưu.

Xét trên quan điểm như vậy, thì các ngân hàng Việt Nam khá hấp dẫn so với các ngân hàng tóp đầu của các nước trong khu vực, đặc biệt như Indonesia và Philippines khi khả năng sinh lời của các ngân hàng Việt Nam (ROE) ở mức cao hơn hẳn nhưng lại có P/E thấp hơn.

Xét trên quan điểm này, hai ngân hàng MBB và ACB là hai ngân hàng có phần nhỉnh hơn về dư địa tăng trưởng và khả năng tăng giá trong tương lai (Hình 1).

Thêm một khuôn khổ khác: Sử dụng chỉ số P/B

Thực tế, hoạt động ngân hàng khá phức tạp và kết quả tài chính có thể có biến động tương đối qua từng quý do tình hình kinh doanh, biến động thị trường và tình hình nợ xấu… Do vậy, nếu chỉ sử dụng chỉ số P/E có thể cho những kết quả sai lệnh mang tính thời điểm, dẫn đến các quyết định đầu tư thiểu chính xác. Để khắc phục điểm này, nhiều nhà đầu tư sử dụng thêm chỉ số P/B để đánh giá tiềm năng cổ phiếu ngân hàng.

P/B là tỷ lệ giữa giá thị trường của cổ phiếu so với giá trị sổ sách của một cổ phần. Giá trị ghi sổ của cổ phiếu có thể hiểu nôm na là sự khác biệt giữa giá trị ghi sổ của tổng tài sản và tổng nghĩa vụ nợ của một doanh nghiệp chia cho tổng số cổ phiếu lưu hành.

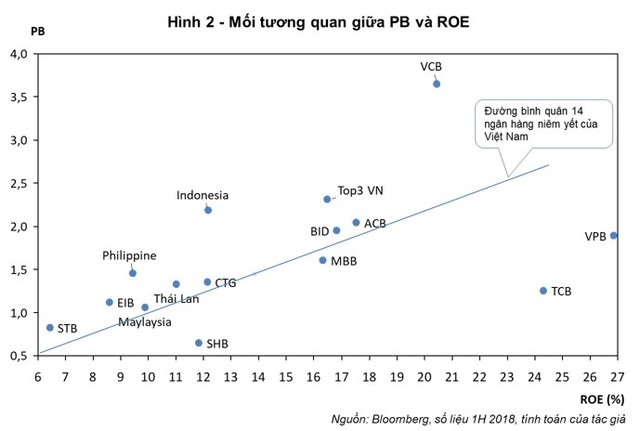

P/B được tính bằng giá thị trường của cổ phiếu chia cho [(tổng tài sản - giá trị tài sản vô hình - tổng nghĩa vụ nợ)/ tổng số cổ phiếu lưu hành]. Khi sử dụng chỉ số này để đánh giá tiềm năng cổ phiếu từng ngân hàng, chúng ta cần lưu ý đến chất lượng tài sản, đặc biệt khối lượng, tính chất và chất lượng của các khoản phải thu,… Và tất nhiên, cũng cần đặt trong mối tương quan với chỉ số ROE bởi một ngân hàng có chất lượng tài sản tốt sẽ có khả năng sinh lời cao hơn.

Với góc nhìn như vậy, thì cổ phiếu ngành ngân hàng Việt Nam đang được thị trường chấp nhận ở mức tương đồng với các nước khu vực nhưng rẻ hơn Indonesia (Hình 2) và đáng chú ý là VCB đang được thị trường chấp nhận với P/B cao nhất, giao dịch ở mức P/B gần 4 lần. Điều đó thể hiện nhà đầu tư đánh giá cổ phiếu này khá cao.

Cổ phiếu ngân hàng Việt Nam xứng đang với tỷ lệ P/E và P/B cao hơn

Chưa xét đến các yếu tố khác như ổn định vĩ mô, tiềm năng tăng trưởng kinh tế và tốc độ tăng trưởng của ngành ngân hàng, chúng ta chỉ cần xét P/E và P/B trong mối tương quan với tốc độ tăng trưởng ROE của các ngân hàng Việt Nam và khu vực cũng dễ dàng thấy cổ phiếu ngân hàng Việt Nam xứng đáng được thị trường định giá ở mức P/E và P/B cao hơn so với các nước trong khu vực.

Người viết cho rằng, tiềm năng tăng trưởng của ngành ngân hàng và cổ phiếu ngân hàng còn khá lớn, đặc biệt với những ngân hàng hoạt động ổn đinh có chất lượng tài sản được các tổ chức uy tín đánh giá là tốt và đang giao dịch với mức P/E và P/B thấp hơn mức trung bình của ngành và của 1 số nước trong khu vực như MBB, ACB, BID và CTG.

Cuối cùng, tôi xin nhấn mạnh bài viết phản ánh quan điểm của cá nhân tôi, chỉ mang tính chất học thuật và cung cấp thông tin cho đọc giả, không hàm ý cổ vũ, khuyến nghị nhà đầu tư mua, bán bất kỳ cổ phiếu nào. Xin chúc các nhà đầu tư có những quyết định sáng suốt và sinh lời cao.

* Bài viết thể hiện quan điểm riêng của tác giả, không nhất thiết thể hiện quan điểm của tổ chức mà người viết đang công tác.