Cổ phiếu EVF trên đà giảm kéo dài, nguyên nhân do đâu?

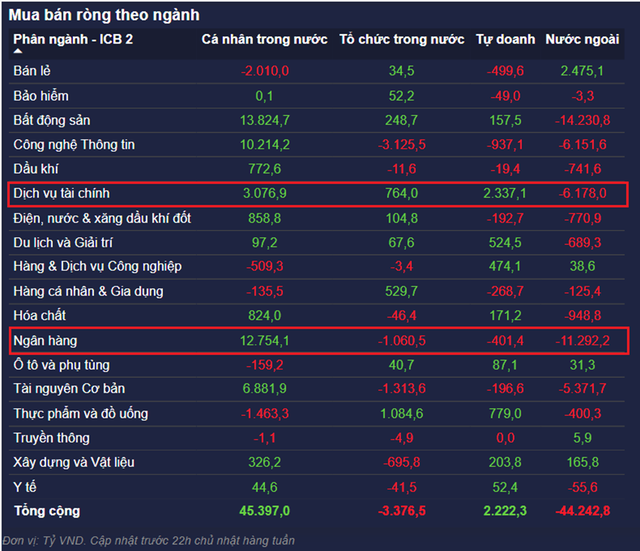

Sau 9 tháng đầu năm 2024 đầy biến động do các yếu tố vĩ mô, thị trường chứng khoán Việt Nam vẫn chịu sức ép lớn, đặc biệt là các cổ phiếu thuộc VN30 và MIDCAP. Khối ngoại tiếp tục rút ròng đã đẩy nhiều mã cổ phiếu giảm mạnh, trong đó nhóm cổ phiếu ngành tài chính chịu ảnh hưởng nặng nề nhất. Các nhóm cổ phiếu tài chính, chứng khoán và bất động sản giảm sâu và nhiều cổ phiếu về chạm vùng định giá của những năm trước. Đây vốn là nhóm có tiềm năng tăng trưởng cao nhưng cũng đồng thời tiềm ẩn nhiều rủi ro. EVF cũng không phải trường hợp ngoại lệ khi bị ảnh hưởng chung bởi biến động thị trường và nhóm ngành tài chính.

|

| Nhóm ngành tài chính là nhóm bị khối ngoại rút ròng nhiều nhất kể từ tháng 4.2024 (Nguồn: FIDT) |

Bên cạnh yếu tố khách quan từ thị trường, tháng 9/2024, EVF tiếp tục gặp bất lợi khi bị loại khỏi danh mục cơ cấu của ETF VanEck. Việc EVF bị loại khỏi danh mục cơ cấu của quỹ ETF VanEck trong kỳ cơ cấu quý III/2024 kết hợp với đặc điểm tỷ lệ cổ phiếu trôi nổi cao (free-loat) khiến cho đà giảm nối dài.

Soi sức khỏe tài chính của EVNFinance

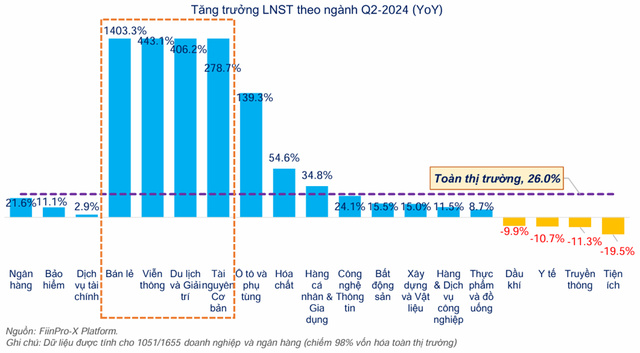

Mặc dù đang trong đà giảm kéo dài về giá cổ phiếu, nhưng sức khỏe tài chính của EVF được các chuyên gia đánh giá tích cực. Theo số liệu báo cáo tài chính quý III/2024 của EVF vừa công bố, lợi nhuận trước thuế 9 tháng đầu năm của doanh nghiệp đạt 537 tỷ đồng, hoàn thành hơn 91% kế hoạch năm (kế hoạch đặt ra trong năm 2024 là 585 tỷ đồng). Điều này đồng nghĩa với khả năng vượt kế hoạch lợi nhuận năm 2024 là trong tầm tay khi các hoạt động kinh doanh của EVF phục hồi đồng pha với đà phục hồi của nền kinh tế.

|

| Nền kinh tế phục hồi dưới sự dẫn dắt của nhóm ngành sản xuất và tiêu dùng hồi phục rõ nét (Nguồn: FiinPro-X) |

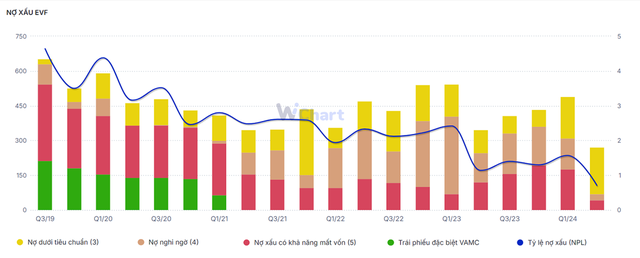

Trong giai đoạn tăng trưởng suốt 9 tháng đầu năm, EVF luôn duy trì được tỷ lệ nợ xấu dưới mức 2% theo quy định của Ngân hàng Nhà nước. BCTC trong 6 tháng đầu năm của EVF cho thấy tỷ lệ CIR (Cost to Income Ratio – Chỉ số chi phí hoạt động trên thu nhập) đạt ở mức thấp nhất từ trước đến nay với mức giảm 26,12% so với cùng kỳ nhờ vào mặt bằng lãi suất huy động duy trì ở mức thấp và giảm hàng loạt chi phí hoạt động khác. Điều này cho thấy EVF vẫn đang kiểm soát tốt yếu tố nợ xấu và tiết giảm chi phí đầu vào, chi phí hoạt động để tập trung cho giai đoạn nửa cuối năm khi hoạt động cho vay phục hồi rõ nét hơn.

|

| Tỷ lệ nợ xấu (NPL) của EVF duy trì ở mức dưới 2% (Nguồn: Wichart) |

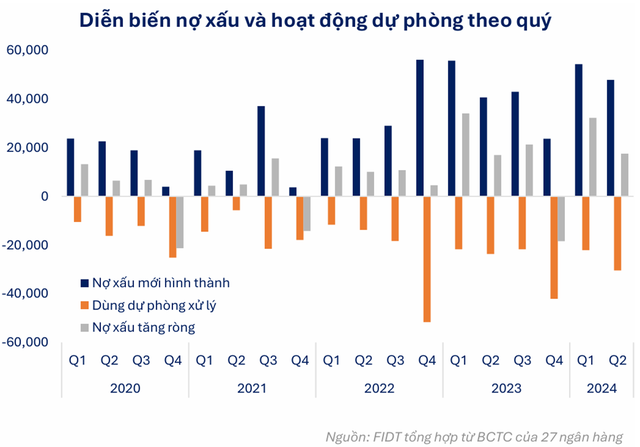

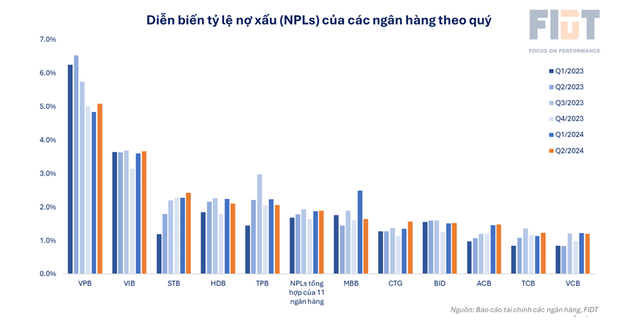

FIDT đưa ra dự báo quý III/2024 sẽ là giai đoạn chất lượng tài sản cho vay tạo đáy và phục hồi trở lại theo đà phục hồi của nền kinh tế. Đây sẽ là bước tiến quan trọng để hoạt động cho vay được đẩy mạnh khi yếu tố lãi suất thấp nhờ xu hướng nới lỏng của NHNN đi kèm với sự phục hồi mảng bất động sản và đẩy mạnh vốn đầu tư công sẽ là những "chất xúc tác" quan trọng cho các mảng kinh doanh của các ngân hàng, tổ chức tín dụng và công ty tài chính phục hồi.

|

| Nợ xấu của các TCTD có xu hướng tạo đáy là cơ sở để chất lượng tài sản cho vay phục hồi (Nguồn: FIDT) |

Theo Moody's, tổ chức xếp hạng tín dụng hàng đầu thế giới, EVNFinance hiện là công ty tài chính tổng hợp duy nhất trên thị trường Việt Nam. Vị thế này cho phép EVNFinance không chỉ phục vụ khách hàng cá nhân mà còn mở ra nhiều cơ hội hợp tác với các doanh nghiệp và định chế tài chính trong nhiều lĩnh vực. Đây là lợi thế cạnh tranh đáng kể so với các công ty tài chính khác trong nước. Cũng theo đánh giá từ Moody's, triển vọng xếp hạng của EVNFinance duy trì ở mức ổn định và vững chắc qua nhiều năm. Các tiêu chí đánh giá cơ bản về hoạt động tín dụng của công ty được kỳ vọng sẽ tiếp tục ổn định trong 12-18 tháng tới. Đặc biệt, tỷ lệ an toàn vốn (CAR) của EVNFinance đạt 18,3% vào tháng 12/2023, cao hơn đáng kể so với mức yêu cầu tối thiểu 9% của Ngân hàng Nhà nước, cho thấy sức khỏe tài chính của EVF luôn vững mạnh.

Theo đại diện EVNFinance, trong thời gian tới, bên cạnh các mảng tài chính doanh nghiệp mà EVF đã và đang kiên trì theo đuổi nhiều năm qua, EVNFinance sẽ đẩy mạnh mảng tài chính tiêu dùng, đẩy mạnh cấp tín dụng cho các doanh nghiệp vừa và nhỏ, hộ kinh doanh cá thể, hộ gia đình (SMEs) – phù hợp định hướng của Ngân hàng Nhà nước. Mảng kinh doanh tài chính tiêu dùng và SMEs của EVNFinance vẫn được sự bảo hộ rất tốt bởi chính phủ khi chỉ có 16 công ty tài chính hoạt động khi quy mô nền kinh tế ngày càng mở rộng.

|

| Tổng quan tình hình nợ xấu của các ngân hàng (Nguồn: FIDT) |

Là công ty tài chính hiếm hoi niêm yết trên thị trường với hoạt động và chức năng giống như một ngân hàng, EVF đang cho thấy khả năng hoạt động và quản trị rất tốt và không thua kém gì so với nhiều ngân hàng có quy mô. Đặc biệt là khâu quản trị và kiểm soát nợ xấu khi tỷ lệ nợ xấu (NPL) ở dưới mức 2%. Ngoài ra, mảng cho vay doanh nghiệp sẽ là điểm tựa quan trọng để EVF phát triển thêm mảng cho vay tiêu dùng cá nhân, cho vay SMEs trong những năm kế tiếp khi nhu cầu tín dụng tiêu dùng cá nhân, của hộ gia đình và các doanh nghiệp nhỏ ngày càng gia tăng theo tốc độ thu nhập và mức đóng góp vào nền kinh tế.