Năm 2014, thị trường chứng khoán chứng kiến con sóng lớn ngành dầu khí với đầu tàu là GAS, PVS, PVD, PVC khi giá cổ phiếu tăng bằng lần, giao dịch rất sôi động.

Tuy nhiên, kể từ năm 2015, nhóm dầu khí đã trải qua hơn 4 năm thực sự khó khăn, mà nguyên nhân chính là giá dầu thô trên thế giới sụt giảm mạnh, từ mức đỉnh 120 USD/thùng năm 2014 xuống đáy 28 USD/thùng và dần hồi phục, giao dịch quanh mức 50 USD/thùng năm 2018.

Với diễn biến này, kết quả kinh doanh của các doanh nghiệp họ dầu khí cũng đi xuống, kéo theo đó là giá cổ phiếu giảm. Tuy nhiên, bước sang năm 2018, tình hình đã có nhiều cải thiện. Tại Tập đoàn Dầu khí Việt Nam (PVN), năm 2018, Tập đoàn ghi nhận doanh thu đạt 626.800 tỷ đồng, tăng 18% so với kế hoạch và 26% so với thực hiện năm 2017; lợi nhuận trước thuế đạt 57.000 tỷ đồng, lợi nhuận sau thuế là 47.100 tỷ đồng, tăng lần lượt 234% và 247% so với kế hoạch đề ra.

Năm 2019, với giả định giá dầu thô ở mức 65 USD/thùng, PVN đặt kế hoạch doanh thu 612.000 tỷ đồng, nộp ngân sách 87.500 tỷ đồng (năm 2018 nộp ngân sách 121.300 tỷ đồng). Gia tăng dự trữ 5 - 10 triệu tấn quy đổi; khai thác dầu khí 22,05 triệu tấn, trong đó có 12,37 triệu tấn dầu thô và 9,69 tỷ m3 khí; điện 21,60 tỷ Kwh; đạm 1.575 nghìn tấn và xăng dầu các loại 11.350 nghìn tấn.

Với kế hoạch tương đối thận trọng và không tăng nhiều so với 2018, theo các chuyên gia, Tập đoàn Dầu khí đủ khả năng hoàn thành kế hoạch nếu giá dầu thô ở mức trên 60 USD/thùng.

Dù giá dầu được dự báo sẽ diễn biến khó lường bởi tình hình địa chính trị toàn cầu trở nên bất ổn hơn, nhưng nhìn vào bức tranh kết quả kinh doanh của ngành trong năm 2018, có thể thấy giai đoạn khó khăn nhất của dầu khí đã qua đi, hướng đến một năm 2019 với nhiều triển vọng. Do đó, nhiều khả năng, cổ phiếu nhóm dầu khí sẽ gia tăng sức hấp dẫn với dòng tiền năm 2019.

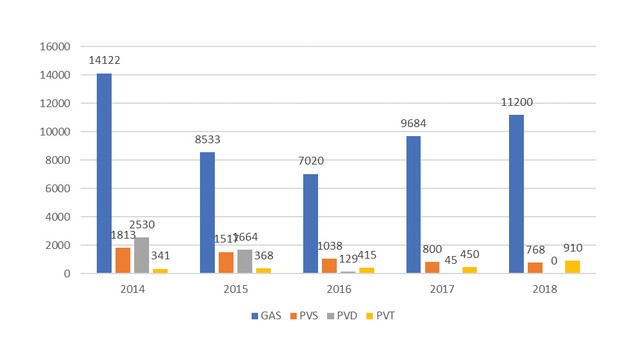

Trong nhóm các doanh nghiệp dầu khí, Tổng công ty Khí Việt Nam (GAS) có kết quả kinh doanh ấn tượng nhất qua các năm. Sau khi đạt đỉnh lợi nhuận năm 2014, sụt giảm mạnh năm 2015, GAS đã chứng kiến lợi nhuận tăng trưởng trở lại vào năm 2017 và năm 2018, lợi nhuận đã đạt mức hơn 10.000 tỷ đồng. Đáng chú ý, Tổng công ty luôn duy trì mức chia cổ tức khủng 30 - 40%/năm và cổ phiếu luôn hấp dẫn các quỹ lớn bởi lượng tiền mặt dồi dào.

Biểu đồ kỹ thuật cổ phiếu GAS.

Theo Báo cáo tài chính quý III/2018 của GAS, tới ngày 30/9/2018, tiền và tương đương tiền là 7.302 tỷ đồng, lợi nhuận sau thuế chưa phân phối khoảng 8.000 tỷ đồng. Lợi nhuận trên mỗi cổ phiếu (EPS) của GAS đang là 6.586 đồng/cổ phiếu, PE 13,8 lần. Đây là mức định giá rất hấp dẫn, khi PE trung bình ngành trên thế giới là 25 lần.

Giả định PE hợp lý của GAS là 18 lần, thì giá của cổ phiếu này sẽ là 118.000 đồng/cổ phiếu, cao hơn 30% so với mức giá hiện tại là 91.000 đồng/cổ phiếu. Giả sử cổ tức năm 2018 là 40%, tương đương 1 cổ phiếu sẽ nhận 4.000 đồng tiền mặt, vậy tỷ lệ cổ tức trên thị giá (Dividend Yield) là 4,3%, khá hấp dẫn với một cổ phiếu đầu ngành.

Theo đồ thị tuần của cổ phiếu GAS, trong tuần vừa qua, cổ phiếu này đã có những phiên tăng điểm tạo ra một nến xanh dài, kết hợp với hai nến đỏ giảm các tuần trước đó tạo ra mẫu hình tăng giá Morning Star có độ tin cậy lớn hơn 50% khả năng tạo đáy của GAS đi lên, mốc tiếp theo khả thi của GAS là 97.000 - 98.000 đồng/cổ phiếu trong ngắn hạn. Trong trường hợp giảm, cổ phiếu này sẽ kiểm định lại mốc 83.000 - 84.000 đồng/cổ phiếu đã tạo trong năm 2018. Nếu vậy, đây là mốc rất thuận lợi để nhà đầu tư giải ngân và có lợi nhuận tương đối trong năm 2019.

Biến động kết quả kinh doanh của 4 doanh nghiệp tiêu biểu nhóm dầu khí trên sàn chứng khoán (GAS, PVS, PVD, PVT).

Trong khi đó, cổ phiếu PVS của Tổng công ty cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) là cổ phiếu rất được ưa chuộng của những nhà đầu tư thích lướt sóng. Cổ phiếu này có sóng và thanh khoản trung bình 4 - 5 triệu cổ phiếu/phiên, “dân đầu cơ” có thể ra hàng 1 - 2 triệu cổ phiếu/phiên mà không gặp nhiều khó khăn.

Một điều khiến PVS trở nên hấp dẫn là thị giá thấp tương đối, giá trị sổ sách (book value) tương đương 24.000 đồng/cổ phiếu, cao hơn thị giá hiện tại 33%. Bên cạnh đó, PVS luôn là cổ phiếu trả cổ tức bằng tiền mặt đều đặn mỗi năm.

Tính đến ngày 30/9/2018, tiền và tương đương tiền của PVS là 6.797 tỷ đồng, lợi nhuận sau thuế chưa phân phối là 3.583 tỷ đồng. Với 477 triệu cổ phiếu đang lưu hành, khoản lợi nhuận sau thuế chưa phân phối của Tổng công ty là rất hấp dẫn cho cả nhà đầu tư trung - dài hạn, cho đến những người thích lướt sóng.

Ngày 15/1/2019, PVS sẽ niêm yết bổ sung hơn 31 triệu cổ phiếu. Đây có thể là một điểm trừ trong ngắn hạn khi số lượng cổ phiếu tăng thêm, nhưng sẽ là cơ hội tuyệt vời để mua được cổ phiếu này với giá 16.x nhằm đầu tư trong năm 2019.

Với kết quả kinh doanh năm 2018 ước đạt 768 tỷ đồng lợi nhuận sau thuế, thì EPS của PVS đạt 1.700 đồng, PE hiện tại là 10,5 lần - mức tương đối hấp dẫn. VNDS dự báo, sau thời gian ngắn điều chỉnh, PVS có khả năng tiến đến mốc 20.000 đồng/cổ phiếu trong quý I/2019.

Một cổ phiếu ngành dầu khí luôn có biến động cùng chiều với PVS là PVD của Công ty cổ phần Khoan và Dịch vụ Khoan dầu khí. Cổ phiếu PVD thường có mức độ dao động và tính đầu cơ cao, dễ tăng trần trong một phiên hưng phấn và cũng dễ dàng giảm sàn trong một phiên điều chỉnh, chính vì thế, những người thích cảm giác mạnh rất hay tìm đến PVD mỗi khi có sóng dòng dầu khí.

Tuy đã có 2 quý lỗ năm 2018 và nhiều khả năng lỗ trong cả năm, nhưng cổ phiếu PVD có giá trị sổ sách rất cao so với thị giá, khi giá trị sổ sách đang là 34.000 đồng/cổ phiếu, so với thị giá 15.200 đồng/cổ phiếu.

Dù vậy, sức hút của cổ phiếu này là không quá lớn, khi Công ty được dự báo tiếp tục đối diện với nhiều khó khăn. Chính vì vậy, 2019 chưa phải lúc nhà đầu tư thận trọng tìm đến cổ phiếu PVD và đây vẫn là cổ phiếu dành cho những ai ưa thích mạo hiểm.

Năm 2019, nhóm nhà đầu tư thích chơi cổ phiếu theo “game” có thể theo dõi và tham gia nhóm cổ phiếu dầu khí sàn UPCoM như OIL, BSR và POW (sẽ niêm yết trên HOSE từ ngày 15/1/2019). Đầu năm 2018, cả BSR, OIL và POW đều được IPO và đã rất thành công khi BSR trúng giá bình quân 23.000 đồng/cổ phiếu, OIL trúng giá bình quân 20.000 đồng/cổ phiếu và POW là 14.938 đồng/cổ phiếu.

Tuy nhiên, kể từ khi được niêm yết, giá của BSR và OIL giảm “thảm hại”, hiện đang ở mức 13.600 đồng/cổ phiếu BSR và 14.600 đồng/cổ phiếu với OIL. Trong số 3 cổ phiếu này, chỉ có POW là tăng giá so với giá IPO đầu năm, hiện giao dịch quanh mức 16.000 đồng/cổ phiếu trước khi chuyển từ UPCoM sang HOSE.

Với mức giá hiện tại, BSR và OIL tương đối hấp dẫn với câu chuyện đối tác chiến lược, thoái vốn và chuyển sàn trong năm 2019. Tuy nhiên, BSR sẽ khó khăn hơn trong năm 2019 khi có sự tham gia của Nhà máy Lọc dầu Nghi Sơn - Thanh Hóa, đã đưa vào sản xuất thương mại từ năm 2019.

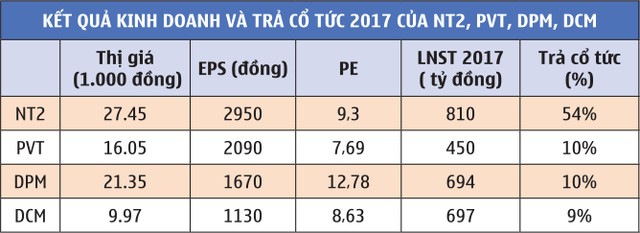

Trong khi đó, những nhà đầu tư thận trọng và có xu hướng phòng thủ trong năm 2019 có thể hướng tới nhóm cổ phiếu đầu tư trung và dài hạn hưởng cổ tức của ngành dầu khí như NT2, PVT, DPM và DCM.

Đây là nhóm cổ phiếu trả cổ tức đều đặn, kết quả kinh doanh không biến động nhiều và được dự báo kết quả kinh doanh năm 2018 và 2019 rất khả quan. Trong bối cảnh năm 2019, thị trường chứng khoán sẽ có nhiều khó khăn, thì đây là nhóm cổ phiếu mà nhà đầu tư theo trường phái thận trọng và mua nắm giữ hưởng cổ tức có thể nghĩ tới với mức định giá hấp dẫn và cổ tức ổn định.

Nhìn chung, dù được dự báo còn nhiều khó khăn năm 2019, nhưng cổ phiếu dầu khí vẫn là nhóm đáng được quan tâm và đang hút dòng tiền. Hơn nữa, đa số doanh nghiệp ngành dầu khí đều có lượng tiền mặt dồi dào và chi trả cổ tức đều đặn hàng năm, vì vậy là một ngành đáng để đầu tư trong năm 2019.