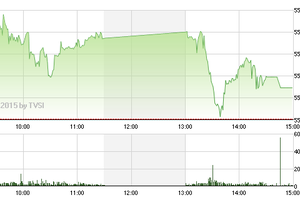

IMP: Khuyến nghị mua vào

CTCK FPT (FPTS)

Trong tháng 1/2015, Imexpharm (IMP) sẽ tiến hành ký kết hợp đồng hợp tác với đối tác chiến lược là CTCP Dược phẩm Phano.

IMP sẽ phát hành riêng lẻ 2.631.160 cổ phần (10% vốn cổ phần) cho đối tác này với giá trị mỗi cổ phiếu bằng 80% thị giá bình quân trong 10 phiên từ ngày công bố chính thức thỏa thuận hợp tác nhưng không thấp hơn 30.000 đ/cp. Tổng giá trị của khoản đầu tư này tối thiểu là 78 tỷ đồng và có thể cao hơn tùy diễn biến giá cổ phiếu trên thị trường trong 10 phiên tham chiếu.

Khoản đầu tư này sẽ được IMP dùng để phát triển mạng lưới phân phối và bán hàng của doanh nghiệp từ năm 2015 trở về sau nhằm phát triển mạnh thị trường OTC vốn còn rất nhiều tiềm năng cho nhóm sản phẩm thuốc chất lượng cao, trong bối cảnh hầu hết các thuốc nội địa chỉ có chất lượng trung bình và chưa nhận được sự đánh giá cao của giới chuyên môn.

Theo đánh giá của chúng tôi, sự kết hợp giữa IMP và CTCP Dược phẩm Phano là sự kiện lần đầu tiên xảy ra tại Việt Nam và hứa hẹn có thể thay đổi toàn bộ cục diện ngành dược phẩm khi kết hợp và khép kín được toàn bộ quá trình sản xuất – phân phối – bán lẻ nhằm cắt bỏ các chi phí trung gian không cần thiết và đưa ra mức giá hợp lý đến người tiêu dùng, từ đó hình thành nên một xu hướng phát triển hoàn toàn mới. Đây là bước phát triển tất yếu của ngành dược phẩm Việt Nam và phù hợp với xu hướng chung trên thế giới mà chúng tôi cũng sẽ giới thiệu chi tiết.

Chúng tôi tiến hành phân tích sâu về đối tác chiến lược này cũng như cách thức mà đơn vị này và Imexpharm có thể kết hợp với nhau để khép kín chuỗi sản xuất và cung ứng dược phẩm từ nhà sản xuất đến người tiêu dùng, tạo nên sự cạnh tranh đáng kể về giá bán sản phẩm, chất lượng sản phẩm và chi phí sản xuất cũng như cách thức tiếp cận tư vấn cho người tiêu dùng, từ đó dự phóng triển vọng tăng trưởng của Imexpharm.

Chúng tôi cũng tiến hành cập nhật mô hình định giá cho năm 2015 theo phương pháp FCFF đối với CTCP Dược phẩm Imexpharm. Sau khi cập nhật lại mô hình định giá, chúng tôi tiếp tục giữ mức khuyến nghị MUA với giá mục tiêu 12 tháng tới (vào tháng 12/2015) là 60.000 đ/cp, cao hơn 43% so với thị giá hiện tại.

KMR: Cổ tức khó duy trì trong năm 2015

CTCK Rồng Việt (VDSC)

CTCP Mirae (KMR – HSX), một trong những doanh nghiệp lớn ở Việt Nam về sản phẩm bông chần từ sợi tổng hợp (padding, quilting) làm nguyên liệu sản xuất các loại áo jacket, chăn, nệm, vv…

Phân khúc dệt may sử dụng sợi tổng hợp cũng là một trong những nhóm ngành hưởng lợi nhiều từ việc giá dầu thế giới giảm mạnh. Với KMR, chi phí nguyên liệu chính (sợi tổng hợp) chiếm khoảng 50% giá thành sản phẩm. Việc giá sợi giảm đã giúp chi phí nguyên vật liệu của KMR giảm khoảng 8% từ tháng 10/2014. Dù giá đầu vào giảm nhưng việc điều chỉnh giá bán có độ trễ nhất định nên doanh thu của KMR trong quý vừa rồi ít bị ảnh hưởng. Để đảm bảo tính cạnh tranh, Công ty dự kiến sẽ giảm giá bán 2-3% từ quý I/2015. Với dự báo giá dầu sẽ khó tăng mạnh trở lại từ mức giá hiện tại (~USD48/thùng), chuyên viên ngành cho rằng đây là cơ hội tốt để KMR cải thiện lợi nhuận trong năm 2015.

Bên cạnh đó, khả năng tăng trưởng của KMR trong năm tới còn đến từ việc đầu tư gia tăng năng lực sản xuất. Hiện tại, KMR có 2 nhà máy đặt tại Bình Dương và Hưng Yên, với tổng công suất thiết kế tại mỗi nhà máy khoảng 30.000 yard (27.432 m)/ngày. Trong quý 4/2014, Công ty đã đầu tư khoảng 3 triệu USD cho 1 dàn máy mới với công suất khoảng 10.700 yard/ngày ở nhà máy tại Hưng Yên và thực hiện nâng cấp dây chuyền sản xuất cho nhà máy Bình Dương. Nguồn vốn tài trợ cho khoản đầu tư trên chủ yếu đến từ việc phát hành thêm 6 triệu cổ phiếu bằng mệnh giá cho cổ đông hiện hữu. Theo chúng tôi ước tính, dàn máy mới sẽ giúp tăng công suất của nhà máy Hưng Yên thêm khoảng 35,7% và của toàn công ty lên khoảng 17,86% trong năm 2015, qua đó thúc đẩy DT tăng ~14%. Sau 2016, KMR sẽ tiếp tục xây dựng nhà máy sản xuất sợi để chủ động hơn về nguồn nguyên liệu đầu vào và mở thêm một nhà máy ở Myanmar để tận dụng lợi thế về giá nhân công ở thị trường này.

Nhìn chung, với các lợi thế như (1) công nghệ tiên tiến được nhập khẩu từ Hàn Quốc, (2) đội ngũ quản lý và kỹ thuật người nước ngoài có nhiều kinh nghiệm và (3) có năng lực sản xuất lớn so với các đối thủ cùng ngành, KMR có thể hưởng lợi nhiều từ sự phát triển của ngành trong dài hạn. Do chủ yếu được sử dụng trong các mặt hàng có giá trị cao nên các sản phẩm tấm bông của KMR sẽ tiêu thụ tốt hơn khi cơ cấu sản phẩm dệt may của Việt Nam có sự chuyển dịch và giá trị xuất khẩu dệt may tăng tốc cùng với việc ký kết các hiệp định thương mại. Tuy nhiên, với các kế hoạch đầu tư nói trên, chúng tôi cho rằng khó có thể kỳ vọng KMR sẽ trả cổ tức trong năm 2015 cũng như 2-3 năm tới.

BMP: Khuyến nghị tích cực

CTCK Bảo Việt (BVSC)

Chúng tôi thay đổi khuyến nghị từ NEUTRAL sang OUTPERFORM đối với cổ phần BMP với mức giá kỳ vọng là 87.000 đồng/cổ phần, cao hơn 15,3% so với mức giá thị trường hiện tại. Năm 2015 dự báo lợi nhuận của BMP sẽ tăng trưởng khoảng 45,8% do được hưởng lợi từ giá đầu vào giảm, EPS đạt khoảng 11.781 đồng/cổ phần, tương đương với P/E dự phóng 2015 vào khoảng 6,4 lần, tương đối hấp dẫn.

>> Tải báo cáo