VPH: Là cổ phiếu đáng chú ý trong ngắn hạn

CTCK Rồng Việt (VDSC)

ĐHCĐ của CTCP Vạn Phát Hưng (mã VPH) đã thông qua kế hoạch kinh doanh năm 2015 với chỉ tiêu doanh thu là 625 tỷ đồng, tăng 2,2 lần so với thực hiện năm 2014 và lợi nhuận sau thuế 81 tỷ đồng, một sự tăng trưởng ngoạn mục mức thực hiện 2,9 tỷ đồng so với năm trước.

Trong đó, doanh thu và lợi nhuận sẽ đến từ 4 giao dịch lớn là: (1) chuyển nhượng block 2 dự án Lacasa (giá trị đất và cọc; gồm căn hộ và sàn TM), (2) chuyển nhượng khối đế block 5 của cùng dự án (hoàn tất 2014 và ghi nhận 2015), (3) chuyển nhượng 26 héc-ta đất tại dự án Nhơn Đức cho trường ĐH Sư Phạm Thể dục thể thao và ĐH Tài nguyên Môi trường, (4) kinh doanh 10 héc-ta đất còn lại của dự án Nhơn Đức.

Để chuẩn bị nguồn vốn cho việc mở rộng, VPH cũng công bố kế hoạch phát hành thêm 15,1 triệu cổ phiếu bằng mệnh giá cho cổ đông hiện hữu để tăng vốn điều lệ lên 453 tỷ đồng. Sau đó, Công ty cũng dự kiến chia cổ phiếu thưởng với tỷ lệ 3:1 để tiếp tục tăng vốn lên 604 tỷ đồng.

Chúng tôi cho rằng kế hoạch tăng vốn này là một bước chuẩn bị khá hợp lý của VPH. Dù vậy, việc mở rộng quỹ đất về phía Đông thành phố như doanh nghiệp chia sẻ lại không dễ dàng. Thứ nhất, khu vực quận 2, quận 9 hiện đã là “cứ điểm” của nhiều doanh nghiệp BĐS lớn như KDH, CII, Novaland, Keppel Land, Đại Quang Minh… Thứ hai, VPH không phải là công ty duy nhất có kế hoạch “Đông tiến”. Cụ thể, tại ĐHCĐ của BCI diễn ra cùng thời điểm, công ty này cũng cho biết kế hoạch tiếp tục mở rộng về khu Đông. Thứ ba, diện tích đất liền thửa tương đối hạn chế trong khi nhu cầu cao và có sự xuất hiện của giới đầu cơ có thể khiến cho giá đất ở khu Đông tăng nhanh trong thời gian tới. Do đó, việc tìm được một vị trí thuận lợi và pháp lý đầy đủ đối với VPH sẽ khá khó khăn.

Hiện tại, VPH đang giao dịch với mức P/B là 0,73 lần. Giả sử 2 đợt tăng vốn tới đây thành công, P/B của VPH cũng chỉ tăng lên khoảng 0,79 lần (chưa bao gồm lợi nhuận sau thuế năm 2015), vẫn là mức khá hấp dẫn so với mức trung bình gần 1,1 lần của toàn ngành BĐS. Với tình hình tài chính và KQKD cải thiện, chuyên viên ngành của chúng tôi cho rằng VPH có thể là cổ phiếu BĐS đáng chú ý. Tuy nhiên, nhà đầu tư dài hạn nên quan sát thêm việc doanh nghiệp thực hiện các kế hoạch mở rộng trong thời gian tới.

FMC: Sẽ hoàn thành tốt kế hoạch năm nay

CTCK Rồng Việt (VDSC)

Đánh giá khá lạc quan vào triển vọng kinh doanh của CTCP Thực phẩm Sao Ta (HSX: FMC) nhờ vào việc mở rộng năng lực sản xuất cũng như tận dụng các ưu thế để đẩy mạnh thị trường xuất khẩu.

Thông tin tích cực đối với FMC trong thời gian gần đây là việc công bố kết quả sơ bộ thuế chống bán phá giá tại thị trường Mỹ. Cụ thể, mức thuế áp dụng cho Công ty sẽ giảm từ 6,37% (POR8) xuống còn 0% (POR9). Nếu mức thuế này được giữ nguyên trong lần công bố chính thức sắp tới, tăng trưởng sản lượng và doanh thu tại thị trường Mỹ sẽ khá khả quan. Tuy vậy, do những rủi ro từ thuế chống bán phá giá, FMC không chú trọng mở rộng thị trường này trong dài hạn.

Về việc nâng tỷ trọng tại các thị trường EU, Hàn Quốc, Canada, chúng tôi cho rằng Công ty có nhiều ưu thế bởi (1) tôm VN được hưởng ưu đãi thuế quan tại EU trong khi hàng Thái Lan vừa hết hạn ưu đãi trong năm 2015; (2) khả năng ký kết hiệp định tự do thương mại với EU và Hàn Quốc sẽ đem lại cơ hội cho các doanh nghiệp thủy sản xuất khẩu, (3) với phân khúc sản phẩm cao cấp, chiếm hơn 95% cơ cấu doanh thu của FMC, ảnh hưởng từ tỷ giá tại các thị trường này là không quá lớn.

Trong buổi họp đại hội thường niên vừa qua, Công ty đã thông qua kế hoạch 2015 với doanh thu 170 triệu USD (+25%) và lợi nhuận trước thuế 100 tỷ đồng (+27%). Dựa trên các phân tích về thị trường và năng lực sản xuất, chuyên viên ngành của chúng tôi cho rằng FMC có thể hoàn thành tốt kế hoạch nêu trên. Như vậy, EPS năm 2015 có thể đạt ~3.900 VND/cp, tương ứng với P/E forward khoảng 6,4 lần, thấp hơn so với P/E trung bình ngành thủy sản là khoảng 7,0 lần.

VNE: Khuyến nghị mua vào

CTCK MaritimeBank (MSBS)

* Điển nhấn cơ bản

Tổng công ty Cổ Phần Xây dựng Điện Việt Nam (VNE) được thành lập từ năm 2005, tiền thân là Công ty Xây lắp Điện 3. Hiện nay, VNE được biết đến là một trong những doanh nghiệp lớn nhất trong lĩnh vực xây lắp các công trình hệ thống lưới điện và trạm biến áp điện đến 500KV, các công trình nguồn điện, công trình công nghiệp và dân dụng.

Năm 2014, kết quả kinh doanh tăng trưởng vượt bậc, lãi ròng gấp 3 lần kế hoạch đề ra. Doanh thu thuần từ hoạt động kinh doanh đạt 1.035 tỷ đồng, tăng 19% so với năm 2013 và lợi nhuận sau thuế tăng 422%, đạt 92 tỷ đồng. Với kết quả này, đến cuối năm 2014, số dư tiền và các khoản tương đương tiền của VNE đạt 237 tỷ đồng trong khi đầu năm chỉ có 99 tỷ đồng.

Ngày 18/3 vừa qua, 18,9 triệu cổ phiếu VNE (tương đương 26,66% cổ phần) đã được SCIC chuyển nhượng cho CTCP Khải Toàn (17,17% cổ phần) và bà Đinh Thị Bích Phượng (12,55%). Trong đó, CTCP Khải Toàn (Tập đoàn KTG) là công ty có vị thế đáng kể trong ngành thiết bị điện và thiết bị chiếu sáng. Việc hình thành liên kết giữa 2 doanh nghiệp hứa hẹn sẽ tạo đột biến trong hoạt động kinh doanh của VNE trong các năm tới.

Công ty TNHH Chứng khoán Ngân hàng TMCP Ngoại Thương Việt Nam (VCBS) trở thành cổ đông lớn của VNE khi mua thêm 3 triệu cổ phiếu nâng tỷ lệ sở hữu lên 7,53%.

* Phân tích kỹ thuật:

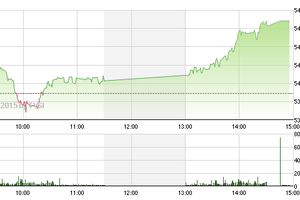

VNE là cổ phiếu đang trong xu hướng tăng trung hạn với điểm khởi đầu chu kỳ vào khoảng tháng 5/2014.

Là cổ phiếu có nền tảng tăng giá cơ bản với những điểm mua rõ ràng theo thời gian.

Trong chu kỳ tăng điểm này VNE đang cho điểm mua tiếp theo với điểm nhấn là phiên 12/3/2015 với khối lượng giao dịch đột biến và cụm nến ngày đi ngang đứng xít nhau tạo mô hình chặt chẽ có thể MUA.

Khối lượng giao dịch trong những phiên gần đây rất thấp, cổ phiếu đang tiết cung và sẽ sớm có phiên Break out.

Tín hiệu kỹ thuật Ichimoku cũng đồng thuận tín hiệu mua vào cổ phiếu VNE.

>> Tải báo cáo