CNG: Khuyến nghị mua vào

CTCK MayBank KimEng (MBKE)

PGS đã ký hợp đồng cung cấp khí CNG cho Samsung CE. Hợp đồng được chia làm 2 giai đoạn với Giai đoạn 1 bắt đầu từ tháng 11/2015 với sản lượng tiêu thụ khoảng 15 triệu m3/năm (tương đương 1,25 triệu m3/tháng). Lưu ý, PGS chưa tính hợp đồng tiêu thụ khí với Samsung vào kế hoạch kinh doanh khí CNG năm 2015 (150 triệu m3).

Việc giá khí đầu vào PGS được tham chiếu theo giá dầu FO sẽ giúp PGS chủ động trong hoạt động kinh doanh CNG, ổn định biên lãi gộp. Theo tính toán của chúng tôi, nếu giá dầu duy trì như mức hiện tại từ đây đến cuối năm biên lợi nhuận gộp mảng CNG mở rộng từ 35% năm 2014 lên khoảng 40% trong 2015.

Doanh thu thuần quý I/2015 đạt1.431 tỷ đồng giảm 16% so với cùng kỳ 2014 trong đó sản lượng tăng nhẹ trong khi giá bán bình quân giảm. Chúng tôi cho rằng doanh thu giảm không quá bất ngờ trong bối cảnh giá dầu duy trì ở mức thấp. Biên lợi nhuận gộp mở rộng từ 15,4% quý I/2014 lên 18,1% quý I/2015 do giá khí đầu vào giảm nhanh hơn giá bán đầu ra. Lợi nhuận sau thuế của cổ đông công ty mẹ tăng 20% n/n đạt 33,4 tỷ đồng.

PGS chưa công bố kết quả kinh doanh 6 tháng đầu năm 2015 tuy nhiên chúng tôi ước tính sản lượng tiêu thụ khí trong 6 tháng đầu năm 2015 tăng trưởng tốt đến từ khách hàng hiện hữu và khách hàng mới. Chúng tôi ước tính lợi nhuận sau thuế cổ đông công ty mẹ 6 tháng đầu năm 2015 tăng 23,9% n/n đạt khoảng 95 tỷ đồng.

Trên quan điểm thận trọng chúng tôi đưa ra khuyến nghị MUA với giá mục tiêu 27.700 đồng, dựa trên P/E kỳ vọng 2015 ở mức 8 lần, chiết khấu 20% so với bình quân ngành trong khu vực do PGS có vốn hóa tương đối thấp.

JVC: PE rất thấp, chỉ hơn 5 lần

CTCK MayBank KimEng (MBKE)

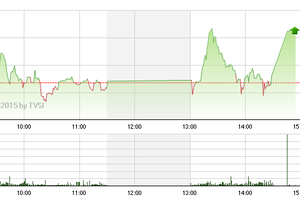

Cổ phiếu JVC đã quay lại giao dịch rất sôi động trong phiên giao dịch hôm nay (15/06/2015), với khối lượng khớp lệnh lên tới hơn 12 triệu cổ phiếu, đóng cửa ở mức 17.100 đồng/cp (-1,2%), thoát khỏi tình trạng giảm sàn và đóng băng thanh khoản như 3 phiên giao dịch cuối tuần trước. Điều này là nhờ công ty đã có văn bản công bố thông tin đính chính về ”tin đồn liên quan đến hoạt động của JVC và dự án của JVC tại Bình Định gặp vấn đề, bị khiếu nại” hôm 10/06/2015 vừa qua.

Cụ thể trong văn bản đính chính thông tin ngày 12/06/2015, JVC đề cập các nội dung như sau:

- Hiện tại JVC vẫn đang hoạt động bình thường.

- Trong dự án đầu tư mua sắm trang thiết bị cho các bệnh việc tuyến tỉnh và khu vực tại Bệnh viện đa khoa tỉnh Bình Định, JVC tham gia với vai trò là công ty cung cấp dịch vụ sau bán hàng, hiện đang trong giai đoạn chấm thầu, chưa có kết quả và cho đến nay JVC không nhận được bất cứ khiếu nại nào về dự án này.

Về cơ bản, chúng tôi vẫn duy trì qua điểm khá lạc quan đối với cổ phiếu JVC, nhờ:

(1) Kết quả kinh doanh niên độ tài chính (NĐTC) 2014-2015 tốt với doanh thu tăng mạnh 88% n/n, đạt 1.117 tỷ đồng. Doanh thu tăng mạnh chủ yếu nhờ 2 nguyên nhân chính là: (i)các dự án công và dự án có nguồn tài trợ quốc tế bị hoãn trong 2013 đã tái giải ngân trở lại trong năm 2014; và (ii)đây là năm đầu tiên JVC áp dụng chuyển đổi ngày kết thúc NĐTC từ 31/12 sang 31/03 nên NĐTC 2014-2015 bao gồm 5 quý, từ 01/01/2014 đến 31/03/2015. Trong kỳ, biên lợi nhuận ròng cũng được cải thiện và tỷ lệ chi phí bán hàng và quản lý/doanh thu có xu hướng thu hẹp. Không những thế, trong NĐTC 2014-2015, hoạt động khác của JVC ghi nhận mức lời khoảng 22,4 tỷ, so với mức lỗ 22,5 tỷ của năm 2013. Nhờ đó, lãi ròng của JVC đã tăng mạnh 427% so với năm trước lên mức 219,6 tỷ đồng trong NĐTC 2014-2015.

2) Tiềm năng tăng trưởng từ các mảng kinh doanh mới ít rủi ro hơn nhưng có biên lợi nhuận tốt hơn so với mảng bán trang thiết bị y tế, bao gồm các hoạt động: liên kết thiết bị y tế, trung tâm kỹ thuật cao, xe khám lưu động,... Nhu cầu về các máy móc chuẩn đoán hình ảnh, xét nghiệm,... hiện nay là khá cao do tình trạng quá tải ở hầu hết các bệnh viện công.

Trong khi đó, nguồn vốn tài trợ cho việc mua sắm các máy móc này tại đây lại thường bị giới hạn bởi chi tiêu công đang được thắt chặt và các nguồn tài trợ quốc tế cũng thường có những trở ngại về tiến độ. Việc này đã từng ảnh hưởng lớn đến hoạt động kinh doanh của JVC trong 1 số năm trước, gần nhất là 2013. Bằng chiến lược mới là liên doanh liên kết với các bệnh viện có nhu cầu cao, JVC sẽ đưa các máy móc vào khai thác, bệnh viện sẽ hỗ trợ cơ sở hạ tầng, tỷ lệ phân chia lợi nhuận sẽ tuỳ theo từng dự án, nhưng phần lớn hơn thường thuộc về JVC (Chúng tôi sẽ có phân tích chi tiết hơn trong báo cáo sắp tới).

(3) Định giá thấp. JVC vẫn chưa tổ chức ĐHCĐ, nhưng theo kế hoạch cũ, công ty dự kiến doanh thu và lãi ròng niên độ tài chính 2015- 2016 đạt khoảng 1.510 và 363 tỷ đồng, tăng lần lượt 35,2% và 65,3% so với niên độ 2014-2015. Theo đó, EPS dự phóng ước đạt 3.227 đồng/cp, tương đương với mức PE rất thấp, chỉ hơn 5 lần, do giá cổ phiếu này đã giảm 19%, tính từ ngày 10/06/2015 đến nay.

Tuy nhiên, cũng cần lưu ý thêm, giao dịch của khối ngoại đối với cổ phiếu JVC trong phiên hôm nay diễn ra theo chiều hướng kém lạc quan. Cụ thể, khối ngoại bán ròng hơn 2 triệu cổ phiếu, tương đương giá trị khoảng 33,1 tỷ đồng.

Về góc nhìn kỹ thuật:

Quan sát đồ thị có thể thấy JVC sau ba phiên rơi “tự do” và gần như không có lực mua đã có những cải thiện rõ nét hơn trong hôm nay khi thanh khoản tăng vọt và cổ phiếu này không còn kết phiên với mức giá sàn.

Dù vậy, một bóng nến trên khá dài được hình thành, phần nào cho thấy áp lực của bên bán vẫn rất mạnh, đặc biệt tại những vùng giá cao trong ngày hôm nay.

Chúng tôi không đáng giá cao khả năng JVC về dưới khu vực 15.0 do đây là vùng hỗ trợ mang tính trung hạn dàn cho JVC, được tạo thành bởi ngưỡng Fibo 61.8% và các vùng đỉnh đáy trọng điểm giai đoạn trước.

DHC: PE thấp hơn trung bình ngành, ở mức 7,7 lần

CTCK MayBank KimEng (MBKE)

Ngày 27/6 sắp tới, CTCP Đông Hải Bến Tre (DHC) sẽ tổ chức ĐHCĐ 2015 và một trong những vấn đề sẽ được trình ra tại ĐH là quyết định phương án chia 10% cổ tức còn lại của 2014 bằng cổ phiếu.

Như vậy, tổng mức cổ tức 2014 của DHC là 20%. Trong tháng 5/2015, DHC đã chi trả cổ tức đợt 1/2014 với tỷ lệ 10% bằng tiền mặt. VCSH của DHC sẽ tăng lên 173 tỷ từ mức 157 tỷ sau khi công ty thực hiện chia cổ tức bằng cổ phiếu. Với KH đầu tư giai đoạn 2 nhà máy giấy Gia Long, chúng tôi cho rằng việc chi trả 10% còn lại bằng cổ phiếu là hợp lý. Điều này sẽ giúp công ty giữ lại lợi nhuận để tái đầu tư.

Trong quý I, DHC đã hoàn thành 25% và 26% kế hoạch doanh thu và lợi nhuận sau thuế của năm, mặc dù quý I là quý thấp điểm. Chúng tôi vẫn duy trì dự phóng doanh thu và lợi nhuận sau thuế 2015 của DHC khoảng 568 tỷ, tăng 5% so với năm ngoái và 48 tỷ, tăng 12% so với năm ngoái (cao hơn kế hoạch 46 tỷ của công ty. EPS đạt 3.073 đồng/cp và PE 2015 ở mức 7,7 lần, thấp hơn mức 8 lần trung bình ngành.

IMP: Khuyến nghị mua vào

CTCK MayBank KimEng (MBKE)

CTCP Dược phẩm Imexpharm vừa công bố kết quả kinh doanh 5 tháng đầu năm 2015 với doanh thu thuần và lợi nhuận trước thuế tăng 20,2% và 30,8% so với cùng kỳ năm trước, đạt lần lượt 359,3 và 55,2 tỷ đồng, hoàn thành 34,2% và 42,5% kế hoạch doanh thu và lợi nhuận 2015. Kênh OTC vẫn tăng trưởng tốt, 34,4% n/n và đóng góp gần 70% tổng doanh thu của IMP, tương đương hơn 88% doanh thu hàng sản xuất của công ty.

Năm 2015, chúng tôi dự báo doanh thu và lãi ròng của IMP sẽ đạt mức tăng trưởng lần lượt khoảng 14% và 21% trong 2015, lên 1.019 và 104 tỷ đồng. Theo đó, IMP đang giao dịch ở mức 12,6 lần PE 2015, so với mức hơn 20 lần bình quân các thị trường dược mới nổi của Châu Á (Emerging Asia pharmaceutical companies). Duy trì khuyến nghị MUA với giá mục tiêu 57.000 đồng (cao hơn mức giá hiện tại khoảng 26%).

Về dài hạn, chúng tôi kỳ vọng IMP có thể hoàn thành việc nâng cấp tiêu chuẩn chất lượng cho 2 nhà máy Cephalosporin và Penicillin từ GMP-WHO lên GMP-EU vào giữa năm 2016 như kế hoạch. Với tiêu chuẩn chất lượng mới, IMP sẽ gia tăng đáng kể cơ hội trúng thầu để lấy lại thị phần của hệ điều trị cũng như đẩy mạnh việc xuất khẩu và sản xuất nhượng quyền. Theo đó, công ty kỳ vọng mức tăng trưởng doanh thu và lợi nhuận bình quân cho giai đoạn 2016-2018 khoảng 20%/năm.

C47: PE dự phóng ở mức 5,4x

CTCK MayBank KimEng (MBKE)

CTCP Xây dựng 47 (C47) là một trong những công ty niêm yết có lợi suất cổ tức cao. ĐHCĐ 2015 vừa qua đã thông qua việc chi trả cổ tức năm 2014 bằng tiền mặt với tỷ lệ 18%. Với mức thị giá 14.000 đồng/cp, lợi suất cổ tức của C47 đạt 12,9%, là mức lợi suất cao trên thị trường.

ĐHCĐ vừa qua cũng nhất trí với tỷ lệ cổ tức 15-20% cho năm 2015. Với tỷ lệ cổ tức tiền mặt 18% cho năm 2014, công ty sẽ cần 21,6 tỷ để chi trả. Đến cuối quý 1/2015, công ty ghi nhận 56,1 tỷ đồng trong khoản mục tiền và các khoản tương đương tiền. Công ty chưa thông báo ngày chốt danh sách cổ đông để trả cổ tức, tuy nhiên chúng tôi cho rằng việc chi trả sẽ được thực hiện sớm.

Là công ty chuyên về lĩnh vực xây lắp các công trình thuỷ lợi, thuỷ điện, doanh thu từ hoạt động xây lắp đóng góp nhiều nhất với tỷ trọng hơn 80%. Với trụ sở chính đặt ở thành phố Quy Nhơn (tỉnh Bình Định), địa bàn hoạt động chủ yếu của công ty là ở khu vực miền Trung, Tây Nguyên và miền Đông Nam Bộ. Ngoài hoạt động xây lắp, công ty còn sở hữu Khách sạn Hải Âu (Seagull Hotel) tiêu chuẩn 4 sao, một trong những khách sạn lớn và hoạt động hiệu quả nhất ở thành phố biển Quy Nhơn.

Về kết quả SXKD, năm 2014 công ty ghi nhận lợi nhuận sau thuế tăng trưởng 42,7% so với năm trước đạt 30,8 tỷ sau khi giảm 11,5% trong năm 2012 và chỉ tăng nhẹ 0,5% trong năm 2013. Năm 2015, C47 đặt kế hoạch doanh thu 1.200 tỷ, tăng 18,8% so với năm trước và lợi nhuận sau thuế đạt 32 tỷ, tăng 3,9% so với năm trước.

Trong quý I/2015, công ty ghi nhận doanh thu thuần 377,5 tỷ, tăng 65,5% so với cùng kỳ năm ngoái và lợi nhuận sau thuế đạt 5,8 tỷ, giảm nhẹ 5,3% so với cùng kỳ năm ngoái. Lưu ý, đặc thù của phần lớn các công ty xây dựng là doanh thu thường được ghi nhận nhiều trong các quý cuối năm.

Hiện nay, dự án lớn nhất mà C47 đang thực hiện là dự án Nhà máy thuỷ điện Trung Sơn ở tỉnh Thanh Hoá. Đây là dự án thuỷ điện trên sông Mã với tổng công suất lắp máy 260MW và sản lượng điện trung bình khoảng 1 tỷ kWh/năm.

Chủ đầu tư dự án là Công ty TNHH MTV thuỷ điện Trung Sơn trực thuộc Tập đoàn Điện lực Việt Nam. Đây cũng là dự án thuỷ điện đầu tiên nhận được hỗ trợ từ vốn vay của Ngân hàng Thế giới. Ở dự án này, C47 là nhà thầu EPC trong liên danh với Samsung C&T. Giá trị hợp đồng xây lắp là 2.959 tỷ. Công trình đã được khởi công từ tháng 11/2012 và dự kiến hoàn thành vào quý 2/2017.

Rủi ro hiện nay đối với C47 là tỷ lệ vay nợ cao, dẫn đến chi phí lãi vay không nhỏ. Đến cuối quý 1/2015, tổng vay nợ ngắn hạn và dài hạn của công ty là 1.385 tỷ và tỷ lệ vay nợ ròng/vốn chủ sở hữu lên tới 5,9 lần.

Do sự chậm trễ từ phía chủ đầu tư một số dự án, khối lượng công việc công ty đã thực hiện xong nhưng chưa được nghiệm thu thanh toán còn khá nhiều (đến cuối quý 1/2015, công ty ghi nhận 924,3 tỷ hàng tồn kho).

Do đó, công ty phải sử dụng nợ vay để bổ sung vốn lưu động và phục vụ thi công các công trình. Bên cạnh đó, quy mô vốn điều lệ của công ty vẫn còn khá khiêm tốn với 120 tỷ sau khi đã tăng hai đợt kể từ quý 3/2014 (cổ tức bằng cổ phiếu 20% vào quý 3/2014; quyền mua tỷ lệ 10% và phát hành riêng lẻ 1,04 triệu cổ phiếu vào quý 1/2015).

EPS bốn quý gần nhất của C47 đạt 2.609 đồng/cp. Cổ phiếu C47 giao dịch với P/E trailing 5,4x. Gần đây, khối lượng giao dịch của C47 cũng tăng lên khá nhiều so với trước, sau khi một cổ đông lớn giảm tỷ lệ sở hữu xuống dưới 5%.

KTB: Tiếp tục đầu tư giai đoạn 2 Nhà máy luyện kim đồng Sơn La

CTCK MB (MBS)

KTB dự kiến doanh thu 2015 đạt 210 tỷ đồng, tăng hơn 19% so với thực hiện 2014. Lãi sau thuế dự kiến đạt 10.5 tỷ đồng, gấp 3 lần nhưng chỉ bằng hơn 50% kế hoạch năm 2014. Đồng thời, công ty tiếp tục kiến nghị không chia cổ tức cho năm 2015.

Trong năm 2014, hoạt động kinh doanh của KTB không được khả quan. Nguyên nhân không đạt kế hoạch là do công ty gặp khó khăn trong sản xuất khi giá quặng sắt – mặt hàng chủ lực của công ty liên tục giảm. Bên cạnh đó, công ty gặp sự cố tràn đập chứa bùn trong mùa mưa lũ tại mỏ sắt 409 khiến hoạt động sản xuất bị đình trệ, sản lượng sụt giảm.

Dự án đầu tư chủ đạo của KTB trong thời điểm hiện nay là Nhà máy luyện kim đồng Sơn La. Hiện Nhà máy đã hoàn thiện giai đoạn 1 cho ra sản phẩm đồng sten. Công ty đã có sản phẩm tinh quặng đồng 25% từ Xưởng tuyển đồng Sơn La để dự trữ làm nguyên liệu đầu vào cho Nhà máy luyện kim hoạt động.

Trong năm 2015, KTB sẽ tiếp tục dành toàn bộ nguồn lực đầu tư giai đoạn 2 Nhà máy luyện kim đồng Sơn La, đồng thời tăng cường khai thác các điểm mỏ và xây dựng thêm xưởng tuyển để đảm bảo nguyên liệu cho Nhà máy hoạt động liên tục.