Cả 8 đơn vị trên đều là những công ty chứng khoán trên sàn, tiêu biểu đa số cho doanh nghiệp chứng khoán. Và trong vài ngày tới, có lẽ một số công ty chứng khoán sẽ tiếp tục tham gia câu lạc bộ này (PSI, BVS…).

Là “bèo theo con nước”, hiệu quả hoạt động của công ty chứng khoán phụ thuộc nhiều vào chỉ số chứng khoán. Chỉ số chứng khoán trong năm 2011 giảm đã đẩy hàng loạt công ty chứng khoán vào diện cảnh báo. Bước qua năm, khi chỉ số tăng cũng kéo theo các công ty thoát khoải diện này.

Rút ra từ bài học về mảng tự doanh và việc vay nợ trong năm trước, nay các công ty đã tranh thủ bán hàng tự doanh để trả nợ vay, hình thành một cơ cấu kinh doanh mới với rủi ro được hạn chế hơn, dựa vào môi giới, tư vấn hay “nằm chờ thời” là chính.

Thoát khoải diện cảnh báo, các công ty chứng khoán sẽ xa rời nỗi lo khi lỗ tích luỹ ngày càng tăng, hoặc phải rời sàn vì 3 năm liên tiếp đều lỗ. Tuy nhiên, vẫn còn đó những khó khăn bởi thị trường chứng khoán chưa khởi sắc, sự cạnh tranh gay gắt trong một thị phần giao dịch nhỏ cùng những vấn đề tồn tại còn lại của năm 2011.

Trong 8 công ty trên, đã hình thành một nhóm 4 công ty chứng khoán vào diện “chờ thời”: APG, AVS, HPC, và APS.

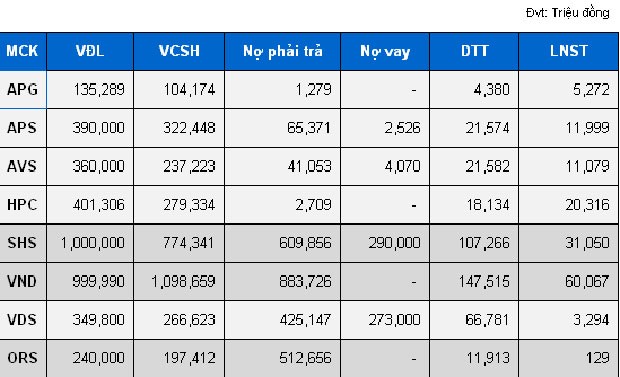

Kết quản kinh doanh 6 tháng của 8 cổ phiếu

Kết quản kinh doanh 6 tháng của 8 cổ phiếu

Đây là những công ty chứng khoán không vay nợ hoặc nợ không đáng kể. Hoạt động của những công ty này thuộc dạng khiêm tốn, khó cạnh tranh nổi với các đại gia về môi giới và tư vấn. Nhưng bù lại, đây là những công ty không phải chịu chi phí và áp lực của lãi vay.

Vì lợi nhuận mang lại không cao (biến động từ 5 đến 20 tỷ đồng trong 6 tháng) nên số thiếu hụt giữa vốn chủ sở hữu so vốn điều lệ hiện tại (tầm 17 đến 34%)nguyên nhân từ lỗ lũy kế sẽ cần thời gian khá lâu để bù đắp. Và như thế, với khoản lỗ lũy kế đeo đẳng dài ngày thì cổ đông sẽ khó được nếm mùi cổ tức. Bù lại, thị giá cổ phiếu của những công ty này chỉ khoảng 50-60% giá trị sổ sách.

Ở dạng cổ phiếu này, nhà đầu tư không ngại lắm về rủi ro và có thể nằm chờ thời khi công ty được mua lại với giá cao, bằng hoặc hơn giá trị sổ sách khi thị trường khởi sắc.

VND và SHS hai cổ phiếu thanh khoản rất cao trên sàn đang được nhà đầu tư định thị giá cổ phiếu tương đương với giá trị sổ sách.

Với VND, nếu theo tiến độ lợi nhuận hiện nay (lãi 30 tỷ đồng mỗi quý) thì đến hết năm, công ty sẽ bù được số lỗ lũy kế từ 2011 chuyển sang. VND có mô hình hoạt đông môi giới và magin là chính, từ 2013 trở đi, nhiều khả năng nhà đầu tư sẽ được nhận cổ tức ở mức độ trung bình do vốn chủ sở hữu mang lại từ hoạt động magin.

Với SHS, tiến độ bù lỗ lũy kế sẽ dài hơn, hiện lãi 6 tháng khoảng 30 tỷ đồng nhưng lỗ lũy kế còn đến 347 tỷ đồng.

So với những cổ phiếu “chờ thời”, SHS và VND có nợ phải trả khá lớn (SHS là 700 tỷ đồng và VND là 884 tỷ đồng), chiếm khoảng 80% vốn chủ sở hữu.

Cơ hội nào từ những cổ phiếu ra khỏi diện cảnh báo?

Cơ hội nào từ những cổ phiếu ra khỏi diện cảnh báo?

Nợ nần vẫn là áp lực lớn với công ty chứng khoán vì vốn đưa ra có thể khó thu hồi nếu nằm ở tự doanh hay cầm cố cổ phiếu chưa niêm yết, hợp tác đầu tư. SME là một bài học điển hình, công ty còn đó hơn 200 tỷ đồng vốn chủ sở hữu để bù đắp nhưng không thể thu hồi khoản tiền đưa ra nhằm trả lại cho nhà đầu tư mở tài khoản giao dịch hoạc trả nợ PVI.

VDS pha lẫn những đặc điểm của hai nhóm trên. Là cổ phiếu chờ thời, lợi nhuận không đáng kể so với lỗ lũy kế hiện tại nhưng bù lại thị giá của VDS đang thấp hơn giá trị sổ sách (chỉ khoảng 60%). 6 tháng đầu năm VDS có doanh thu 67 tỷ đồng, nợ phải trả khá lớn, đến 425 tỷ đồng, gấp 1.6 lần vốn chủ sở hữu.

ORS là một ẩn số lớn trên sàn. Nhà đầu tư đã “thở phào nhẹ nhõm” khi cục tiền trên nghìn tỷ bốc hơi 650 tỷ đồng, tương ứng với nó thì công ty cũng rũ bớt được gánh nợ.

Cục tiền còn lại (410 tỷ đồng), tương ứng với nó là khoản công ty phải trả với “hoạt động giao dịch chứng khoán” vẫn mong được giải quyết “có hậu” như trước. Tức là ORS thắng trong việc tranh chấp với một ngân hàng rằng công ty có tiền gởi 410 tỷ đồng. Nếu kịch bản có hậu này xảy ra thì ORS rũ bỏ được gánh nặng và có thể tham gia nhóm câu lạc bộ chứng khoán “chờ thời” như trên. Thị giá ORS hiện chỉ bằng 40% giá trị sổ sách.

Phấn khởi truớc những doanh nghiệp rời diện cảnh báo, xem đây như những chồi lá xanh báo hiệu tình trạng khả quan hơn trong khu vườn chứng khoán nắng hạn. Thị trường đang mong mỏi danh sách rời cảnh báo nhiều hơn nữa, nhất là những đơn vị phi chứng khoán, là những đơn vị tự nỗ vươn lên trong hoàn cảnh kinh tế vẫn còn đó nhiều khó khăn.