Từ cổ tức…

Ông Trần Mạnh Dũng ở TP.HCM, cổ đông của một ngân hàng cho biết, mặc dù đã chốt lời phần lớn cổ phiếu “vua” trong thời gian gần đây, song ông vẫn nhắm đến loại cổ phiếu này. Bởi lẽ, lĩnh vực ngân hàng được xem là huyết mạch của nền kinh tế, khi kinh tế dần hồi phục sẽ là cơ hội cho tín dụng cải thiện, lợi nhuận ngân hàng tăng, cổ tức ở mức cao…, tạo động lực thúc đẩy giá cổ phiếu trong thời gian tới.

PGS.TS Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Trường đại học Kinh tế TP.HCM cho rằng, đầu tư cổ phiếu ngân hàng bên cạnh kỳ vọng giá tăng thì cổ tức là vấn đề được các nhà đầu tư quan tâm. So với lãi suất tiền gửi tiết kiệm, cổ tức của nhiều ngân hàng hiện cao. Tuy nhiên, nhà đầu tư nên chọn những cổ phiếu “vua” có triển vọng để rót vốn, khi sự phân hóa lợi nhuận, nợ xấu giữa các nhà băng ngày càng rõ nét.

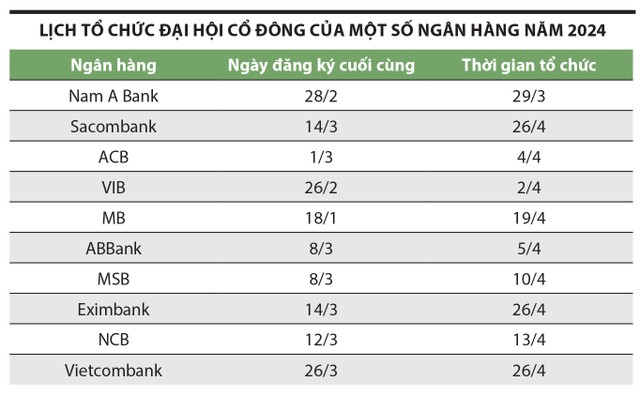

Thực tế, cổ tức luôn là vấn đề được cổ đông quan tâm trong các kỳ đại hội ngân hàng. Với nhu cầu tăng vốn trước áp lực tiến tới các chuẩn mực của Basel III, không ít ngân hàng thực hiện chia cổ tức bằng cổ phiếu, dành nguồn lực tài chính để tăng vốn điều lệ.

VietinBank vừa thông qua phương án phân phối lợi nhuận năm 2022, chia cổ tức bằng cổ phiếu, tổng giá trị theo mệnh giá gần 11.648 tỷ đồng.

Trong năm qua, VietinBank đã hoàn tất việc tăng vốn điều lệ lên 53.700 tỷ đồng từ nguồn lợi nhuận còn lại của năm 2020. Tại hội nghị triển khai nhiệm vụ ngân hàng đầu năm nay, lãnh đạo VietinBank kiến nghị các cơ quan có thẩm quyền được giữ lại toàn bộ lợi nhuận năm 2023 và lợi nhuận hàng năm của giai đoạn 2024 - 2028 để tăng vốn, nhằm nâng cao năng lực tài chính, mở rộng dư địa tăng trưởng tín dụng.

|

Với SaigonBank, ngân hàng này vừa được Ngân hàng Nhà nước chấp thuận tăng vốn điều lệ thêm tối đa 308 tỷ đồng dưới hình thức phát hành cổ phiếu trả cổ tức. Trước đó, đại hội cổ đông năm 2023 của SaigonBank đã thông qua việc trả cổ tức cho cổ đông bằng cổ phiếu với tỷ lệ 10%, tương ứng phát hành 30,8 triệu cổ phiếu.

Cuối tháng 1/2024, Bac A Bank đã hoàn tất việc chia cổ tức năm 2022 bằng cổ phiếu với tỷ lệ 7,5%, tương ứng phát hành hơn 62,5 triệu cổ phiếu, qua đó nâng vốn điều lệ từ 8.334 tỷ đồng lên hơn 8.959 tỷ đồng.

Tại đại hội cổ đông năm 2023, Vietcombank đã thông qua kế hoạch chi trả cổ tức bằng cổ phiếu từ toàn bộ lợi nhuận sau thuế năm 2022 là hơn 21.000 tỷ đồng. Trong năm qua, Vietcombank đã hoàn thành tăng vốn điều lệ từ lợi nhuận năm 2020 và lợi nhuận còn lại của năm 2019, với tỷ lệ 18,1%, tăng vốn lên gần 56.000 tỷ đồng.

Có ngân hàng thực hiện thưởng cổ phiếu như PGBank. Ngày 23/2/2023, PGBank đã chốt danh sách cổ đông để thưởng cổ phiếu theo tỷ lệ 10:4. Số lượng cổ phiếu sẽ phát hành là 120 triệu đơn vị, tổng giá trị theo mệnh giá 1.200 tỷ đồng. Nguồn vốn phát hành cổ phiếu được lấy từ lợi nhuận lũy kế và quỹ dự trữ bổ sung vốn điều lệ theo báo cáo tài chính năm 2022.

Bên cạnh các ngân hàng chia cổ tức bằng cổ phiếu hoặc thưởng cổ phiếu, một số nhà băng trả cổ tức bằng tiền mặt, sau khi Ngân hàng Nhà nước không còn “siết” hình thức này như trong giai đoạn dịch Covid-19 (nhằm dành nguồn lực để xử lý nợ xấu).

Chẳng hạn, VIB chi 1.500 tỷ đồng tạm ứng cổ tức năm 2023 với tỷ lệ 6% cho các cổ đông có tên trong danh sách ngày 22/1/2024.

Techcombank dự kiến đề xuất mức chi trả cổ tức năm 2024 bằng tiền mặt ít nhất 20%/tổng lợi nhuận, tương đương 4 - 5% vốn của Ngân hàng tại thời điểm đầu năm, ước tính khoảng 1.500 đồng/cổ phiếu. Trước đó, việc chia cổ tức bằng tiền mặt nhiều lần được cổ đông Techcombank chất vấn Hội đồng quản trị tại mỗi kỳ đại hội.

… đến lợi nhuận

Động lực tăng trưởng lợi nhuận năm 2024 của các ngân hàng bao gồm biên lãi ròng phục hồi, tăng trưởng tín dụng cao hơn và nền lãi suất thấp đã được thiết lập.

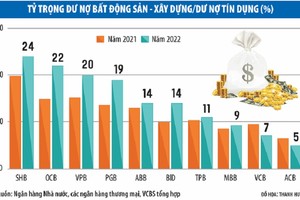

Lợi nhuận ngân hàng liên quan đến tăng trưởng tín dụng nên vấn đề này cũng được cổ đông quan tâm, nhất là khi dư nợ toàn ngành đang có xu hướng chậm lại. Nhà đầu tư Trần Mạnh Dũng chia sẻ, ông đang lọc tìm ngân hàng có triển vọng tăng trưởng tín dụng để đầu tư, bởi khả năng tăng trưởng tín dụng toàn ngành năm nay vẫn chưa cao, sẽ tác động đến lợi nhuận ngân hàng. Trong khi đó, nợ xấu có xu hướng tăng, do sức mua của thị trường còn yếu.

Số liệu của Ngân hàng Nhà nước cho thấy, tín dụng của toàn nền kinh tế tăng trưởng âm trong 2 tháng đầu năm 2024. Cụ thể, tăng trưởng tín dụng tính đến cuối tháng 1 là -0,6% và tính đến ngày 16/2 là -1%.

Dư nợ tín dụng của một số nhà băng trong tháng 1/2024 giảm mạnh hơn trung bình ngành như BIDV là -1,3% so với cuối năm 2023, Vietcombank là -2,3% , MB là -0,7%.

Nhận định về tăng trưởng tín dụng năm 2024, TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, khó có thể đạt mục tiêu mà ngành ngân hàng đặt ra là 15%, nếu sức mua không cải thiện và nhu cầu vốn không tăng trở lại kể từ quý II tới.

Trong khi đó, trước bối cảnh thị trường xuất khẩu còn khó khăn, sức mua trong nước yếu, PSG.TS Nguyễn Hữu Huân lo ngại, nợ xấu của ngành ngân hàng khó có thể kiểm soát ở mức thấp. Tuy nhiên, vị chuyên gia này kỳ vọng, Thông tư 02/2023/TT-NHNN về tái cơ cấu, gia hạn thời gian trả nợ sẽ được Ngân hàng Nhà nước kéo dài thời gian áp dụng, thay vì kết thúc vào ngày 30/6/2024.

Khi nợ xấu tăng, ngân hàng sẽ phải trích lập dự phòng cao, tác động lên lợi nhuận. Tuy vậy, lợi nhuận ngành ngân hàng được Công ty Chứng khoán Vietcombank đánh giá tích cực trong năm nay, khi dự báo đạt mức tăng trưởng khoảng 10%.

Tại Sacombank, năm 2023, ngân hàng này đạt 7.719 tỷ đồng lợi nhuận sau thuế, tăng 53% so với năm 2022. Công ty Chứng khoán Agribank nhận định, lợi nhuận của Sacombank sẽ tiếp tục tăng trưởng trong năm 2024, nhờ triển vọng đạt mức tăng trưởng tín dụng cao hơn (sau khi trích lập xong các tài sản tồn đọng còn lại chưa xử lý trong năm 2023).

Nhiều ngân hàng khác được kỳ vọng ghi nhận lợi nhuận trước thuế năm nay cao hơn năm ngoái như ACB có thể đạt trên 20.000 tỷ đồng, HDBank đạt hơn 13.000 tỷ đồng.

Bản thân các ngân hàng cũng đặt mục tiêu lợi nhuận tăng trưởng như Vietcombank dự kiến lãi trước thuế hơn 44.000 tỷ đồng, tăng 10%; MB phấn đấu lãi trước thuế 30.000 tỷ đồng, tăng 14,5%.

Động lực tăng trưởng lợi nhuận năm 2024 của các ngân hàng bao gồm biên lãi ròng phục hồi, tăng trưởng tín dụng cao hơn và nền lãi suất thấp đã được thiết lập trong năm 2023.

Công ty Chứng khoán SSI nhìn nhận, 2024 vẫn là năm thách thức đối với ngành ngân hàng về chất lượng tài sản, song tình hình chung sẽ có sự cải thiện so với năm 2023, phần lớn nhờ chi phí vốn giảm và lợi nhuận trước dự phòng gia tăng, giúp các ngân hàng có dư địa để tạo bộ đệm dự phòng tốt hơn.

Ông Michael Kokalari, Giám đốc Phân tích Kinh tế vĩ mô, Nghiên cứu thị trường, VinaCapital nhận định, cổ phiếu ngân hàng sẽ có diễn biến tích cực nhờ triển vọng tăng trưởng lợi nhuận năm 2024 khoảng 18% so với ước tính 7% trong năm 2023 và định giá P/B đang thấp hơn 1 độ lệch chuẩn so với trung bình 5 năm (P/B hiện ở mức 1,8 lần P/B).

Ý kiến của bạn sẽ được biên tập trước khi đăng. Xin vui lòng gõ tiếng Việt có dấu