Cơ hội và thách thức

Thông thường, các lợi ích lớn nhất của doanh nghiệp khi gia nhập các thị trường chứng khoán mới nổi bao gồm gia tăng số lượng và chất lượng của các nhà đầu tư chuyên nghiệp, tăng tính chuyên nghiệp và bền vững trong hoạt động đầu tư; gia tăng cơ hội thành công trong các hoạt động tăng vốn, phát hành cổ phiếu lần đầu ra công chúng (IPO), tìm kiếm đối tác chiến lược...; nâng cao hình ảnh và uy tín trên sân chơi quốc tế, gia tăng cơ hội tiếp cận với công nghệ mới, đối tác mới... hỗ trợ cho các hoạt động sản xuất - kinh doanh cốt lõi của doanh nghiệp; thực hành các tiêu chuẩn, thông lệ quốc tế trong hoạt động của doanh nghiệp, quản trị công ty; cải thiện định giá của cổ phiếu theo góc nhìn của các nhà đầu tư chuyên nghiệp quốc tế.

|

| Bà Trần Khánh Hiền Giám đốc Khối Nghiên cứu, Công ty Chứng khoán MB (MBS). |

Số liệu ước tính mới đây của Ngân hàng Thế giới (WB) cho thấy, trong trường hợp Việt Nam được nâng hạng lên nhóm các thị trường chứng khoán mới nổi sẽ có khả năng thu hút khoảng 25 tỷ USD vốn đầu tư mới từ các nhà đầu tư quốc tế cho tới năm 2030, bao gồm cả đầu tư chủ động lẫn đầu tư thụ động.

Dòng vốn mới này kỳ vọng sẽ cải thiện cả về quy mô lẫn thanh khoản của thị trường chứng khoán Việt Nam, tương tự như câu chuyện nâng hạng từ các thị trường khác.

Thống kê trong giai đoạn 2010 - 2020 cũng thể hiện, hầu hết thị trường chứng khoán các nước đều tăng điểm mạnh mẽ trong vòng 1 năm kể từ khi được MSCI công bố nâng hạng từ nhóm các thị trường cận biên sang nhóm thị trường mới nổi.

Chẳng hạn, tháng 6/2013, cả thị trường chứng khoán Tiểu vương quốc Ả Rập thống nhất và Qatar đều tăng 39% và 51% trong vòng 1 năm kể từ khi nâng hạng. Thị trường chứng khoán Pakistan được MSCI công bố nâng hạng từ tháng 6/2016 và tăng 39% sau đó.

Chỉ số Tadawul All Share của Ả Rập Xê-út tăng 14% trong vòng 1 năm kể từ khi nâng hạng vào tháng 6/2018. Chỉ duy nhất có thị trường Kuwait giảm 7,6% sau khi nâng hạng thành công chủ yếu do ảnh hưởng của đại dịch Covid-19.

Nhìn từ câu chuyện nâng hạng của Kuwait cho thấy, cho dù thời điểm nâng hạng bị các yếu tố bất ngờ chi phối trong ngắn hạn, song nhìn về dài hạn, các yếu tố tích cực vẫn còn nguyên vẹn.

Theo WB, trong trường hợp Việt Nam được nâng hạng lên nhóm các thị trường chứng khoán mới nổi sẽ có khả năng thu hút khoảng 25 tỷ USD vốn đầu tư mới từ các nhà đầu tư quốc tế cho tới năm 2030.

Trong 3 năm sau khi được công bố nâng hạng, thị trường chứng khoán Kuwait tăng 39%, định giá của thị trường cũng thay đổi khi trung bình P/E lợi nhuận trước (giai đoạn 2015-2019) là 12,5 lần và sau khi được công bố nâng hạng (từ 2020 đến nay) là 15,7 lần, tăng 26%.

Về phía doanh nghiệp, định giá của National Petroleum Services Company K.S.C.P (NAPSCO) - doanh nghiệp đầu ngành của Kuwait trong lĩnh vực dầu mỏ, đã tăng tới 62% chỉ trong 1 năm sau khi thị trường chứng khoán nước này được công bố nâng hạng.

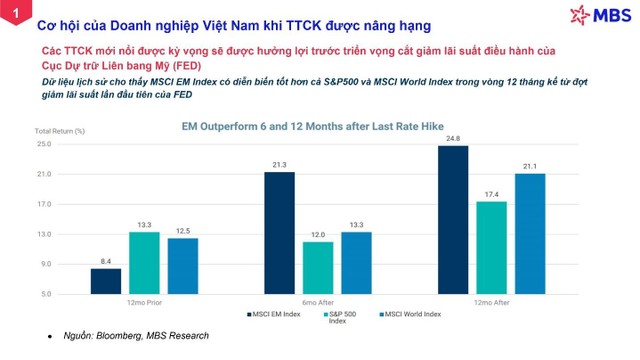

Các thị trường chứng khoán mới nổi kỳ vọng sẽ được hưởng lợi trước triển vọng cắt giảm lãi suất điều hành của Cục Dữ trữ Liên bang Mỹ (Fed). Chỉ số MSCI EM Index có diễn biến tốt hơn cả chỉ số S&P500 và MSCI World Index trong vòng 12 tháng kể từ đợt giảm lãi suất lần đầu tiên của Fed (xem bảng dưới).

|

Bên cạnh cơ hội, khi bước ra một sân chơi lớn hơn thì thách thức sẽ càng lớn. Thứ nhất, quy mô vốn hóa của các doanh nghiệp niêm yết Việt Nam còn khá nhỏ bé, do đó số lượng cổ phiếu đáp ứng đủ các tiêu chí MSCI EM Index không nhiều.

Một minh chứng cho thấy là hiện tại, trong rổ phân loại thị trường cận biên của MSCI, mặc dù tỷ trọng của Việt Nam là lớn nhất với 26%, nhưng trong tốp 10 cổ phiếu có tỷ trọng lớn nhất trong rổ này thì chỉ có 2 cổ phiếu của Việt Nam.

Thứ hai, độ mở của thị trường càng lớn thì biến động của các yếu tố bên ngoài sẽ càng gia tăng tác động lên thị trường chứng khoán Việt Nam nói chung và các cổ phiếu niêm yết nói riêng.

Thứ ba, gia tăng sự cạnh tranh với các cơ hội đầu tư tại các thị trường khác.

Hành trang khi gia nhập “sân chơi” nâng hạng

Trong lộ trình nâng hạng thị trường, các doanh nghiệp cần chuyên nghiệp hóa hoạt động quan hệ nhà đầu tư (IR), đảm bảo tính nhất quán về tần suất và hàm lượng của các thông tin được cung cấp. Đồng thời, tránh tình trạng IR chỉ sôi nổi khi doanh nghiệp có nhiều thông tin tốt và rơi vào im ắng khi tình hình ngược lại.

Đa dạng hóa các kênh tiếp cận đối với nhà đầu tư. Tăng cường công bố thông tin bằng tiếng Anh và chuẩn hóa theo các thông lệ quốc tế. Theo đánh giá của các tổ chức xếp hạng quốc tế, khả năng tiếp cận thông tin của nhà đầu tư nước ngoài trên thị trường Việt Nam còn hạn chế, cần phải cải thiện.

Theo dự thảo sửa đổi, bổ sung một số điều của Thông tư số 96/2020/TT-BTC hướng dẫn công bố thông tin trên thị trường chứng khoán, từ tháng 1/2025, các doanh nghiệp quy mô lớn trên 120 tỷ đồng vốn góp sẽ bắt buộc thực hiện công bố thông tin định kỳ song ngữ (tiếng Việt và tiếng Anh). Ngoài các thông tin định kỳ, các thông tin khác về hoạt động thường xuyên của doanh nghiệp đều rất có giá trị đối với các nhà đầu tư nước ngoài.

Về quản trị doanh nghiệp, ngoài triển khai áp dụng theo chuẩn quốc tế IFRS, các doanh nghiệp cũng cần chú ý đến tiêu chuẩn vận hành của hội đồng quản trị, bao gồm các nghị quyết, chính sách, quy chế hoạt động của hội đồng quản trị theo thông lệ quốc tế.

Đặc biệt, doanh nghiệp cần chú trọng các yếu tố phát triển bền vững, chuyển đổi công nghệ theo hướng xanh. Đây là xu hướng tất yếu đang diễn ra trên toàn cầu.

Theo thống kê của Morning Star, trong năm 2023, nguồn vốn chảy vào các quỹ đầu tư bền vững trên thế giới tăng 21%, cao hơn so với các quỹ đầu tư truyền thống khác 14%.

Vì vậy, việc triển khai áp dụng xu hướng chuyển đổi số, áp dụng khung quản trị tích hợp ESG (môi trường - xã hội - quản trị) là tiền đề cần thiết để thu hút nguồn vốn đầu tư của các nhà đầu tư có trách nhiệm trên thế giới.

ESG và tăng trưởng xanh không còn là trách nhiệm, mà là một yếu tố để doanh nghiệp duy trì hoạt động kinh doanh liên tục và phát triển trong bối cảnh mới. Đây không chỉ là câu chuyện của riêng công ty đại chúng, công ty niêm yết, mà là của tất cả các doanh nghiệp.

Các doanh nghiệp có mục tiêu phát triển bền vững rõ ràng, thực hành nguyên tắc quản trị công ty tốt hơn sẽ có hiệu quả hoạt động tốt hơn, bao gồm các chỉ tiêu tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) và tỷ suất lợi nhuận trên tổng tài sản (ROA).

Ngoài ra, điều này cũng sẽ giúp doanh nghiệp giảm thiểu tác động tiêu cực từ các biến động vĩ mô bên ngoài và duy trì giá trị cổ phiếu cũng tốt hơn nhóm doanh nghiệp còn lại.