Kỳ 2: Nhận diện những điểm nghẽn

Vắng bóng nhà đầu tư tổ chức

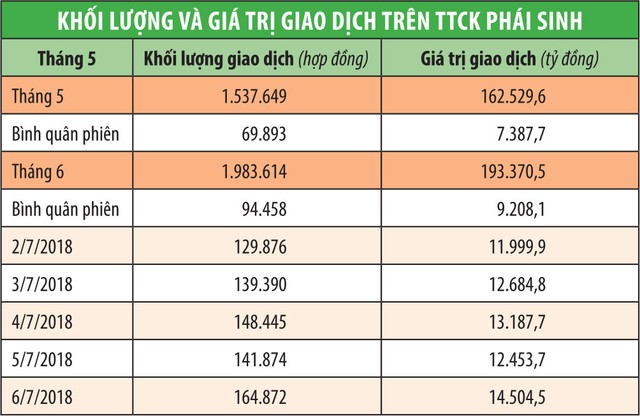

Theo Sở Giao dịch chứng khoán Hà Nội (HNX), cuối tháng 6/2018, số lượng tài khoản giao dịch chứng khoán phái sinh đạt 35.275 tài khoản, gấp 2 lần so với cuối năm 2017.

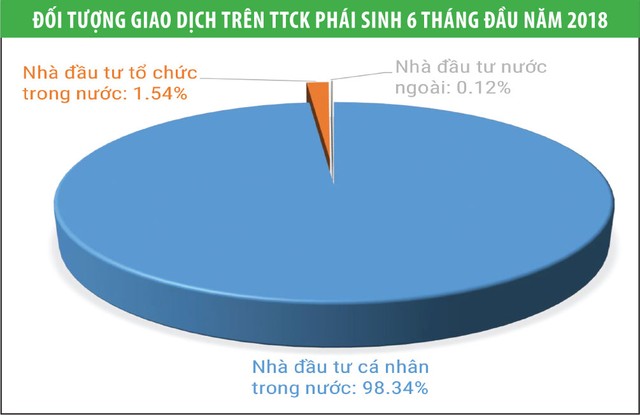

Thế nhưng, cũng giống như khi thị trường mới đi vào vận hành, hoạt động giao dịch tập trung chủ yếu ở các nhà đầu tư cá nhân trong nước. Theo đó, 6 tháng đầu năm nay, đối tượng nhà đầu tư này chiếm tới 98,34% tổng khối lượng giao dịch, nhà đầu tư tổ chức trong nước chiếm 1,54% (tập trung vào hoạt động tự doanh của các công ty chứng khoán), nhà đầu tư nước ngoài chiếm 0,12%.

Trước khi TTCK phái sinh hình thành, nhà quản lý cũng như đơn vị tổ chức, vận hành thị trường - HNX - đều cho rằng, đây là loại hình thị trường chủ yếu dành cho nhà đầu tư tổ chức, vì có độ khó, phức tạp, đòi hỏi nhà đầu tư am hiểu sâu mới có thể tham gia; độ rủi ro lớn, nên phù hợp với khả năng chịu đựng của nhà đầu tư tổ chức... Nhiều TTCK phái sinh trên thế giới cũng cho thấy, nhà đầu tư tổ chức chiếm tỷ lệ áp đảo.

Thực tế, tại TTCK phái sinh Việt Nam, kể từ khi thị trường này ra đời cách đây gần 1 năm đến nay, nhà đầu tư cá nhân luôn chiếm tuyệt đại đa số khối lượng giao dịch trên thị trường.

Vì sao TTCK phái sinh lại hút mạnh nhà đầu tư cá nhân đến như vậy? Ý kiến từ những người trong cuộc cho thấy, một số lợi thế mà thị trường phái sinh có được so với thị trường cơ sở đang tạo sức hút với nhà đầu tư cá nhân.

Lợi thế đầu tiên mà TTCK phái sinh mang lại cho nhà đầu tư là giao dịch T+0. Điều này cho phép họ quay vòng tiền nhanh, trong một ngày, nhà đầu tư có thể mở, đóng vị thế nhiều lần đối với một mã chứng khoán phái sinh (hợp đồng tương lai chỉ số VN30).

Qua đó, ngay cả khi thị trường cơ sở đi lên hay xuống, thì nhà đầu tư chứng khoán phái sinh cũng có cơ hội kiếm được lợi nhuận, miễn là “đánh cược” đúng xu thế. Vị thế mua - bán, lãi - lỗ được hạch toán ngay lập tức vào tài khoản, chứ không phải đợi 3 ngày (T+3) như giao dịch trên thị trường cơ sở. Đây cũng chính là lý do khiến nhiều nhà đầu tư thực hiện “lướt sóng”, liên tục đóng - mở vị thế nhằm hưởng chênh lệch giá.

Một lợi thế lớn khác (dĩ nhiên kèm theo đó là rủi ro lớn) của TTCK phái sinh là tỷ lệ ký quỹ thấp, nên nhà đầu tư có số tiền ban đầu ít vẫn có thể giao dịch được những lệnh có giá trị lớn.

Tạm so sánh, mức ký quỹ trên thị trường phái sinh chỉ khoảng 15% (yêu cầu của Trung tâm Lưu ký chứng khoán Việt Nam là 10%, khoảng 5% còn lại là theo yêu cầu của công ty chứng khoán), trong khi giao dịch ký quỹ (margin) trên thị trường cơ sở, nhà đầu tư phải ký quỹ tối thiểu 50% (tức được vay tối đa 50%, thậm chí nhiều mã cổ phiếu không được phép margin), nên thị trường phái sinh tạo sức hút với những nhà đầu tư “say” kiếm tiền, chấp nhận rủi ro để có cơ hội thu lãi lớn thông qua đòn bẩy tài chính. Đương nhiên, khi dự đoán không đúng xu thế, nhà đầu tư bị lỗ lớn.

Những lợi thế trên không tạo ra sức hút với nhà đầu tư tổ chức, bởi họ không thiếu vốn, cũng như không có “máu liều”, chấp nhận rủi ro cao như nhà đầu tư cá nhân.

Theo ý kiến từ người trong cuộc, điều này giải thích tại sao một số công ty chứng khoán chưa mấy mặn mà tham gia đầu tư chứng khoán phái sinh. Hơn nữa, với việc gia tăng quản trị rủi ro, duy trì đảm bảo an toàn vốn, cộng với việc ra quyết định đầu tư của công ty chứng khoán phải tuân thủ quy trình chặt chẽ, nên khối nhà đầu tư tổ chức này hiện vẫn tỏ ra thận trọng trong việc với tham gia giao dịch trên TTCK phái sinh.

Mặt khác, với tổ chức đầu tư, chẳng hạn các quỹ, mục tiêu đầu tư trên TTCK phái sinh khác với nhà đầu tư cá nhân. Theo đó, nhà đầu tư tổ chức tham gia thị trường này chủ yếu nhằm phòng vệ rủi ro cho danh mục đầu tư chứng khoán cơ sở hơn là kiếm lời trong ngắn hạn.

Trong khi đó, với sự phát triển sơ khai, cũng như không ít yếu tố liên quan chưa đáp ứng chuẩn mực và thông lệ quốc tế, nên tính năng phòng vệ rủi ro khi tham gia TTCK phái sinh chưa đạt như mong muốn của tổ chức đầu tư, khiến họ chưa mặn mà tìm đến thị trường này.

Thậm chí, có ý kiến cho rằng, sự lao dốc của thị trường cơ sở gần đây có “bàn tay” tác động của nhà đầu tư trên thị trường phái sinh. Chẳng hạn, một số cổ phiếu có ảnh hưởng lớn tới chỉ số VN30 có thể bị nhà đầu tư “dìm” giá, khiến chỉ số giảm, qua đó tác động đến giá chứng khoán phái sinh; nhà đầu tư chấp nhận lỗ trên thị trường cơ sở để thu lãi lớn hơn trên thị trường phái sinh.

Vướng pháp lý

Về nguyên nhân khiến nhà đầu tư tổ chức nước ngoài chưa mặt mà “để mắt” tới TTCK phái sinh Việt Nam, lãnh đạo một công ty chứng khoán nhìn nhận, điều này có liên quan đến việc họ gặp khó trong tiếp cận với hệ thống pháp lý về TTCK phái sinh ở Việt Nam do các tài liệu này chưa được thể hiện bằng ngôn ngữ tiếng Anh chuẩn mực và chính thống.

Điều này khiến nhà đầu tư ngoại quan ngại đối mặt với rủi ro khi phát sinh tranh chấp. Trong khi đó, quy chuẩn đầu tư của tổ chức nước ngoài rất chặt chẽ, nên chừng nào họ nhận thấy quy định pháp lý của nước sở tại chưa rõ ràng và chưa dễ dàng tiếp cận, thì tập đoàn mẹ chưa chấp nhận cho công ty con, chi nhánh tiến hành các hoạt động đầu tư.

Mặt khác, các quy định về hạch toán giao dịch chứng khoán phái sinh ở Việt Nam có những điểm “vênh” so với thị trường các nước, khiến nhà đầu tư ngoại khó hiểu và bối rối, nên họ chưa sẵn sàng triển khai các hoạt động đầu tư trên TTCK phái sinh Việt Nam.

Ý kiến từ thị trường còn cho rằng, quy định pháp lý mang tính kỹ thuật về cách hạch toán lỗ - lãi, trên cơ sở đó xác định nghĩa vụ thuế, phí đang “vênh” so với thông lệ quốc tế, khiến tổ chức đầu tư chưa mặn mà tham gia thị trường, mặc dù với nhà đầu tư cá nhân, đây có thể là “chuyện nhỏ”.

Ngoài ra, nhà đầu tư ngoại nhận thấy thị trường phái sinh Việt Nam còn mới, nên cơ chế giao dịch cũng như thông tin chưa thông suốt và dễ tiếp cận với họ. Những rắc rối trong kết nối giữa ngân hàng lưu ký và công ty chứng khoán chậm được tháo gỡ, cũng khiến tổ chức đầu tư nước ngoài gặp khó khăn khi muốn tham gia thị trường phái sinh Việt Nam.

Theo kế hoạch, trong quý III này, một sản phẩm phái sinh mới là Hợp đồng tương lai trái phiếu Chính phủ sẽ được HNX đưa vào giao dịch. Là khối nhà đầu tư hiện nắm giữ lượng trái phiếu Chính phủ lớn, các ngân hàng thương mại có nhu cầu cao trong tham gia thị trường phái sinh để giúp họ có công cụ phòng vệ rủi ro cho danh mục đầu tư trái phiếu.

Tuy nhiên, do vướng quy định pháp lý, nên đến nay các ngân hàng chưa thể tham gia TTCK phái sinh. Nếu vướng mắc này không sớm được tháo gỡ, thị trường phái sinh vẫn “hẹp cửa” với nhà đầu tư tổ chức.

Kỳ cuối: Giải tỏa điểm nghẽn, cách nào?