Tín phiếu là một trong những công cụ của nghiệp vụ thị trường mở (Open Market Operations – OMO), là công cụ điều hành chính sách tiền tệ của ngân hàng trung ương, với mục tiêu điều tiết thanh khoản trên hệ thống để tác động đến tỷ giá trong ngắn hạn và ổn định vĩ mô trong dài hạn. Với nền kinh tế có độ mở lớn như Việt Nam, việc điều hành tỷ giá ổn định là một trong những mục tiêu khá quan trọng của Ngân hàng Nhà nước.

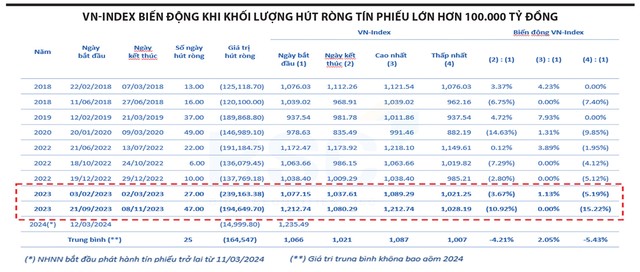

Dữ liệu thống kê cho thấy, trong giai đoạn 2018 - 2023, Ngân hàng Nhà nước đã thực hiện nghiệp vụ hút ròng qua kênh tín phiếu nhiều lần trong năm. Theo đó, cơ quan này đã thực hiện hút ròng trung bình khoảng 9,4 lần trong năm, số ngày trung bình trên mỗi đợt hút ròng vào khoảng 13,4 ngày, giá trị hút ròng trung bình trên mỗi chu kỳ đạt khoảng 47.647 tỷ đồng. Trong giai đoạn 2018 - 2023, giá trị hút ròng lớn nhất trên chu kỳ vào khoảng 239.163 tỷ đồng (giai đoạn từ 21/9 - 8/11/2023). Từ thống kê này, có thể thấy, hoạt động phát hành tín phiếu là nghiệp vụ bình thường và cơ bản của Ngân hàng Nhà nước.

|

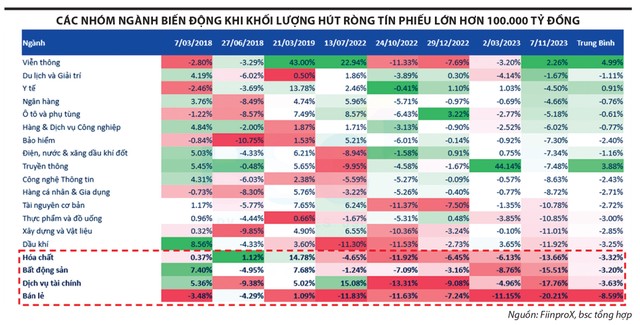

Trong giai đoạn trên, Ngân hàng Nhà nước chủ yếu hút ròng với khối lượng nhỏ hơn 50.000 tỷ đồng/chu kỳ. Với khối lượng hút ròng như trên, VN-Index tăng giảm không rõ ràng, cho thấy thông tin phát hành tín phiếu của Ngân hàng Nhà nước không có ảnh hưởng trọng yếu đến thị trường. Tuy nhiên, với khối lượng hút ròng từ 100.000 tỷ đồng trở lên thì VN-Index có xác suất giảm khá cao. Đặc biệt, VN-Index ghi nhận sụt giảm tới 15,22% trong chu kỳ hút ròng từ 21/9 - 8/11/2023.

Để có cái nhìn cụ thể hơn về phản ứng của VN-Index khi Ngân hàng Nhà nước phát hành tín phiếu trong giai đoạn cuối tháng 9 đến tháng 11/2023, trước tiên, cần nắm rõ bối cảnh các yếu tố vĩ mô trong nước và thế giới tại thời điểm đó.

Về bối cảnh vĩ mô thế giới, chỉ số DXY (đo lường sức mạnh đồng USD) đã tăng khá cao, có thời điểm lên mức 107 điểm, cùng với lãi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm liên tục lập đỉnh khi vượt ngưỡng 5%/năm trong bối cảnh Cục dự trữ Liên bang Mỹ (Fed) vẫn có những quan điểm điều hành lãi suất khá “diều hâu”. Biểu đồ dự báo lãi suất thời điểm đó còn cho thấy Fed có thể tiếp tục tăng lãi suất thêm một lần nữa để kiềm chế đà tăng của lạm phát. Trong bối cảnh đó, dòng tiền trên toàn cầu đã rút mạnh khỏi các thị trường mới nổi và thị trường cận biên về thị trường Hoa Kỳ.

|

Về bối cảnh vĩ mô trong nước, sức ép từ việc USD trên thị trường quốc tế tăng giá đã khiến tỷ giá USD/VND có biến động mạnh, với mức tăng 3,48% từ đầu quý III/2023 đến ngày 21/9/2023. Thanh khoản hệ thống ngân hàng ở trong trạng thái dư thừa, Ngân hàng Nhà nước tiếp tục duy trì lãi suất thấp, khiến chênh lệch lãi suất giữa USD và VND ở mức khá thấp (<1%).

Dưới áp lực tăng mạnh của tỷ giá và thanh khoản hệ thống ngân hàng trong trạng thái dư thừa, Ngân hàng Nhà nước đã thực hiện hút ròng tín phiếu với khối lượng là 194.649 tỷ đồng. Giai đoạn này cũng ghi nhận sự sụt giảm mạnh nhất của VN-Index trong các chu kỳ phát hành tín phiếu của giai đoạn 2018 - 2023, với mức giảm 15,22%. Tuy nhiên, nếu bóc tách kỹ hơn, có thể thấy, VN-Index giảm điểm mạnh nhất ở phiên giao dịch ngày 26/10/2023. Phiên giao dịch này chứng kiến áp lực bán xả rất lớn của nhà đầu tư khi chỉ số giảm 4,19% và giảm 46 điểm so với phiên giao dịch ngày 25/10/2023.

Thống kê trên HOSE, có tới 505 mã giảm, 31 mã đứng giá, trong khi chỉ có 24 mã tăng. Các ngành có biến động lớn nhất theo đà giảm của VN-Index là bán lẻ, dịch vụ tài chính, bất động sản… Thị trường đã phản ứng khá tiêu cực nhưng không phải do thông tin Ngân hàng Nhà nước phát hành tín phiếu (Ngân hàng Nhà nước đã bắt đầu phát hành từ ngày 21/9/2023) mà là do VN-Index đã chịu sức ép khi nhóm cổ phiếu lớn như VHM, VIC, TCB, MSN, VRE giảm điểm nhanh và mạnh.

Thông tin này cùng với lực bán dồn dập của khối ngoại, áp lực bán chốt lời sau khi thị trường đã có nhịp tăng điểm thời gian trước đó, cộng hưởng với sự biến động tiêu cực của các thị trường chứng khoán quốc tế ở thời điểm tâm lý thị trường đang yếu đã khiến VN-Index giảm mạnh.

Trong khi đó, ở thời điểm hiện tại, chỉ số DXY và lãi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đã giảm do kỳ vọng Fed sẽ sớm cắt giảm lãi suất trong bối cảnh nền kinh tế Mỹ đang hạ nhiệt.

Tuy không chịu áp lực mạnh mẽ đến từ thị trường thế giới, thị trường trong nước lại đang chịu áp lực rất lớn đến từ nội tại, khi thời gian vừa qua chứng kiến tỷ giá USD/VND tăng mạnh, đặc biệt là tỷ giá trên thị trường tự do (có lúc chạm ngưỡng gần 26.000). Nguyên nhân chủ yếu khiến tỷ giá, đặc biệt là tỷ giá trên thị trường tự do tăng nóng thời gian qua là nhu cầu USD tăng mạnh (để nhập khẩu hàng hóa phục vụ hoạt động sản xuất - kinh doanh của các doanh nghiệp, các doanh nghiệp FDI chuyển lợi nhuận ra nước ngoài hàng năm sau khi kết thúc năm tài chính và xu hướng giá vàng trong nước leo cao trở lại cũng gây áp lực một phần lên tỷ giá).

Cần lưu ý rằng, hoạt động hút ròng tín phiếu ở thời điểm hiện tại không mang hàm ý “đảo chiều chính sách” và nhà đầu tư cần quan sát, đánh giá các yếu tố (tỷ giá, chỉ số DXY, quy mô hút ròng - lãi suất phát hành, lãi suất liên ngân hàng qua đêm) cùng với việc xem xét các ngành giảm mạnh trong quá khứ, để có thể có những đánh giá một cách khách quan các thông tin trên thị trường và có chiến lược đầu tư phù hợp.