Ông giải thích gì về nghi ngờ rằng, TTCK phái sinh hút mạnh dòng tiền khiến thị trường cơ sở sụt giảm?

Đến tháng 6/2018, tuy ghi nhận tăng trưởng liên tục, song quy mô của TTCK phái sinh còn nhỏ. Mặc dù giá trị giao dịch lớn, nhưng đó là giá trị danh nghĩa, không phải là giá trị của dòng tiền thực đổ vào TTCK phái sinh. Đến hiện tại, dòng tiền thực đổ vào TTCK phái sinh (dưới hình thức ký quỹ cho vị thế) bằng khoảng 10% giá trị danh nghĩa, tương đương khoảng 1.400 tỷ đồng.

Về ý kiến cho rằng, TTCK phái sinh hút bớt lượng tiền giao dịch trên thị trường cơ sở khiến cho thị trường này sụt giảm, theo tôi, ý kiến này là chưa có cơ sở. Ngược lại, sự tăng trưởng và thanh khoản của TTCK phái sinh trong thời gian qua là bệ đỡ hạn chế đà sụt giảm của thị trường cơ sở.

Thực tế, đối với nhà đầu tư giá trị, khi thị trường cơ sở giảm, thay vì phải bán danh mục trên thị trường cơ sở để cắt lỗ thì nhà đầu tư nắm giữ vị thế bán trên thị trường phái sinh sẽ đóng vị thế để kiếm lời, bù đắp khoản thua lỗ trên thị trường cơ sở, chặn được đà bán tháo trên thị trường cơ sở. Đây là chiến lược phòng ngừa rủi ro (hedging), hạn chế đà sụt giảm của chỉ số thị trường cơ sở. Đối với các nhà đầu cơ, khi thị trường cơ sở sụt giảm, cơ hội kiếm lời không còn thì họ sẽ tìm kiếm lợi nhuận trên thị trường phái sinh, vì thị trường này cho phép họ kiếm lợi ngay cả khi thị trường cơ sở giảm.

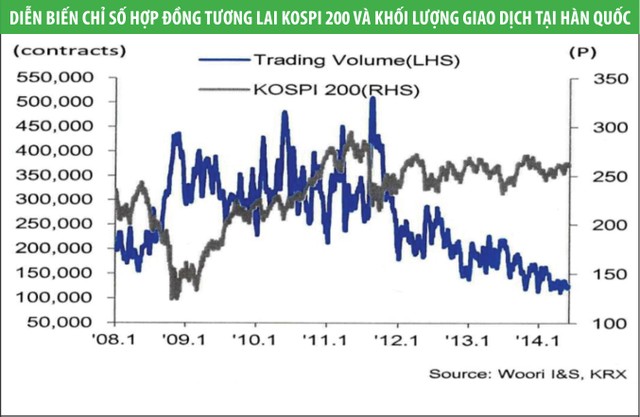

Điều đó giải thích tại sao thanh khoản của thị trường phái sinh thông thường sẽ tăng rất mạnh trong các giai đoạn thị trường cơ sở rung lắc, biến động mạnh. Đây cũng chính là hiệu ứng thị trường, giúp trấn an và ổn định tâm lý của nhà đầu tư. Thị trường phái sinh là giải pháp hữu hiệu để giữ chân nhà đầu tư, tránh tình trạng họ tháo chạy khỏi TTCK khi thị trường cơ sở sụt giảm. Dữ liệu thực tế tại các thị trường quốc tế (xem biểu đồ tại thị trường Hàn Quốc) cho thấy, khi thị trường cở sở giảm điểm mạnh thì thanh khoản trên thị trường phái sinh tăng mạnh; ngược lại, khi thị trường cơ sở tăng điểm trở lại thì thanh khoản trên thị trường phái sinh giảm.

Về quy mô của thị trường phái sinh Việt Nam, với khối lượng giao dịch hàng ngày như hiện tại mới chỉ đáp ứng được nhu cầu phòng vệ rủi ro cho khoảng 3 - 4 tỷ USD, có nghĩa là đáp ứng được khoảng 2% danh mục của thị trường cơ sở, chưa tính nhu cầu của các nhà đầu cơ. Điều đó cho thấy, dư địa tăng trưởng của thị trường phái sinh còn lớn.

Có ý kiến quan ngại, sự sôi động của TTCK phái sinh hiện nay là do yếu tố đầu cơ. Điều này có bất thường và đáng lo ngại, thưa ông?

Điểm hạn chế của TTCK phái sinh, cũng là điểm yếu của TTCK Việt Nam, chính là sự mất cân bằng giữa nhà đầu tư cá nhân và tổ chức. Hiện có trên 90% nhà đầu tư trên thị trường cơ sở là nhà đầu tư cá nhân, trong khi con số này trên thị trường phái sinh lên tới 95%. Đây là thách thức lớn. Với nền tảng nhà đầu tư chủ yếu là cá nhân thì yếu tố đầu cơ luôn là chủ đạo. Cần lưu ý, vấn đề này đã và đang xảy ra ở cả thị TTCK cơ sở, chứ không chỉ trên TTCK phái sinh.

Tuy nhiên, nhà đầu tư nào cũng cần phải được tôn trọng và cần tạo điều kiện để tham gia thị trường. Nhà đầu tư ngắn hạn hay còn gọi là đầu cơ tạo thanh khoản cho thị trường, trong khi nhà đầu tư dài hạn (đầu tư theo giá trị) tạo xu hướng bền vững cho thị trường. Nhà đầu tư dài hạn thông thường cũng dành một tỷ trọng vốn nhất định để đầu cơ. Hai nhóm nhà đầu tư này, thực chất là hai loại hình giao dịch, đan xen nhau, hỗ trợ thị trường phát triển.

Không một thị trường nào có thể phát triển được nếu không có các nhà đầu cơ. Nếu không có các nhà đầu tư ngắn hạn thì thị trường sẽ kém thanh khoản. Nếu thị trường kém thanh khoản thì các nhà đầu tư tổ chức, các nhà đầu tư giá trị sẽ không tham gia, từ đó dần dần làm thị trường thứ cấp mất thanh khoản. Quan trọng hơn, thị trường thứ cấp thiếu thanh khoản thì thị trường sơ cấp không thể tăng trưởng, dẫn đến triệt tiêu kênh huy động vốn cho doanh nghiệp. Đương nhiên, tính bền vững của thị trường sẽ không bảo đảm (sự rung lắc của thị trường sẽ nhiều hơn) nếu như tỷ trọng giao dịch của nhà đầu tư tổ chức đạt giá trị thấp.

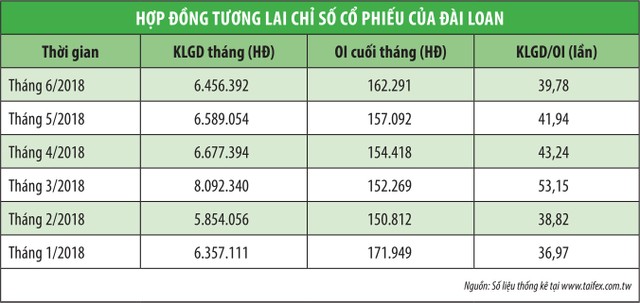

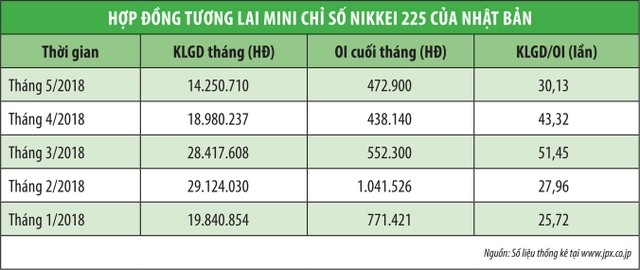

Trên thị trường phái sinh, hoạt động đầu cơ và hoạt động phòng ngừa rủi ro đan xen nhau. Một trong những chỉ tiêu so sánh về hoạt động đầu cơ ngắn hạn và hoạt động phòng ngừa rủi ro có thể dựa trên tỷ lệ khối lượng giao dịch/khối lượng hợp đồng mở. Tại một số thị trường quốc tế đã phát triển trong khu vực (xem dữ liệu thống kê tại thị trường Đài Loan và Nhật Bản), tỷ lệ này dao động trong khoảng từ 15 - 60 lần và lớn hơn rất nhiều trong những thời kỳ thị trường cơ sở sụt giảm.

Tại Việt Nam, từ khi khai trương TTCK phái sinh vào tháng 8/2017 tới tháng 4/2018, tỷ lệ khối lượng giao dịch/khối lượng hợp đồng mở dao động từ 27 - 60 lần. Cá biệt, trong giai đoạn thị trường cơ sở biến động mạnh (tháng 5 - 6/2018), tỷ lệ này đã lên tới hàng trăm lần. Điều này cho thấy, sự vận hành của TTCK phái sinh Việt Nam là phù hợp với quy luật khách quan và tự nhiên của TTCK phái sinh quốc tế.

Để TTCK phái sinh phát triển lành mạnh, đâu là những giải pháp cần triển khai, thưa ông?

Thứ nhất, tiếp tục phát triển cơ sở nhà đầu tư theo hướng tập trung thu hút mạnh nhà đầu tư tổ chức. Về cơ bản, khung pháp lý đã có.

Trên cơ sở các quy định của Nghị định 42/2015/NĐ-CP về chứng khoán phái sinh, Thông tư 11/2016/TT-BTC của Bộ Tài chính hướng dẫn một số điều của nghị định này, cơ quan quản lý cần hướng dẫn các công ty chứng khoán để các nhà đầu tư tổ chức (các quỹ đầu tư trong và ngoài nước) được mở tài khoản ký quỹ đứng tên họ, thay vì thực hiện ký quỹ trên tài khoản tổng đứng tên công ty chứng khoán. Việc này nhằm loại bỏ tâm lý không yên tâm về việc tài sản ký quỹ có thể bị lạm dụng bởi các công ty chứng khoán. Đồng thời, hướng dẫn ngân hàng lưu ký thực hiện việc đối soát tài sản ký quỹ của các quỹ đầu tư với ngân hàng thanh toán quản lý tài khoản ký quỹ của khách hàng.

Đối với nhà đầu tư cá nhân, cần tăng cường thực hiện các chương trình đào tạo cho họ khi tham gia TTCK phái sinh. Việc đào tạo này cần được các công ty chứng khoán thực hiện miễn phí và thường xuyên cho nhà đầu tư.

Thứ hai, tiếp tục đa dạng hàng hóa cho TTCK phái sinh, trước mắt là cần có hợp đồng tương lai trái phiếu Chính phủ. Đây sẽ là sản phẩm giao dịch hầu như chỉ dành cho nhà đầu tư tổ chức (các quỹ đầu tư và các ngân hàng), nên sẽ tăng dần tỷ trọng nhà đầu tư tổ chức tham gia TTCK phái sinh.

Ngoài ra, chúng tôi đang nghiên cứu xây dựng bộ chỉ số VNX200 làm chỉ số cơ sở cho hợp đồng tương lai chỉ số. Với chỉ số có nhiều cổ phiếu tham gia, sẽ có tính đại diện cao hơn. Do phương pháp luận có sự điều chỉnh, kỳ vọng chỉ số này sẽ bám sát và thể hiện đúng thực trạng thị trường hơn. Thông lệ quốc tế cho thấy, các chỉ số cơ sở dùng cho hợp đồng phái sinh phải có tính đại diện cao để khó thao túng. Điển hình như bộ chỉ số KOSPI 200 của Hàn Quốc với 200 mã cổ phiếu trong rổ chỉ số, Nikkei 225 của Nhật Bản với 225 mã cổ phiếu trong rổ chỉ số, S&P 500 có 500 mã cổ phiếu trong rổ chỉ số, CIS 300 và CSI 500 của Trung Quốc có lần lượt 300 và 500 mã cổ phiếu trong rổ chỉ số...

Thứ ba, tăng cường công tác giám sát, xử lý vi phạm, bảo đảm tính toàn vẹn và kỷ luật thị trường, đặc biệt là phát hiện và xử lý nghiêm các hành vi thao túng thị trường. Bên cạnh đó, nguyên tắc hoạt động của thị trường cần phải được tôn trọng. Nhà đầu tư phải được tạo điều kiện tối đa để được tự do kinh doanh và đầu tư theo khuôn khổ luật định.

Đây là điểm quan trọng nhất. Bài học kinh nghiệm của một số quốc gia trong khu vực vực cho thấy, việc áp dụng các biện pháp hành chính, nóng vội trong các hoạt động của thị trường đã để lại những hậu quả khó lường, thậm chí còn lớn hơn rất nhiều lần so với không triển khai.