Nhiều hành vi chuyển giá

Là vấn nạn chung của nhiều quốc gia trên thế giới, chuyển giá là hành vi xuất phát từ quyền tự do định đoạt trong kinh doanh và mối quan hệ gắn bó chung về lợi ích giữa nhóm liên kết để thực hiện chính sách chuyển giao sản phẩm (tài sản hữu hình, tài sản vô hình, dịch vụ; vay mượn vật tư, tiền vốn) giữa các thành viên trong cùng một tập đoàn kinh tế, công ty đa quốc gia, không theo giá giao dịch thông thường trên thị trường, nhằm tối thiểu hóa nghĩa vụ tính thuế, tối đa hóa lợi nhuận trong tập đoàn dựa vào chính sách ưu đãi thuế hoặc sự khác biệt về thuế suất giữa các vùng, miền hay quốc gia.

Khoảng 60% hoạt động thương mại toàn cầu là giao dịch có khả năng chuyển giá. Hiện tượng này diễn biến ngày càng đa dạng và phức tạp, do cả doanh nghiệp có vốn đầu tư nước ngoài (FDI) và doanh nghiệp trong nước thực hiện.

Nghi vấn chuyển giá ở Việt Nam được đặt ra khi xuất hiện nhiều dấu hiệu: Số doanh nghiệp thường xuyên báo cáo lỗ trong nhiều năm chiếm tỷ lệ lớn, có doanh nghiệp lỗ mất vốn chủ sở hữu nhưng vẫn tiếp tục mở rộng quy mô sản xuất - kinh doanh; tỷ suất lợi nhuận (đối với những doanh nghiệp có lãi) trên doanh thu không đáng kể; tỷ lệ đóng góp ngân sách thấp, không tương xứng với tỷ trọng tổng đầu tư xã hội hàng năm.

Thực tế cho thấy, chuyển giá thường xuất hiện trong các giao dịch được thực hiện giữa các chủ thể có mối quan hệ liên kết lợi ích và dưới các biểu hiện ngày càng đa dạng và tinh vi.

Thứ nhất, khai thuế tại những nơi có mức thuế thấp nhất để hưởng lợi nhờ chênh lêch mức thuế. Các công ty thường khai thuế kiểu “hạch toán toàn ngành” tại nơi nào có mức thuế thấp nhất trong số các địa phương có trụ sở, chi nhánh hoặc nơi bán hàng của công ty. Xuất phát từ quyền tự do định đoạt trong kinh doanh, các chủ thể giao dịch có quyền mua hay bán hàng hóa, dịch vụ với giá họ mong muốn.

Việc thực hiện áp đặt giá cả một cách chủ quan trong giao dịch liên kết không chịu tác động của quy luật cung cầu thị trường làm sai lệch kết quả kinh doanh của các bên tham gia, khiến xác định không chính xác cơ sở tính thuế và có thể làm thay đổi tổng nghĩa vụ thuế của họ, trong khi không làm thay đổi lợi ích toàn cục giữa các thành viên trong nhóm liên kết. Thông qua việc định giá, nghĩa vụ thuế được chuyển từ nơi bị điều tiết cao sang nơi bị điều tiết thấp và ngược lại.

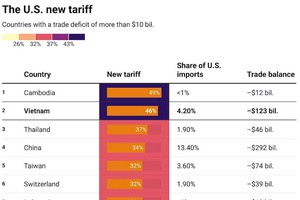

Ví dụ, thuế tiền bản quyền các sản phẩm phát triển tại California (Mỹ) ở mức 35%, trong khi tại Ireland chỉ xấp xỉ 12,5%; thuế suất thuế thu nhập doanh nghiệp ở bang California (Mỹ) là 8,84% nhưng ở bang Nevada (Mỹ) là 0%. Ở Việt Nam, cuối năm 2003, thuế suất thuế thu nhập doanh nghiệp là 32% và từ năm 2013 còn 23%, trong khi nhiều quốc gia khác thuế suất cùng thời điểm so sánh chỉ trên dưới 10%. Thậm chí, nhiều quốc gia, địa phương trong quốc gia như Andorra, quần đảo Virgin (Anh), thuế suất là 0%.

Với chiêu thức này, năm 2011, Tập đoàn công nghệ Apple chỉ phải nộp 3,3 tỷ USD (giảm được 2,4 tỷ USD) thuế thu nhập doanh nghiệp trong tổng doanh thu 34,2 tỷ USD.

Các công ty có cả hoạt động bán hàng trực tuyến thường được phép đóng thuế cho nơi nào họ muốn khai bán hàng. Vì vậy, họ thường chọn khai thuế ở những nơi có mức thuế suất thấp nhất, dù nơi đó không khải là nơi tiêu thụ chính hàng hóa, dịch vụ của công ty.

Hơn nữa, khi thuế được tính cho các đơn vị thực sự sở hữu hàng hóa, công ty bán hàng sẽ tạo hình thức ủy quyền để người bán hàng ở những quốc gia có mức thuế suất cao chỉ được xem như là đại diện bán hàng cho các công ty con đặt tại những nơi có thuế suất thấp, thậm chí bằng 0.

Thứ hai, tăng chi phí khấu hao, giảm thu nhập chịu thuế trên cơ sở nâng giá trị tài sản cố định, máy móc thiết bị hoặc giá trị chuyển giao các tài sản vô hình như công nghệ, bí quyết kỹ thuật, bản quyền, nhãn mác, kỹ thuật quản lý điều hành và các dịch vụ khác trong góp vốn đầu tư.

Ở Việt Nam, theo kiểm tra của Bộ Công thương, ít nhất 40 doanh nghiệp liên doanh trong bộ này đã sử dụng chiêu thức trên. Ví dụ, BGI định giá dây chuyền sản xuất bia của liên doanh là 30,85 triệu USD, nhưng Công ty SGS thẩm định lại chỉ còn 23,55 triệu USD.

Thứ ba, chịu lỗ hình thức nhằm làm giảm thu nhập doanh nghiệp chịu thuế và giảm thuế phải nộp trên cơ sở nâng giá nguyên vật liệu nhập khẩu, nâng lãi suất vay vốn chi phí bản lãnh vay vốn rất cao, khai tăng chi phí trả lương, đào tạo, chi phí quảng cáo, bán hàng nhằm tăng chi phí, tăng giá thành hoặc hạ giá bán sản phẩm đầu ra (thậm chí với giá thấp hơn giá thành sản xuất) cho một công ty liên kết trong nội bộ của tập đoàn hoặc giữa hai công ty độc lập về hình thức pháp lý, nhưng vẫn hạch toán nội bộ chung.

Thứ tư, chuyển lợi nhuận phát sinh vào những doanh nghiệp hiện đang hưởng chế độ ưu đãi thông qua các mối giao dịch liên kết.

Thứ năm, khai sai doanh thu, chi phí và lãi thực để giảm thu nhập chịu thuế.

Hệ lụy lớn

Chuyển giá có nhiều nguyên nhân, cả hợp pháp lẫn phi pháp. Chuyển giá là hợp lệ và khó tránh khỏi khi có sự khác biệt về thuế suất thuế thu nhập doanh nghiệp giữa các quốc gia, vùng miền, các ngành trong một quốc gia. Sự phụ thuộc vào nguồn nhập khẩu hàng hóa, dịch vụ và công nghệ, sự tham gia các chuỗi sản xuất cũng như việc mở rộng cho phép doanh nghiệp tự khai, nộp thuế, nhất là qua mạng và sự yếu kém trong quản lý thuế cũng tạo cơ hội gia tăng liên kết lợi ích nhóm khu vực, quốc tế - mảnh đất màu mỡ cho chuyển giá…

Hệ lụy của chuyển giá rất nặng nề, vì làm giảm nguồn thu ngân sách nhà nước, gia tăng cạnh tranh bất bình đẳng, thậm chí tạo áp lực và cơ hội để chiếm đoạt quyền quản lý, kiểm soát công ty liên doanh, công ty cổ phần.

Chẳng hạn, việc nâng khống giá trị tài sản góp vốn sẽ đem đến một số lợi ích kinh tế cho nhà đầu tư nước ngoài. Nhà đầu tư nước ngoài có thể chuyển một phần lợi ích kinh tế ngược trở lại cho mình thông qua việc trích khấu hao tài sản cố định, phân chia lợi nhuận trên tỷ lệ vốn góp, gây thất thu thuế thu nhập doanh nghiệp cho nhà nước và làm thiệt hại cho bên liên doanh Việt Nam.

Điều này giúp nhà đầu tư nước ngoài chiếm tỷ trọng vốn cao hơn so với bên liên doanh Việt Nam, từ đó nắm quyền kiểm soát và điều hành doanh nghiệp theo mục đích của mình, thực hiện chuyển giá gây thua lỗ triền miên khiến doanh nghiệp Việt Nam không còn đủ tiềm lực tài chính để tiếp tục hoạt động sản xuất - kinh doanh, phải bán lại phần vốn góp cho nhà đầu tư nước ngoài. Khi đó, liên doanh sẽ trở thành doanh nghiệp 100% vốn đầu tư nước ngoài.

Đặc biệt cần lưu ý trên thị trường chứng khoán, một số doanh nghiệp FDI xin chuyển đổi thành công ty cổ phần có thể định giá không xác thực tài sản, làm tăng lợi nhuận để niêm yết trên sàn giao dịch chứng khoán, đồng thời làm cho giá trị cổ phiếu cao khi niêm yết, lợi dụng việc chuyển đổi để “tư bản hóa tài sản”, bán bớt cổ phần, thậm chí chuyển toàn bộ vốn ra khỏi Việt Nam, ảnh hưởng đến cán cân thanh toán, đặc biệt là dòng vốn FDI thực vào và chuyển ra khỏi Việt Nam.