Khu vực châu Á - Thái Bình Dương tiếp tục là động lực tăng trưởng của nền kinh tế thế giới năm 2017, bất chấp những biến động lớn trên thị trường tài chính - tiền tệ toàn cầu.

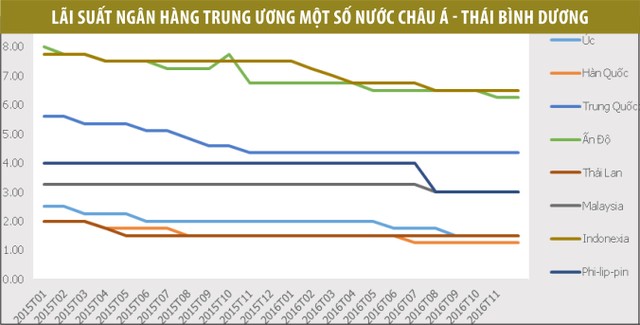

Trong bối cảnh lạm phát duy trì ở mức thấp tại hầu hết các quốc gia, chính sách tiền tệ của phần lớn các nước trong khu vực tiếp tục theo xu hướng nới lỏng để hỗ trợ tăng trưởng, ngoại trừ Thái Lan và Việt Nam.

Việc Cục Dự trữ Liên bang Mỹ (Fed) chính thức nâng lãi suất vào ngày 15/12/2016, đồng thời đưa ra lộ trình bình thường hóa lãi suất nhanh hơn so với dự kiến, tạo sức ép lớn lên tỷ giá và lãi suất của các nước trong khu vực đang cho thấy, chính sách tiền tệ hướng tới mục tiêu ổn định kinh tế và thị trường tài chính tiền tệ tỏ ra hiệu quả hơn trong việc đối phó với những tình huống bất lợi từ môi trường bên ngoài so với chính sách tiền tệ nới lỏng mạnh mẽ để kích thích kinh tế trong năm 2016.

Chính sách tiền tệ một số quốc gia châu Á năm 2016

Năm 2016 đánh dấu một năm đầy biến động của thị trường tài chính - tiền tệ toàn cầu xuất phát từ những yếu kém của nền kinh tế Trung Quốc, các sự kiện chính trị (Anh rời khỏi EU - Brexit, bầu cử Mỹ, khủng bố tại châu Âu…) và chính sách tiền tệ của các nước lớn.

Phân cực chính sách ngày càng sâu sắc khi hầu hết các quốc gia duy trì chính sách tiền tệ nới lỏng và lãi suất ở mức rất thấp trong khi Fed tiếp tục chính sách bình thường hóa lãi suất với việc tăng lãi suất điều hành (fed fund rate) lên thêm 0,25% và dự kiến sẽ có 3 lần tăng trong năm 2017 gây ra biến động mạnh trên thị trường tiền tệ.

Đồng USD tăng giá mạnh, lợi tức trái phiếu chính phủ bật tăng trở lại sau khi sụt giảm giai đoạn đầu năm, dòng vốn rút ra khỏi các nền kinh tế đang phát triển tại châu Á và Trung Quốc đang là thách thức lớn đối với ổn định thị trường tài chính tiền tệ các nước.

Chính sách tiền tệ của các nước khu vực châu Á - Thái Bình Dương năm 2016 tiếp tục xu hướng nới lỏng. Đi tiên phong là Ngân hàng Trung ương Indonesia với 6 lần giảm lãi suất liên tiếp tính đến tháng 11/2016 với tổng mức giảm 2,25%.

Malaysia lần đầu tiên giảm lãi suất trong vòng 7 năm qua với mức giảm 0,25%. Ấn Độ giảm 2 lần với tổng mức giảm 0,5%, xuống mức thấp nhất kể từ năm 2011.

Tại Philippines, mức lãi suất điều hành đứng ở mức 3% trong suốt năm, giảm từ mức 4% trước đó khi nước này thực hiện điều hành chính sách tiền tệ qua cửa sổ lãi suất (interest rate corridor).

Ông Tô Huy Vũ

Đáng lưu ý là xu hướng nới lỏng tiền tệ được triển khai mạnh tại Malaysia và Indonesia, là những nước có tốc độ giảm giá đồng tiền mạnh nhất trong khu vực trong năm 2015 với dự trữ ngoại hối giảm tương ứng 19% và 12% trong năm.

Đồng nội tệ liên tục lên giá so với đồng USD trong những tháng đầu năm khiến các quốc gia này tìm các biện pháp nhằm ngăn chặn đà tăng giá của đồng nội tệ, nhất là khi đối tác cạnh tranh xuất khẩu chính là Trung Quốc liên tục giảm giá đồng nhân dân tệ (CNY).

Chính sách tiền tệ nới lỏng kích thích đầu tư tư nhân, kết hợp với gia tăng chi tiêu từ chính phủ đã giúp các nước cải thiện tốc độ tăng trường.

Theo dự báo của Ngân hàng Phát triển châu Á (ADB), tăng trưởng kinh tế của Malaysia năm 2016 dự kiến ở mức 4,2%, mặc dù thấp hơn mức tăng trưởng 5% năm 2015 nhưng cao hơn dự báo tăng 4,1% trước đó. Indonesia dự kiến sẽ tăng trưởng cao hơn mức tăng 4,8% trong năm 2015, ở mức 5%.

Trong khi đó, kinh tế Philipinnes ước tính tăng gần 0,9 điểm phần trăm so với mức tăng trưởng 5,9% năm 2015, đứng ở mức 6,8%. Tuy nhiên, chính sách nới lỏng tiền tệ là một trong những nguyên nhân khiến dòng vốn nước ngoài vào các quốc gia này mặc dù có tăng nhưng không lớn, nếu so sánh với Thái Lan trong năm 2016.

Trái ngược với các quốc gia trên, Thái Lan giữ nguyên mức lãi suất ở mức 1,5% trong suốt năm 2016, bất chấp việc đồng bath tăng giá khá mạnh trong những tháng đầu năm và lạm phát cách xa so với mục tiêu.

Mặc dù tăng trưởng ở mức thấp so với các quốc gia trong khu vực, dự kiến chỉ ở mức 3,2% trong năm 2016, Ngân hàng Trung ương Thái Lan không theo đuổi chính sách tiếp tục giảm giá đồng nội tệ như các nước láng giềng.

Chính sách tiền tệ hướng tới mục tiêu ổn định là một trong những nguyên nhân giúp Thái Lan thu hút nguồn vốn lớn từ nước ngoài, đưa dự trữ ngoại hối của nước này lên mức kỷ lục 180 tỷ USD vào tháng 10 từ mức 155 tỷ USD trong tháng 1, ghi nhận mức tăng tới 25 tỷ USD trong 10 tháng năm 2016.

Trung Quốc là trường hợp đặc biệt trong các quốc gia châu Á khi đồng tiền liên tục mất giá so với đồng USD trong hầu hết năm 2016, mặc dù Chính phủ nước này duy trì lãi suất điều hành ở mức 4,5% sau 5 lần điều chỉnh giảm năm 2015.

Niềm tin vào nhà điều hành sụt giảm sau khi thị trường chứng khoán Trung Quốc lao dốc mạnh trong những ngày đầu năm mới, số liệu kinh tế ảm đạm thúc đẩy dòng vốn chảy ra ngoài do lo ngại về khả năng “hạ cánh cứng“ của nền kinh tế lớn thứ 2 thế giới.

Trung Quốc đã phải can thiệp để giảm bớt đà giảm giá đồng nội tệ, thể hiện qua việc dự trữ ngoại hối giảm xuống sát ngưỡng 3.000 tỷ USD vào tháng 10. Tuy nhiên, việc đồng nhân dân tệ liên tục giảm giá cho thấy Ngân hàng Trung ương Trung Quốc vẫn muốn theo đuổi chính sách tỷ giá thấp để nâng cao khả năng cạnh tranh của nền kinh tế.

Đối phó với các cú sốc từ bên ngoài

Việc ông Donald Trump với kế hoạch kích thích kinh tế mạnh mẽ nhằm thúc đẩy sản xuất trong nước đắc cử Tổng thống Mỹ gây ra cú sốc lớn đối với thị trường tài chính - tiền tệ toàn cầu và ngay lập tức gia tăng rủi ro đối với kinh tế nhiều quốc gia, trong đó có các quốc gia tại khu vực châu Á.

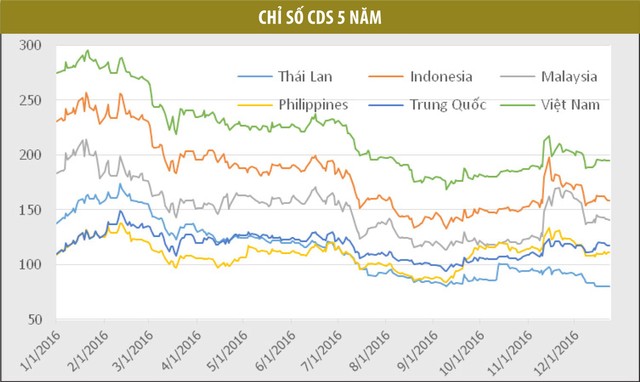

Nhìn vào chỉ số CDS (hoán đổi rủi ro tín dụng), một công cụ phái sinh phản ánh đánh giá của các nhà đầu tư vào các chỉ tiêu nền tảng của quốc gia, có thể thấy, Thái Lan là quốc gia duy nhất có chỉ số CDS duy trì xu hướng giảm liên tục bất chấp những biến động từ bầu cử tổng thống Mỹ. Ngược lại, Indonesia và Malaysia có chỉ số CDS tăng mạnh sau sự kiện này và chưa thể quay về mức trước khủng hoảng, chỉ số CDS của Trung Quốc cũng duy trì xu hướng tăng.

Phản ứng trước biến động tỷ giá từ cú sốc này, trong tháng 11, dự trữ ngoại hối của hầu hết các quốc gia châu Á đều có xu hướng giảm, phản ánh một phần việc điều chỉnh giá trị danh mục do đồng USD tăng giá so với các đồng tiền chủ chốt và lợi tức trái phiếu chính phủ các nước tăng giá, nhưng đồng thời cũng phản ánh mức độ can thiệp trên thị trường ngoại hối.

Sự phân hóa trong chính sách tiền tệ giữa các quốc gia châu Á, giữa một bên theo đuổi chính sách tỷ giá thấp để thúc đẩy xuất khẩu với một bên là định hướng chính sách với mục tiêu giảm sự biến động mạnh của tỷ giá cũng thể hiện rõ nét.

Trong khi dự trữ ngoại hối của Thái Lan giảm xấp xỉ 5 tỷ USD, các quốc gia như Indonesia, Malaysia và Philippines chỉ giảm từ 2 - 3 tỷ USD, phản ánh mức độ can thiệp mạnh hơn của Ngân hàng Trung ương Thái Lan. Bản thân lãnh đạo ngân hàng trung ương quốc gia này cũng khẳng định cam kết bảo đảm giá trị của đồng bath.

Hiệu quả của chính sách tiền tệ của các nước khu vực châu Á trong việc hấp thụ cú sốc từ nền kinh tế toàn cầu cũng được phản ánh qua biến động trên thị trường ngoại hối các nước trong tháng 11. Với Malaysia và Indonesia, việc đồng nội tệ giảm giá nhanh và mạnh đang bộc lộ những mất cân đối vĩ mô, bao gồm nợ tăng nhanh, nguy cơ lạm phát tăng cao và dự trữ ngoại hối suy giảm. Malaysia đang phải đối mặt với đồng nội tệ giảm giá rất mạnh.

Các nhà đầu tư nước ngoài, vốn chiếm tới 40% thị phần thị trường trái phiếu của Malaysia đang rút khỏi thị trường trước viễn cảnh đồng ringgit liên tục giảm sâu. Tính đến 20/12, đồng tiền này đã giảm 3,7% so với thời điểm Fed tăng lãi suất (15/12) và giảm tới 6,8% từ sau cuộc bầu cử tổng thống Mỹ. Khối lượng nợ nước ngoài ngắn hạn ở mức 81,4 tỷ USD đang gia tăng áp lực lên tỷ giá và chính sách tiền tệ của nước này.

Trong khi các nước Đông Nam Á khác đã tận dụng cơ hội lãi suất thấp của Mỹ để cải thiện dự trữ ngoại hối, dự trữ ngoại hối của Malaysia gần như không thay đổi so với mức trước khủng hoảng. Trong tình hình hiện tại, khả năng chống đỡ rủi ro của nước này giảm mạnh khi dự trữ ngoại hối giảm xuống mức 98,3 tỷ USD tháng 11/2016 từ mức kỷ lục 141,4 tỷ USD năm 2013, trong đó mức sụt giảm lớn diễn ra vào năm 2015 khi đồng tiền của nước này giảm giá mạnh.

Hàng loạt các biện pháp nhằm ngăn chặn dòng vốn chảy ra ngoài và tình trạng đầu cơ tiền tệ của Ngân hàng Trung ương Malaysia chưa có hiệu quả trong bối cảnh 40% giao dịch mua bán đồng ringgit được thực hiện bên ngoài Malaysia.

Tại Indonesia, việc đồng nội tệ mất giá mặc dù không đáng báo động như trường hợp của Malaysia nhưng cũng đang gây lo ngại bởi tỷ giá biến động mạnh có thể kéo lạm phát tăng lên.

Tại Trung Quốc, trong khi đồng nhân dân tệ yếu có thể giúp thúc đẩy xuất khẩu, việc đồng nội tệ giảm giá quá mạnh đang thúc đẩy dòng vốn chảy ra ngoài nhanh hơn. Đồng CNY liên tục giảm giá so với USD và đang hướng tới mốc 7 CNY/USD vào đầu năm 2017, trong khi dự trữ ngoại hối sụt giảm kỷ lục trong tháng 10 với mức giảm 90 tỷ USD.

Trong khi đó, với chính sách tiền tệ ổn định từ đầu năm, Thái Lan đến nay có thể tận dụng xu hướng đồng bath yếu để hỗ trợ ngành hàng xuất khẩu và có thể can thiệp thị trường nhằm tránh sự mất giá quá nhanh của đồng nội tệ dựa vào nguồn dự trữ khá dồi dào. Mặc dù đã giảm giá 3% kể từ sau cuộc bầu cử tổng thống Mỹ, đồng bath gần như giữ nguyên giá trị so với đồng USD so với cuối năm 2015.

Thái Lan có dư địa để chuyển hướng một phần sang việc ủng hộ việc đồng nội tệ giảm giá nhằm hỗ trợ xuất khẩu, trong bối cảnh tiêu dùng nội địa và nền kinh tế vẫn cải thiện chậm, lạm phát chưa phải là yếu tố đáng quan ngại.

Kinh nghiệm và bài học cho Việt Nam

Cơ chế điều hành theo tỷ giá trung tâm cho phép tỷ giá biến động theo cả hai chiều lên xuống đã góp phần làm giảm tâm lý găm giữ ngoại tệ trong dân chúng và xu hướng đầu cơ theo chiều hướng duy nhất là giảm giá đồng VND.

Thị trường ngoại hối 10 tháng đầu năm duy trì ổn định, góp phần quan trọng trong ổn định kinh tế vĩ mô, đảm bảo lạm phát dưới mục tiêu của Quốc hội trong khi giúp gia tăng dự trữ ngoại hối lên mức cao kỷ lục, tạo thêm dư địa chính sách để đối phó với các cú sốc từ bên ngoài.

Cơ chế điều hành tỷ giá mới đã được thử thách qua giai đoạn biến động của thị trường ngoại hối những tháng cuối năm và cũng giống như trường hợp của Thái Lan, mức biến động tỷ giá theo chiều hướng giảm tại Việt Nam là không quá lớn, có thể góp phần đưa đồng VND về đúng với giá trị thực, góp phần thúc đẩy xuất khẩu, trong khi không kích hoạt dòng vốn chảy ra khỏi nền kinh tế.

Từ thực tiễn điều hành chính sách tiền tệ tại Việt Nam và những kinh nghiệm từ điều hành chính sách tiền tệ của một số quốc gia khu vực châu Á trong năm 2014, có thể thấy việc thực hiện chính sách tiền tệ hướng tới mục tiêu ổn định thay vì nới lỏng để thúc đẩy tăng trưởng là lựa chọn phù hợp cho Việt Nam nhằm đối phó với những thách thức ngày càng lớn từ môi trường quốc tế trong giai đoạn tới.

Việc tiếp tục duy trì cơ chế điều hành tỷ giá linh hoạt nhưng theo hướng ổn định, với mức mất giá từ 2 - 3% tạo kỳ vọng hợp lý cho thị trường về diễn biến tỷ giá trong tương lai, giảm thiểu tình trạng găm giữ, đầu cơ.

Việc giảm giá mạnh đồng tiền trong trường hợp của Việt Nam là rất rủi ro trong bối cảnh những mất cân đối vĩ mô vẫn ở mức nghiêm trọng, nợ công, nợ nước ngoài ở mức cao và lạm phát có xu hướng gia tăng.

Trên thực tế, theo kinh nghiệm của các nước trong khu vực, phá giá mạnh đồng nội tệ không phải là chiếc chìa khóa vạn năng để giải quyết khó khăn hiện nay ở mọi nước, trong khi có thể kéo theo nhiều hệ lụy khôn lường.

Việc giảm giá mạnh đồng nội tệ, mặc dù sẽ góp phần cải thiện năng lực canh tranh về giá trên thị trường quốc tế, nhưng cũng sẽ tạo ra kỳ vọng về sự mất giá hơn nữa và từ đó kích thích các luồng vốn ra. Điều này có thể khuyếch đại rủi ro phá giá tiền tệ vượt xa so với mức cân bằng, từ đó dẫn tới rủi ro tăng lãi suất trong nước và suy thoái kinh tế.

Tuy nhiên, việc kiểm soát tỷ giá cũng đồng nghĩa với việc chấp nhận thực tế rằng, lãi suất khó có thể giảm thấp hơn và do đó, việc thúc đẩy tăng trưởng kinh tế cần vai trò mạnh mẽ hơn của chính sách tài khóa và việc đẩy nhanh tiến trình tái cơ cấu nền kinh tế thay vì dồn gánh nặng lên chính sách tiền tệ.

Đặc biệt trong bối cảnh rủi ro từ môi trường quốc tế đang tăng lên, chính sách tiền tệ cần đóng vai trò như “một bộ giảm xóc” để tạo môi trường ổn định cho tăng trưởng kinh tế.

Với chính sách tiền tệ theo định hướng ổn định kinh tế vĩ mô, Việt Nam có điều kiện linh hoạt hơn nữa trong chính sách tiền tệ để thúc đẩy tăng trưởng kinh tế nhưng vẫn phải đảm bảo neo giữ kỳ vọng lạm phát trong trung hạn.

Diễn biến trong quá khứ cho thấy, tăng trưởng M2 và tín dụng cần thiết phải được kiểm soát ở mức độ phù hợp sẽ giúp chính sách tiền tệ chuyển hướng kịp thời khi điều kiện kinh tế vĩ mô trở nên bất ổn định hơn.