Mục tiêu nâng xếp hạng Chỉ số tiếp cận tín dụng lên 3 - 5 bậc

Trong những năm gần đây, kinh tế tư nhân liên tục duy trì tốc độ tăng trưởng khá, chiếm tỷ trọng 39 - 40% GDP; thu hút khoảng 85% lực lượng lao động của nền kinh tế, góp phần quan trọng trong huy động các nguồn lực xã hội cho đầu tư phát triển sản xuất - kinh doanh, tăng trưởng kinh tế, chuyển dịch cơ cấu kinh tế, tăng thu ngân sách nhà nước, tạo việc làm, cải thiện đời sống nhân dân, bảo đảm an sinh xã hội1.

Để tạo điều kiện hỗ trợ doanh nghiệp tư nhân tham gia tích cực hơn vào phát triển kinh tế - xã hội, phát huy vai trò là một động lực quan trọng của nền kinh tế, Đảng, Quốc hội và Chính phủ đã có những chỉ đạo quyết liệt trong việc cải thiện môi trường kinh doanh theo hướng thông thoáng và thuận lợi hơn.

ThS. Tạ Quang Đôn

Tại Nghị quyết số 10-NQ/TƯ, Ban Chấp hành Trung ương Đảng khóa XII (Kỳ họp thứ 5) đã đặt ra các nhiệm vụ cụ thể, trong đó có việc cải thiện chính sách nhằm hỗ trợ doanh nghiệp tư nhân tiếp cận các nguồn lực, bao gồm tiếp cận thị trường đất đai, tài nguyên một cách minh bạch, bình đẳng theo cơ chế thị trường; tiếp cận vay vốn ngân hàng, huy động vốn trên thị trường chứng khoán, nhất là phát hành trái phiếu doanh nghiệp và sử dụng các dịch vụ tài chính với chi phí hợp lý; tiếp cận, khai thác các cơ hội trong hội nhập quốc tế, mở rộng thị trường, đẩy mạnh đầu tư và thương mại quốc tế…

Tiếp đó, Nghị quyết số 69/2018/QH14 ngày 12/4/2018 của Quốc hội về kế hoạch phát triển kinh tế - xã hội năm 2019 cũng đặt ra mục tiêu cải thiện môi trường đầu tư, kinh doanh, thúc đẩy tăng trưởng kinh tế. Trên cơ sở nhiệm vụ đề ra tại Nghị quyết 69, ngày 1/1/2019, Chính phủ đã ban hành Nghị quyết số 02/NQ-CP (Nghị quyết số 02) về tiếp tục thực hiện những nhiệm vụ, giải pháp chủ yếu cải thiện môi trường kinh doanh, nâng cao năng lực cạnh tranh quốc gia năm 2019 và định hướng đến năm 2021.

Theo đó, Chính phủ đã ghi nhận kết quả của các bộ, ngành, địa phương trong việc thực hiện các Nghị quyết số 19 hàng năm của Chính phủ về cải thiện môi trường kinh doanh, nâng cao năng lực cạnh tranh quốc gia. Tuy nhiên, trong bối cảnh các quốc gia trên thế giới đều nỗ lực trong việc cải thiện các chính sách nhằm tạo điều kiện thuận lợi để phát triển kinh doanh, thu hút đầu tư quốc tế và phát triển kinh tế - xã hội, để đạt được các mục tiêu trong việc tăng thứ hạng về cải thiện môi trường kinh doanh, các bộ, ngành, địa phương cần phải tiếp tục nỗ lực.

Nghị quyết số 02 đã đề ra 10 mục tiêu cụ thể trong việc cải thiện môi trường kinh doanh theo đánh giá của Ngân hàng Thế giới, trong đó giao Ngân hàng Nhà nước Việt Nam chủ trì, chịu trách nhiệm đối với việc nâng xếp hạng chỉ số tiếp cận tín dụng lên 3 - 5 bậc, năm 2019 tăng ít nhất 1 bậc.

Để thực hiện nhiệm vụ Chính phủ giao trực tiếp cho Ngân hàng Nhà nước, Thống đốc Ngân hàng Nhà nước Việt Nam đã ban hành Chỉ thị số 01/CT-NHNN ngày 8/1/2019 về tổ chức thực hiện các nhiệm vụ, giải pháp trọng tâm của ngành ngân hàng trong năm 2019 và phân công đơn vị đầu mối nghiên cứu để có các đề xuất cụ thể liên quan đến việc cải thiện nhóm chỉ số tiếp cận tín dụng.

Cần nỗ lực để tránh tụt hạng

Tiếp cận tín dụng là một trong mười một yếu tố được coi là quan trọng đối với việc duy trì hoạt động kinh doanh của một doanh nghiệp, bên cạnh thành lập doanh nghiệp, giải quyết giấy phép xây dựng, đăng ký quyền sở hữu tài sản, bảo hộ nhà đầu tư thiểu số, nộp thuế, thương mại xuyên biên giới, thực hiện hợp đồng, phá sản, tiếp cận điện và quy định về thị trường lao động.

Thực tế cho thấy, khả năng tiếp cận tín dụng của một doanh nghiệp phụ thuộc rất nhiều vào sự tồn tại một hệ thống thông tin tín dụng hoạt động hiệu quả và cơ chế về bảo đảm quyền lợi của người đi vay và người cho vay. Do vậy, Báo cáo Môi trường kinh doanh trong suốt nhiều năm qua đã tiến hành đánh giá khả năng tiếp cận tín dụng thông qua chỉ số tiếp cận tín dụng (Getting Credit Index), được cụ thể hóa bằng 2 nhóm chỉ số: chỉ số sức mạnh quyền pháp lý (Strength of legal rights index) và chỉ số chiều sâu thông tin tín dụng (Depth of credit information index)2.

Ngân hàng Thế giới xác định, chỉ số sức mạnh quyền pháp lý dựa trên chấm điểm 12 tiêu chí, trong đó 10 tiêu chí có liên quan đến pháp luật về tài sản bảo đảm và 2 tiêu chí liên quan đến bảo vệ quyền của chủ nợ có bảo đảm trong pháp luật về phá sản.

Đối với mỗi câu trả lời là có (Yes) cho từng tiêu chí, quốc gia được khảo sát được ghi nhận là có quy định pháp lý đối với hoạt động tương ứng, theo đó được tính điểm. Điểm số càng cao cho thấy pháp luật về tài sản bảo đảm và phá sản tại quốc gia đó càng cởi mở, hiện đại và có sự hỗ trợ thuận lợi cho việc tiếp cận nguồn vốn tài chính của cá nhân và các doanh nghiệp vừa và nhỏ.

Trong khi đó, chỉ số chiều sâu thông tin tín dụng đánh giá các quy định về phạm vi thông tin tín dụng, khả năng tiếp cận thông tin tín dụng thông qua tổ chức cung cấp thông tin tín dụng công hoặc tư nhân.

Chỉ số chiều sâu thông tin tín dụng được chấm điểm từ 0 - 8, điểm càng cao càng cho thấy sự sẵn có về thông tin tín dụng từ công ty cung cấp thông tin tín dụng công và tư nhân nhằm hỗ trợ quyết định cho vay. Nếu công ty cung cấp thông tin tín dụng công và tư nhân không có hoạt động hoặc có hoạt động nhưng thu thập thông tin của ít hơn 5% dân số trưởng thành thì điểm số chiều sâu thông tin tín dụng của quốc gia đó là 0 điểm.

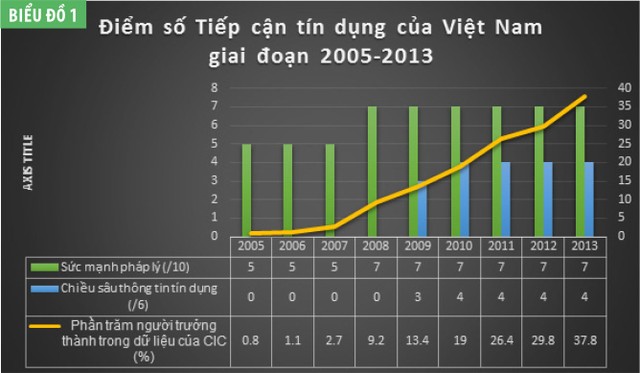

Ngân hàng Thế giới bắt đầu chấm điểm chỉ số tiếp cận tín dụng cho Việt Nam từ năm 2005. Trong suốt 3 năm đầu tiên (từ 2005 đến 2007), điểm số tiếp cận tín dụng của Việt Nam gần như không có sự thay đổi. Khoảng cách điểm số tiếp cận tín dụng của Việt Nam so với điểm số tuyệt đối trong suốt thời gian này là 31,25, trong đó, theo phương pháp cũ, Việt Nam đạt 5/10 điểm đối với chỉ số về sức mạnh quyền pháp lý và 0/6 điểm đối với chỉ số về chiều sâu thông tin tín dụng. Sự khác biệt duy nhất trong giai đoạn này là sự gia tăng về phần trăm số người trưởng thành trong dữ liệu thu thập của công ty thông tin tín dụng quốc gia (từ 0,8% lên 2,7%).

Trong giai đoạn tiếp theo, từ 2008 đến 2010, điểm số tiếp cận tín dụng của Việt Nam đã có sự gia tăng đáng kể, tăng 50% so với điểm số được ghi nhận trong giai đoạn trước đó. Trong đó, Việt Nam đã tăng 2 điểm về chỉ số sức mạnh quyền pháp lý và tăng trung bình khoảng 3,5 điểm về chỉ số chiều sâu thông tin tín dụng. Kết thúc giai đoạn này, phần trăm số người trưởng thành trong dữ liệu thu thập của công ty thông tin tín dụng quốc gia đã tăng lên 19%.

Giai đoạn từ 2011 đến 2013 ghi nhận sự tương đối ổn định về điểm số tiếp cận tín dụng và điểm số của các chỉ số thành phần. Trong suốt 3 năm, điểm số của các chỉ số về sức mạnh quyền pháp lý và chiều sâu thông tin tín dụng lần lượt ở 7/10 và 4/6 điểm.

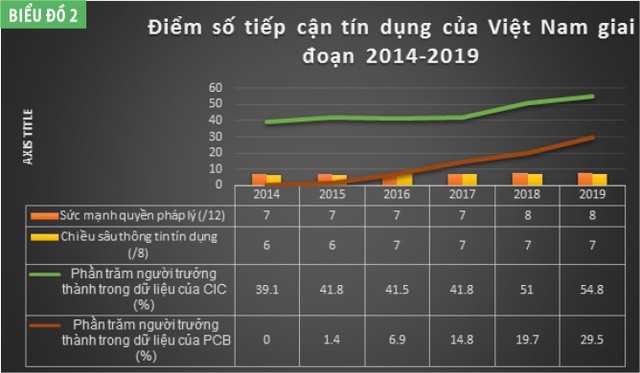

Tuy nhiên, năm 2014 đánh dấu sự thay đổi về phương pháp đánh giá điểm số tiếp cận tín dụng, cụ thể là các tiêu chí thành phần của các điểm số nói trên đều có sự gia tăng. Đối với điểm số về quyền pháp lý, Ngân hàng Thế giới bổ sung 2 chỉ tiêu, nâng tổng số chỉ tiêu lên 12; tương tự, tổng số chỉ tiêu cấu phần chiều sâu thông tin tín dụng cũng được tăng lên thành 8 chỉ tiêu. Theo phương pháp đánh giá mới, năm 2014, Việt Nam đạt 7/12 điểm đối với quyền pháp lý và 6/8 điểm đối với chiều sâu thông tin tín dụng.

Từ 2015 đến 2017, Việt Nam không có sự cải thiện về khuôn khổ pháp lý tác động đến điểm số về sức mạnh quyền pháp lý, tuy nhiên, đối với điểm số về chiều sâu thông tin tín dụng, Việt Nam đã gần đạt điểm tuyệt đối, 7/8 điểm.

Tại Báo cáo Môi trường kinh doanh 2018, liên quan đến chỉ số tiếp cận tín dụng, Việt Nam đã tăng 3 bậc (từ vị trí 32 lên 29), điểm số DTF (thể hiện điểm số so với quốc gia có điểm số tuyệt đối) đạt 75/100 (so với điểm số DTF của 2017 là 70/100). Có được sự thay đổi tích cực về mặt điểm số như vậy là do tại Báo cáo Môi trường kinh doanh 2018, điểm số về sức mạnh quyền pháp lý của Việt Nam đã được tăng thêm 1 điểm, đạt 8/12 điểm.

Tuy nhiên, Báo cáo môi trường kinh doanh 2019 của Ngân hàng Thế giới không có sự thay đổi so với điểm số được ghi nhận tại báo cáo Môi trường kinh doanh 2018 nhưng thứ bậc của chỉ số tiếp cận tín dụng bị tụt 3 bậc (xếp thứ 32/190).

Điều này cho thấy, thứ bậc xếp hạng không chỉ phụ thuộc vào mức độ cải thiện cơ chế, chính sách của một quốc gia mà còn phụ thuộc vào yếu tố khách quan như tốc độ cải thiện về mặt chính sách của các quốc gia khác. Một quốc gia không có sự cải thiện giữa các năm không đồng nghĩa với việc thứ hạng của quốc gia đó được giữ nguyên, mà tùy vào sự cải thiện của các quốc gia khác. Nếu các đất nước còn lại có sự cải thiện vượt trội thì thứ hạng của quốc gia không có sự cải thiện có thể bị tụt hạng.

Đề xuất cải thiện điểm số tiếp cận tín dụng của Việt Nam

Trong những năm qua, thực hiện các chỉ đạo của Chính phủ, Ngân hàng Nhà nước đã rất tích cực trong việc cải thiện các chính sách thuộc thầm quyền quản lý của Ngân hàng Nhà nước, cụ thể là các chính sách có liên quan đến thu thập và cung cấp thông tin của Trung tâm Thông tin tín dụng quốc gia và khuôn khổ pháp lý đối với hoạt động của công ty thông tin tín dụng tư nhân (tại Nghị định số 10/2010/NĐ-CP ngày 12/2/2010 của Chính phủ về hoạt động thông tin tín dụng, Nghị định số 57/2016/NĐ-CP ngày 1/7/2016 của Chính phủ sửa đổi, bổ sung Điều 7 Nghị định số 10/2010/NĐ-CP; Thông tư số 16/2010/TT-NHNN ngày 25/6/2010 của Thống đốc Ngân hàng Nhà nước hướng dẫn thi hành Nghị định số 10/2010/NĐ-CP ngày 12/02/2010 của Chính phủ về hoạt động thông tin tín dụng (và các thông tư sửa đổi, bổ sung Thông tư 16/2010/TT-NHNN); Thông tư số 03/2013/TT-NHNN ngày 28/1/2013 của Thống đốc Ngân hàng Nhà nước quy định về hoạt động thông tin tín dụng của Ngân hàng Nhà nước; Thông tư số 27/2017/TT-NHNN ngày 31/12/2017 của Thống đốc Ngân hàng Nhà nước sửa đổi, bổ sung một số điều của Thông tư số 03/2013/TT-NHNN;…).

Các chính sách trên đều đã được Ngân hàng Thế giới ghi nhận và đánh giá tích cực tại các Báo cáo Môi trường kinh doanh 2009, 2011, 2014, 2015, 2016.

Theo kết quả đánh giá tại Báo cáo Môi trường kinh doanh 2019, liên quan đến chỉ số tiếp cận tín dụng, nhóm chỉ số sức mạnh quyền pháp lý của Việt Nam đạt 8/12 điểm, trong đó, Ngân hàng Thế giới chưa ghi nhận sự cải thiện của hệ thống pháp luật Việt Nam (theo đó Việt Nam chưa có điểm) đối với 4 nội dung.

Thứ nhất, Việt Nam chưa có quy định cho thấy cơ quan đăng ký tài sản bảo đảm là cơ quan hoạt động theo nguyên tắc đăng ký. Theo đó, cơ quan đăng ký chỉ công bố sự tồn tại của biện pháp bảo đảm (không phải là các tài liệu về giao dịch cơ sở) và không thực hiện đánh giá pháp lý về giao dịch. Cơ quan đăng ký cũng công bố các biện pháp có chức năng tương đương biện pháp bảo đảm.

Hệ thống đăng ký tài sản bảo đảm dựa trên một thông báo đơn giản là hệ thống chỉ bao gồm các thông tin cơ bản của giao dịch bảo đảm như danh tính của các bên, mô tả tài sản bảo đảm, giá trị tối đa mà nghĩa vụ được bảo đảm bằng tài sản bảo đảm và người đăng ký không bị yêu cầu phải cung cấp các hồ sơ giao dịch cơ sở hoặc các giấy tờ chứng minh sự tồn tại của tài sản bảo đảm.

Hệ thống này đem lại nhiều lợi ích như giúp đơn giản hóa quy trình đăng ký và tối giản hóa các thủ tục hành chính của hệ thống đăng ký; người yêu cầu đăng ký được giải phóng khỏi các chi phí và sự trì hoãn do phải cung cấp các bằng chứng về hồ sơ bảo đảm gốc; cơ quan đăng ký được giải phóng khỏi yêu cầu cung cấp các tiện ích để lưu giữ hồ sơ và nhân sự để nghiên cứu hồ sơ, việc này thường dẫn tới các rủi ro và gắn với trách nhiệm của cơ quan đăng ký; do hệ thống đăng ký dựa trên thông tin nên việc lưu giữ các dữ liệu điện tử sẽ dễ dàng hơn so với các tập hồ sơ giấy; hệ thống đăng ký dựa trên thông báo đã đủ về mặt pháp lý nhằm ghi nhận việc đăng ký tài sản bảo đảm.

Như vậy, hệ thống đăng ký này giúp giải quyết các vấn đề về tính hiệu quả, chi phí mà hệ thống đăng ký tài sản bảo đảm không tập trung mang lại.

Để cải thiện cấu phần này, chúng tôi cho rằng, Việt Nam cần sửa đổi pháp luật về đăng ký giao dịch bảo đảm theo hướng giảm bớt giấy tờ, quy trình, thủ tục trong đăng ký giao dịch bảo đảm để việc đăng ký giao dịch bảo đảm phát huy được ý nghĩa trong việc bảo vệ quyền lợi của chủ nợ có bảo đảm.

Thứ hai, Việt Nam chưa có các quy định cho thấy cơ quan đăng ký tài sản bảo đảm có những cách thức hiện đại như cho phép chủ nợ có bảo đảm hoặc đại diện của họ được đăng ký, tra cứu, sửa đổi hoặc hủy quyền bảo đảm trực tuyến.

Hiện nay, pháp luật Việt Nam đã thừa nhận các bên có thể đăng ký, tra cứu, sửa đổi, bổ sung hoặc hủy quyền bảo đảm, cũng như yêu cầu tra cứu thông tin về giao dịch bảo đảm theo cách thức trực tuyến. Tuy nhiên đến nay, Ngân hàng Thế giới vẫn chưa ghi nhận cải thiện về mặt chính sách này của Việt Nam. Do vậy, đây được xem là cấu phần dễ thay đổi điểm trong thời gian tới.

Để đạt mục tiêu đề ra tại Nghị quyết số 02 cho năm 2019, chúng tôi cho rằng, trong thời gian tới, các cơ quan đầu mối của Việt Nam cần lưu ý để có kiến nghị kịp thời đối với dự thảo Báo cáo Môi trường kinh doanh của Ngân hàng Thế giới.

Thứ ba, Việt Nam chưa có các quy định cho phép chủ nợ có bảo đảm được ưu tiên thanh toán (trước thanh toán nghĩa vụ thuế và trả lương cho người lao động) khi con nợ không có khả năng thanh toán nhưng chưa mở thủ tục phá sản.

Pháp luật Việt Nam chưa có quy định về việc ưu tiên thanh toán trong trường hợp có sự tranh chấp giữa chủ nợ có bảo đảm và bên nhận chuyển nhượng tài sản bảo đảm (ngay tình hoặc không ngay tình); thừa nhận nguyên tắc “biện pháp bảo đảm được đăng ký theo thỏa thuận hoặc theo quy định của pháp luật” nhưng lại ghi nhận việc đăng ký biện pháp bảo đảm là hành vi pháp lý làm phát sinh hiệu lực đối kháng của biện pháp bảo đảm với người thứ ba – làm căn cứ xác lập thứ tự ưu tiên thanh toán. Như vậy, để bảo đảm thứ tự ưu tiên thanh toán của mình, chủ nợ có bảo đảm cần tiến hành đăng ký biện pháp bảo đảm ngay cả khi pháp luật không quy định.

Để cải thiện cấu phần này, pháp luật về giao dịch bảo đảm cần được nghiên cứu để sửa đổi theo hướng ưu tiên giữa chủ nợ có bảo đảm so với những người có liên quan đến tài sản bảo đảm (người nhận chuyển nhượng tài sản bảo đảm và người sử dụng tài sản bảo đảm thông qua các hợp đồng cho thuê tài sản bảo đảm…).

Việc xác lập quyền ưu tiên cần dựa trên sự chấp thuận/không chấp thuận của chủ nợ có bảo đảm đối với việc chuyển nhượng/cho thuê tài sản bảo đảm. Trường hợp tài sản bảo đảm bị chuyển nhượng hoặc cho thuê mà không có sự chấp thuận bằng văn bản của chủ nợ có bảo đảm thì quyền truy đòi tài sản bảo đảm của chủ nợ có bảo đảm cần được xác lập để bảo vệ quyền lợi tối đa của của chủ nợ có bảo đảm ngay cả khi giao dịch bảo đảm không được đăng ký.

Thứ tư, Việt Nam chưa có các quy định về việc chủ nợ có bảo đảm đương nhiên phải tạm dừng yêu cầu thực hiện thanh toán khi con nợ được đặt vào thủ tục tái cấu trúc có sự giám sát của tòa án. Mặt khác, luật cũng phải bảo vệ quyền của chủ nợ có bảo đảm bằng việc quy định quyền cung cấp chứng cứ rõ ràng để thoát khỏi việc tạm dừng đó (ví dụ: trường hợp động sản đang gặp nguy cơ hư hỏng) hoặc quy định một khoảng thời gian giới hạn của việc tạm dừng đó.

Trong giai đoạn tái cơ cấu doanh nghiệp, giai đoạn tạm hoãn các hành động yêu cầu thanh toán nên kéo dài trong một khoảng thời gian hợp lý. Điều này là cần thiết nhằm đảm bảo việc tái cơ cấu của doanh nghiệp được tiếp tục thực hiện trong khi tài sản bảo đảm vẫn tiếp tục có trong danh mục các tài sản của con nợ cho đến khi có thể xác định rằng tài sản đó có cần thiết đối với quá trình tái cơ cấu của doanh nghiệp hay không.

Chúng tôi cho rằng, pháp luật về phá sản cần có các quy định để bảo vệ quyền của chủ nợ có bảo đảm khi giá trị của tài sản bảo đảm chịu ảnh hưởng của giai đoạn tạm hoãn các hành động. Một trong những cách thức để bảo vệ quyền chủ nợ đó là được giải phóng khỏi giai đoạn tạm hoãn các hành động và được thực hiện quyền đối với tài sản bảo đảm. Pháp luật cần quy định rằng, đối với tài sản không thật cần thiết đối với việc thực hiện tái cơ cấu doanh nghiệp hoặc không cần thiết cho việc bán thanh lý doanh nghiệp và giá trị của tài sản sẽ bị hao hụt khi các quy trình phá sản được khởi động, chủ nợ có bảo đảm sẽ được “giải phóng” khỏi “giai đoạn tạm hoãn các hành động” và được phép thực hiện quyền của mình đối với tài sản bảo đảm đó.

Về nhóm chỉ số chiều sâu thông tin tín dụng, tính đến Báo cáo Môi trường kinh doanh 2019, Việt Nam đã đạt 7/8 tiêu chí, trong đó có duy nhất một tiêu chí liên quan đến nguồn cung cấp thông tin tín dụng được Ngân hàng Thế giới đánh giá là chưa đầy đủ nên không được điểm. Theo đó, tiêu chí này được cụ thể hóa như sau: “Bên cạnh các thông tin thu thập từ tổ chức tài chính, các thông tin từ các nhà bán lẻ và công ty cung cấp dịch vụ công ích cũng được thu thập” nhằm mục đích xây dựng cơ sở dữ liệu về thông tin tín dụng của khách hàng.

Một báo cáo tín dụng không phản ánh đầy đủ về khả năng trả nợ cũng như thói quen thanh toán các hóa đơn của khách hàng cũng có thể dẫn đến việc đánh giá nhầm lẫn về tiềm năng của một khách hàng. Theo quy định của Bộ luật Dân sự và Luật Bảo vệ quyền lợi người tiêu dùng, nhà cung cấp dịch vụ có nghĩa vụ phải bảo mật các thông tin mà nhà cung cấp dịch vụ có được trong quá trình cung cấp hàng hóa, dịch vụ, trong đó có các thông tin cần thiết cho việc xây dựng lịch sử tín dụng của khách hàng như lịch sử thanh toán các hóa đơn (điện, nước, truyền hình cáp,…).

Để cải thiện cấu phần này, Bộ luật Dân sự và Luật Bảo vệ quyền lợi người tiêu dùng cần thừa nhận nguyên tắc cho phép tổ chức cung ứng dịch vụ bán lẻ được cung cấp thông tin có liên quan tới khách hàng cho tổ chức cung ứng dịch vụ thông tin tín dụng nhằm xây dựng lịch sử thông tin tín dụng của khách hàng.