Citigroup Inc và Morgan Stanley là 2 trong số nhiều tổ chức kinh tế đưa ra dự báo, nửa đầu năm 2020, sẽ có nhiều thương vụ IPO lớn tại châu Á - Thái Bình Dương, khi mối lo ngại về chiến tranh thương mại Mỹ - Trung, cũng như các vấn đề địa chính trị khác phần nào được xoa dịu.

Trước đó, ngay cả khi xung đột thương mại Mỹ - Trung căng thẳng, tình hình bất ổn tại Hồng Kông tạo áp lực lên thị trường tài chính châu Á, vẫn có không ít doanh nghiệp tận dụng đà tăng tại thị trường chứng khoán và tiến hành IPO thành công.

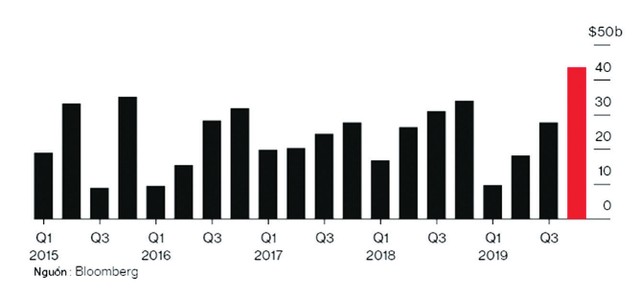

Trong quý IV/2019, các thương vụ IPO tại châu Á - Thái Bình Dương đã thu về 43,6 tỷ USD, tăng mạnh so với quý trước đó một phần nhờ việc Alibaba Group Holdings bán ra lượng cổ phần trị giá 13 tỷ USD tại Hồng Kông.

Giá trị IPO quý IV/2019 lên mức cao nhất thập kỷ.

“Các nhà phát hành dường như đã đặt các yếu tố bất ổn địa chính trị sang một bên. Ðây cũng là lý do khu vực châu Á - Thái Bình Dương nhiều khả năng sẽ bắt đầu năm 2020 với nhiều thương vụ bán cổ phần lớn. Chúng tôi dự báo một số giao dịch giá trị cao sẽ diễn ra tại Thái Lan, Hàn Quốc, Indonesia và Ấn Ðộ trong nửa đầu năm 2020 và các thương vụ sẽ diễn ra tại nhiều lĩnh vực khác nhau”, Udhay Furtado, người đứng đầu thị trường chứng khoán châu Á tại Citigroup Hồng Kông cho biết.

Một số hoạt động niêm yết dự kiến sẽ diễn ra tại châu Á trong năm tới bao gồm Lion Air, hãng hàng không tư nhân lớn nhất Indonesia; U Mobile, nhà cung cấp dịch vụ di động Malaysia; Tavan Tolgoi, doanh nghiệp khai thác mỏ nhà nước tại Mongolia và Tigermed, nhà cung cấp dịch vụ nghiên cứu y tế Trung Quốc.

Nhận định về diễn biến thị trường, Johnson Chui, người đứng đầu thị trường vốn khu vực châu Á - Thái Bình Dương tại Credit Suisse Group AG cho biết, để hạn chế việc các thương vụ phát hành chịu tác động tiêu cực của biến động thị trường, một số công ty chọn lựa thực hiện thêm các buổi roadshow trong những tháng gần đây và sau khi bán cổ phiếu lần đầu sẽ nhanh chóng đưa cổ phiếu lên sàn giao dịch.

Ðơn cử, Ahneuser-Busch InBev NV đã niêm yết tại Hồng Kông chỉ 2 tuần sau khi thực hiện các hoạt động marketing tới nhà đầu tư.

Alibaba nộp đơn xin IPO lần hai tại Hồng Kông vào ngày 13/11 và bắt đầu giao dịch ngày 26/11.

Sở dĩ hoạt động IPO tại châu Á - Thái Bình Dương được nhận định sẽ diễn ra mạnh nhất trong nửa đầu năm 2020 bởi các nhà phát hành muốn tránh thời điểm nhiều biến động nửa cuối năm, khi cuộc bầu cử Tổng thống Mỹ được tổ chức vào tháng 11/2020.

Bên cạnh đó, các cuộc đàm phán giữa Anh và Liên minh châu Âu (EU) dần hạ nhiệt, khiến Brexit tiếp tục là “bóng mây u ám” trong dài hạn.

Một trong những yếu tố sẽ tác động mạnh tới triển vọng hoạt động IPO tại châu Á - Thái Bình Dương là diễn biến tại Hồng Kông, khi các cuộc biểu tình kéo dài trong 6 tháng qua đã đè nặng lên tâm lý nhà đầu tư.

Thực tế, sàn giao dịch chứng khoán Hồng Kông hiện vẫn đang nắm giữ ngôi đầu trong danh sách tiến hành IPO toàn cầu, với các thương vụ trị giá 39 tỷ USD trong năm nay. Tuy nhiên, theo ước tính của Ernst&Young LLP, con số này sẽ giảm xuống còn khoảng 28 tỷ USD trong năm tới.

Xét theo lĩnh vực, những điểm sáng có thể kể tới bao gồm chăm sóc sức khỏe và ngành công nghiệp tiêu dùng, với trọng tâm tại Ðông Nam Á.

Một trong những thương vụ thu hút sự chú ý là Gojek, công ty dịch vụ chia sẻ xe và thanh toán điện tử của Indonesia. Ðồng CEO Gojek Andre Soelistyo vừa chia sẻ, doanh nghiệp này đang chuẩn bị cho hoạt động IPO, dù chưa xác định thời gian cụ thể.

“Thị trường tiêu dùng và dịch vụ y tế sẽ tiếp tục là động lực quan trọng cho hoạt động IPO tại châu Á trong năm tới, với đà phát triển tới từ nhu cầu chi tiêu của tầng lớp trung lưu tại Trung Quốc và Ðông Nam Á”, Magnus Anderson, người đứng đầu thị trường vốn châu Á - Thái Bình Dương tại Morgan Stanley Hồng Kông nhận định.