Tính chung toàn bộ doanh nghiệp, tổng khối nợ lên tới 15.500 tỷ USD, tương đương 74% GDP. Trong đó, khối nợ của các doanh nghiệp nhỏ và vừa, hộ kinh doanh và các hình thức kinh doanh khác (không được niêm yết trên thị trường chứng khoán) là 5.500 tỷ USD.

Với số liệu này, không bất ngờ khi Viện Nghiên cứu tài chính quốc tế (IIF) cho rằng: “Đèn cảnh báo đã được bật lên đối với khối nợ của doanh nghiệp Mỹ". Đáng chú ý, tình hình nợ gia tăng được thúc đẩy bởi hoạt động cho vay của các nhà băng, do đó tạo thêm mối lo về tính chất dễ tổn thương của khu vực này.

Theo phân tích của IIF, dù chi phí lãi vay đi xuống sẽ tạo bệ đỡ cho hoạt động của các doanh nghiệp Mỹ, với khả năng huy động tài chính tốt hơn, nhưng yếu tố này thực tế không có nhiều hiệu quả trong việc cải thiện tâm lý đầu tư của doanh nghiệp (hoặc thúc đẩy tiêu dùng doanh nghiệp), trong khi tạo thêm mối lo về chất lượng tăng trưởng và lợi nhuận.

Chẳng hạn, Chỉ số Sức khỏe kinh doanh Mỹ (US Business Health Index) duy trì đà đi xuống, trong bối cảnh nguy cơ suy thoái kinh tế gia tăng. Bên cạnh đó, diễn biến này thể hiện khối nợ của doanh nghiệp gia tăng trong ngắn hạn và ROA (tỷ suất lợi nhuận trên tài sản) suy giảm.

Trong trường hợp các số liệu kinh tế vĩ mô và khảo sát kinh doanh chưa đủ sức nặng để chỉ ra các vấn đề sức khỏe của nền kinh tế nói chung và khối doanh nghiệp nói riêng, các số liệu khác tiếp tục được đưa ra để minh chứng. Nhiều hãng xếp hạng đánh giá, rủi ro từ khối nợ của khu vực doanh nghiệp gia tăng sẽ làm tăng khả năng vỡ nợ và phá sản.

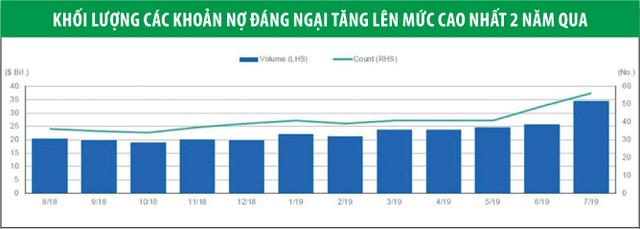

Theo báo cáo thường kỳ của Fitch Rating công bố cuối tuần trước, các khoản nợ đáng lo lắng hàng đầu đã tăng lên mức 34,7 tỷ USD từ mức 25,7 tỷ USD trong tháng 7, so với mức 25,7 tỷ USD trong tháng 6, tức tăng tới 35% chỉ sau một tháng. Số lượng các khoản nợ đáng lo ngại đang ở mức lớn nhất trong 2 năm qua, tăng 7% so với cùng kỳ năm trước.

Báo cáo tháng 7/2019 của Fitch cũng chỉ ra rằng, trong 3 tháng qua, số lượng các khoản nợ đáng ngại được thêm vào danh sách gia tăng nhiều hơn so với lượng nợ được bỏ ra.

Trong đó, 18% các khoản nợ đáng ngại tới từ lĩnh vực bán lẻ, vốn đang vật lộn với sự thay đổi hành vi tiêu dùng của khách hàng và xu hướng tăng trưởng thương mại điện tử. Với diễn biến này, giá trị các vụ vỡ nợ có thể đạt khoảng 33 tỷ USD tính tới cuối năm 2020, so với mức trung bình 22 tỷ USD trong 5 năm qua.

Giới đầu tư cũng như các nhà quản lý lĩnh vực tài chính - ngân hàng được khuyến nghị cần có sự theo dõi sát sao hoạt động phá sản của doanh nghiệp. Theo Debtwire, tòa án Mỹ đã có một tháng 5 bận rộn với khoảng 35 vụ phá sản, nhiều hơn khoảng thời gian từ đầu năm tới đó cộng lại. Đa phần các vụ phá sản thuộc về lĩnh vực dịch vụ tài chính và năng lượng (dầu mỏ, gas).

Trong bối cảnh các thành viên thị trường tiếp tục “dựa dẫm” vào hành động hạ lãi suất của Cục Dự trữ Liên bang Mỹ (Fed), nhiều dự báo cho thấy, khối nợ của doanh nghiệp Mỹ sẽ tiếp tục gia tăng, cùng với đó là các khoản nợ xấu. Khi môi trường lãi suất thấp không còn, không có gì ngạc nhiên khi chỗ dựa của doanh nghiệp tiêu tan và bộc lộ các rủi ro từ khối nợ khổng lồ.