Rủi ro trong lĩnh vực bất động sản tại Hàn Quốc đã bộc lộ những vết nứt trong và ngoài nước sau khi lãi suất tăng, khiến các công ty tài chính bao gồm T. Rowe Price Group và Nomura Holdings bày tỏ lo ngại về căng thẳng đối với các khoản cho vay ngầm đối với lĩnh vực này.

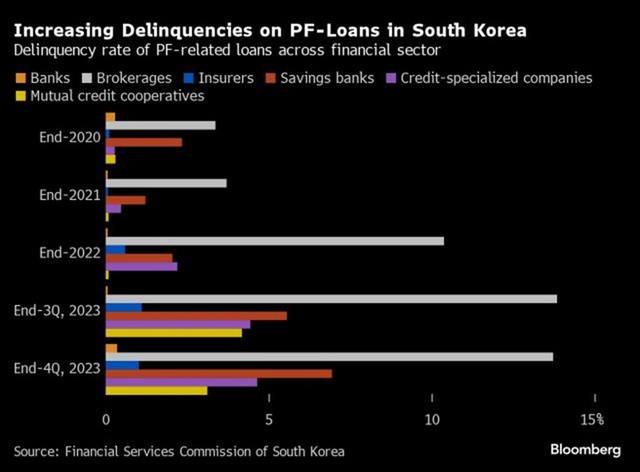

Tỷ lệ nợ quá hạn tại một nhóm các công ty cho vay chủ chốt của Hàn Quốc đã tăng gần gấp đôi lên 6,55% vào năm ngoái, trong khi các nhà kinh tế tại Citigroup ước tính khoản nợ tài trợ dự án lên tới 111.000 tỷ won (80 tỷ USD) đang có vấn đề.

Dữ liệu từ Viện Thị trường Vốn Hàn Quốc (KCMI) cho thấy, nguồn tài trợ từ ngân hàng ngầm của Hàn Quốc cho lĩnh vực bất động sản đã tăng lên mức kỷ lục 926.000 tỷ won vào năm ngoái, gấp 4 lần so với một thập kỷ trước.

Các nhà hoạch định chính sách đã ngăn chặn rủi ro lây lan bằng cách mở rộng hoạt động bảo lãnh cho vay nhất định, nhưng thông báo tái cơ cấu gây sốc vào cuối năm ngoái của công ty xây dựng Taeyoung Engineering & Construction Co. đã nhấn mạnh nguy cơ rủi ro lây lan.

Chủ nợ lớn nhất của Taeyoung cho biết vào tuần trước rằng, Taeyoung sẽ cần một khoản hoán đổi nợ thành vốn chủ sở hữu trị giá khoảng 1.000 tỷ won để xóa bỏ những khoản làm tổn hại nguồn vốn.

Việc tái cơ cấu như vậy có thể làm trầm trọng thêm căng thẳng giữa các ngân hàng ngầm - như thường gọi những tổ chức phi ngân hàng. Theo dữ liệu từ Ủy ban Ổn định Tài chính (FSB), lĩnh vực này có các hoạt động có thể gây ra rủi ro ổn định ở quy mô lớn tại các nền kinh tế tiên tiến khác và chỉ đứng sau Mỹ về quy mô tương đối.

Quentin Fitzsimmons, nhà quản lý danh mục đầu tư có thu nhập cố định toàn cầu tại T. Rowe Price Group cho biết: “Những gì đang xảy ra ở Hàn Quốc có lẽ là một mô hình thu nhỏ của những gì có thể xảy ra ở nơi khác”.

Hoạt động cho vay trong lĩnh vực ngân hàng ngầm đã tăng trưởng nhanh chóng sau cuộc khủng hoảng tài chính năm 2008 khi các ngân hàng rút lui khỏi các khoản cho vay rủi ro, khiến các doanh nghiệp nhỏ hơn và ít lợi nhuận hơn phải tìm kiếm các nguồn tài trợ thay thế.

Những thách thức trong việc tái cấp vốn cho các khoản vay như vậy đã tăng lên sau khi Ngân hàng Trung ương Hàn Quốc (BOK) trở thành một trong những ngân hàng trung ương lớn đầu tiên tăng lãi suất vào năm 2021.

Tất nhiên, Hàn Quốc hiện không phải là nền kinh tế duy nhất phải đối mặt với những hậu quả không lường trước được của chi phí tài chính cao hơn. Tỷ lệ vỡ nợ đối với các khoản vay có đòn bẩy của Mỹ đã lên tới 6% trong quý I/2024 và chênh lệch lợi suất của các trái phiếu rủi ro nhất ở châu Âu gần đây đã tăng lên mức cao nhất kể từ đầu đại dịch Covid.

Nhưng tại Hàn Quốc, mức độ lo ngại có thể được nhìn thấy ở tốc độ phản ứng chính sách nhanh chóng. Một quan chức của Cơ quan Giám sát Tài chính (FSC) của Hàn Quốc cho biết hồi đầu tháng 4 rằng, cơ quan này có thể tiến hành kiểm tra tại chỗ các ngân hàng sau khi đánh giá các khoản nợ quá hạn trong quý I.

Jeong Woo Park, chuyên gia kinh tế tại Nomura Holdings cho biết: “Chính phủ sẽ đẩy nhanh quá trình tái cơ cấu trong lĩnh vực bất động sản… Việc giải quyết nợ của Taeyoung chưa phải là dấu chấm hết nhưng có thể là sự khởi đầu của căng thẳng nợ tài trợ dự án”.

|

Tỷ lệ nợ quá hạn trong cho vay tài trợ dự án ở Hàn Quốc đang gia tăng |

Tuy nhiên, rủi ro tín dụng tổng thể vẫn chưa gây ra thiệt hại kinh tế rộng hơn, trái ngược với Trung Quốc. Sự sụt giảm bất động sản chưa từng có ở nước này đã dẫn tới hơn 130 tỷ USD vỡ nợ trái phiếu và giảm phát kéo dài, và tổ chức cho vay Zhongzhi Enterprise Group Co. đã nộp đơn xin phá sản trong năm nay.

Nhưng điều tồi tệ nhất từ tình trạng bất ổn tài sản của Hàn Quốc có thể vẫn chưa xảy ra. Nhà kinh tế Jin-Wook Kim của Citigroup đã nhắc lại quan điểm rằng, việc tái cơ cấu nợ tài trợ dự án sẽ làm chậm tốc độ tăng trưởng kinh tế trong nửa cuối năm xuống 0,2% trong kịch bản cơ sở.

Các khoản vay tài trợ dự án - một loại nợ ngắn hạn - đã trở nên phổ biến với các nhà phát triển bất động sản sau cuộc khủng hoảng tài chính châu Á năm 1997 khi Hàn Quốc kêu gọi Quỹ Tiền tệ Quốc tế (IMF) cứu trợ.

Việc sử dụng nguồn tài trợ như vậy đã đạt được động lực trong những năm lãi suất thấp và giúp giá trị tài sản tăng cao. Các công ty chứng khoán đã tham gia vào hoạt động này bằng cách chứng khoán hóa các khoản vay đó và bán chúng cho các nhà đầu tư trên thị trường tiền tệ.

Tuy nhiên, chúng đã trở thành chủ đề chung xuyên suốt những nỗi sợ hãi gần đây.

Dấu hiệu rắc rối đầu tiên trên thị trường tín dụng Hàn Quốc xuất hiện khoảng 19 tháng trước, khi nhà phát triển công viên giải trí Legoland không thanh toán được các khoản vay tài trợ dự án, gây ra sự gia tăng lớn nhất về lợi suất nợ ngắn hạn tại địa phương. Sau đó, vào tháng 7/2023, lo ngại về việc đặt cược bất động sản không đúng lúc đã buộc một chi nhánh của một tổ chức cho vay phi ngân hàng, một trong những hiệp hội tín dụng lớn nhất Hàn Quốc, phải đóng cửa.

Chính quyền Hàn Quốc cho đến nay đã hạn chế được thiệt hại lan rộng. Sau Taeyoung, các nhà chức trách đã cam kết sẽ mở rộng gói ổn định trị giá 66 tỷ USD nếu cần thiết để hạn chế tác động lan tỏa.

Krishna Srinivasan, Giám đốc Vụ châu Á và Thái Bình Dương của Quỹ Tiền tệ Quốc tế (IMF) cho biết: “Họ đang quản lý rủi ro nhưng nó phải được theo dõi chặt chẽ… Một số tổ chức nhỏ hơn có thể gặp rủi ro”.

Trong khi đó, các nhà hoạch định chính sách không thể xử lý được việc giá bất động sản giảm mạnh mà không làm trầm trọng thêm các khoản nợ xấu và gây tổn hại cho nền kinh tế, như đã xảy ra ở Nhật Bản vào những năm 1990.

Các tổ chức cho vay phi ngân hàng của Hàn Quốc đã đầu tư lớn vào bất động sản thương mại ở nước ngoài trong thập kỷ qua, khi bị thu hút bởi tỷ giá hối đoái thuận lợi và nhận thức rằng các văn phòng với hợp đồng thuê dài hạn sẽ mang lại lợi nhuận an toàn.

Các mối đe dọa nghiêm trọng nhất đối với những tổ chức cho vay nhỏ hơn thuộc loại này, ít nhất là ở châu Á, thường được xem là một phần của thị trường tín dụng tư nhân.

Matt Choi, Giám đốc Tổ chức Tài chính châu Á - Thái Bình Dương tại Fitch Ratings cho biết: “Do ý định của chính phủ nhằm tái cơ cấu một số hoạt động yếu kém, chúng tôi cho rằng một số tổ chức tài chính nhỏ hơn và phi ngân hàng sẽ dễ bị tổn thương hơn”.