Doanh thu tăng vọt

Tháng 2/2015, Tổng công ty Hàng hải Việt Nam (Vinalines) thoái toàn bộ hơn 49 triệu cổ phần, tương đương trên 98% vốn điều lệ CQN.

Tập đoàn T&T đã được nhận chuyển nhượng 100% cổ phần nhà nước tại CQN với cam kết phát triển kinh doanh cảng theo đúng định hướng của cơ quan quản lý.

Trước khi đổi chủ, CQN tỏ ra “hụt hơi” trước sự cạnh tranh của các cảng tại Hải Phòng khi sản lượng hàng hóa qua cảng Quảng Ninh liên tục sụt giảm kể từ năm 2011. Tỷ suất sinh lời cũng ở mức rất thấp so với các cảng tại Hải Phòng.

|

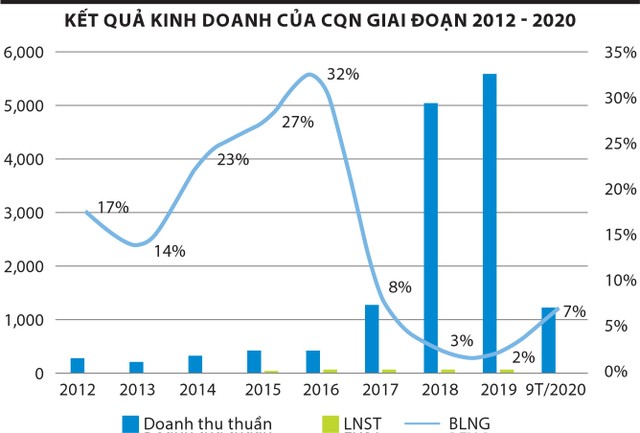

Sau khi về tay T&T, tình hình kinh doanh của CQN tiến triển rõ rệt. Nếu như trước 2014, mỗi năm Công ty chỉ thu về vài trăm tỷ đồng doanh thu, vài tỷ đồng lãi ròng, thì kể từ năm 2015 đến nay, doanh thu liên tục tăng nhanh, đến năm 2018 và 2019 đạt trên 5.000 tỷ đồng.

Tuy nhiên, 9 tháng đầu năm 2020, CQN đạt doanh thu 1.433 tỷ đồng, giảm 65%; lợi nhuận sau thuế gần 43 tỷ đồng, giảm 10% so với cùng kỳ năm ngoái.

Ban lãnh đạo CQN cho biết, năm 2020 là năm khó khăn với các doanh nghiệp kinh doanh cảng biển, trong đó có CQN, do bị ảnh hưởng bởi đại dịch Covid-19 và dịch tả lợn châu Phi.

Dịch bệnh khiến nguồn cung cấp nguyên vật liệu cho các doanh nghiệp sản xuất và xuất khẩu trong nước bị gián đoạn, cùng với đó là lực cầu đối với nhiều mặt hàng suy giảm, do đó ảnh hưởng đến lượng hàng thông qua cảng.

… Nhờ mảng nông sản

Vài năm gần đây, doanh thu của CQN tăng bằng lần, nhưng biên lợi nhuận gộp lại giảm sâu. Nguyên nhân chủ yếu đến từ mảng kinh doanh hàng hóa nông sản mà doanh nghiệp bắt đầu mở rộng từ năm 2017.

Từ đó đến nay, doanh thu mảng kinh doanh hàng hóa nông sản không ngừng tăng lên và chiếm tỷ trọng áp đảo trong cơ cấu doanh thu của CQN. Trong khi đó, doanh thu từ các dịch vụ tại cảng đi ngang ở mức trên dưới 400 tỷ đồng/năm.

|

Năm 2019, CQN ghi nhận 5.590 doanh thu, trong đó doanh thu kinh doanh hàng hóa nông sản là 5.172 tỷ đồng, đóng góp 93%. Mang về doanh thu khổng lồ, nhưng mảng kinh doanh này đóng góp vào lợi nhuận gộp vỏn vẹn 1 tỷ đồng.

Trong 9 tháng đầu năm 2020, doanh thu kinh doanh hàng hóa nông sản của CQN đạt 1.151 tỷ đồng, giảm 70% so với cùng kỳ năm 2019, song vẫn chiếm tới 80% tổng doanh thu bán hàng và cung cấp dịch vụ. Lợi nhuận gộp mảng này chưa đến 1 tỷ đồng.

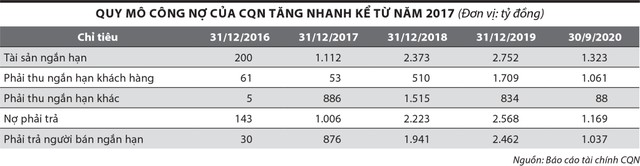

Từ khi mở rộng sang kinh doanh hàng hóa nông sản năm 2016, ngoài các khoản chi phí phát sinh từ các bộ phận, các khoản công nợ gồm phải thu ngắn hạn và phải trả người bán của CQN tăng mạnh qua các năm. Vì thế, quy mô tài sản của CQN tăng nhanh, dù vốn điều lệ giữ nguyên.

Hoạt động kinh doanh hàng hóa nông sản mang lại doanh thu khổng lồ, chiếm phần lớn tổng doanh thu, nhưng đóng góp nhỏ nhoi vào lợi nhuận gộp.

Tính đến cuối năm 2019, những khách hàng nợ CQN nhiều nhất bao gồm Công ty cổ phần Sản xuất bao bì và xuất nhập khẩu Hà Nội (948 tỷ đồng), Công ty cổ phần Xuất nhập khẩu rau quả I - Vegetexco1 (331 tỷ đồng), Công ty cổ phần Nông nghiệp BAF Việt Nam (261 tỷ đồng), Công ty cổ phần Sản xuất dịch vụ và thương mại Tân Mai (55 tỷ đồng)…

Ngoài ra, trong mục phải thu ngắn hạn khác của Công ty ghi nhận khoản 816 tỷ đồng phải thu của Tập đoàn T&T.

Đáng chú ý, Công ty cổ phần Sản xuất bao bì và xuất nhập khẩu Hà Nội và Công ty cổ phần Sản xuất dịch vụ và thương mại Tân Mai từng là hai công ty con do Vegetexco1 thành lập năm 2005.

Đến năm 2017, Vegetexco1 chuyển nhượng toàn bộ cổ phần cho các cá nhân. Vốn điều lệ của hai công ty này vào thời điểm chuyển nhượng rất nhỏ, lần lượt là 5,5 tỷ đồng và 4 tỷ đồng.

Mặt khác, trong báo cáo tài chính gần nhất do Vegetexco1 công bố, tính đến cuối năm 2016, doanh nghiệp này có khoản nợ vay tài chính ngắn hạn hơn 1.651 tại Ngân hàng TMCP Sài Gòn - Hà Nội (SHB), một đơn vị nằm trong hệ sinh thái T&T.

Năm 2017, Vegetexco1 tăng vốn điều lệ từ hơn 30 tỷ đồng lên 150 tỷ đồng thông qua phát hành cổ phiếu cho cổ đông hiện hữu và từ đó không công bố thông tin với Ủy ban Chứng khoán Nhà nước.

Chuẩn bị tăng vốn

Hơn một tháng sau khi đăng ký giao dịch trên UPCoM ngày 18/8/2020, CQN thông qua kế hoạch tăng vốn điều lệ từ 500,5 tỷ đồng lên 750,5 tỷ đồng bằng cách chào bán cổ phiếu cho cổ đông hiện hữu.

Theo đó, cổ đông sở hữu 1.000 cổ phần sẽ được quyền mua 499 cổ phần mới với giá 13.500 đồng/cổ phiếu.

Ban lãnh đạo CQN cho biết, lượng hàng tổng hợp thông qua cảng có xu hướng tăng nhanh so với hàng container trong các năm gần đây nên nhu cầu về kho, bãi tăng theo.

Tổng số tiền 337,5 tỷ đồng dự kiến huy động từ đợt chào bán cổ phiếu sẽ dùng để đầu tư trang thiết bị phục vụ hoạt động sản xuất - kinh doanh. Doanh nghiệp dự kiến sử dụng thêm 50 tỷ đồng từ vốn tự có và 242 tỷ đồng từ nguồn khác để phục vụ mục đích này.

Trong quý IV/2020, CQN dự kiến sử dụng 4,5 tỷ đồng để sửa chữa, cải tạo và nâng cấp đường ray bến 1, lắp đặt cầu tại cầu 1. Đến quý I và quý II/2021, Công ty sẽ đầu tư 2 cẩu chân đế khoảng 200 tỷ đồng và 1 cẩu bán lốp di động 95 tỷ đồng.

Ngoài ra, tại bến số 1 - Cảng Cái Lân, Công ty dự kiến xây dựng 3 kho hàng với tổng diện tích 2,5 ha và một kho rộng 0,86 ha tại bến số 5 với tổng giá trị đầu tư 181,5 tỷ đồng.

Sau khi bị Ủy ban Chứng khoán Nhà nước xử phạt vi phạm hành chính số tiền 350 triệu đồng vì chậm trễ lên sàn chứng khoán tập trung vào đầu năm 2020, CQN chào sàn UPCoM vào ngày 18/8/2020 với giá tham chiếu 12.200 đồng/cổ phiếu, gần đây được giao dịch xung quanh mức 20.000 đồng/cổ phiếu nhưng thanh khoản rất thấp.

Theo ông Phạm Quang Huy, Giám đốc Khối trung tâm khách hàng cao cấp, Công ty Chứng khoán KB Việt Nam, với tình trạng sở hữu “cô đặc”, thanh khoản của cổ phiếu CQN từ khi lên sàn đến nay đều ở mức thấp, khó hấp dẫn được các nhà đầu tư trên thị trường, đặc biệt là nhà đầu tư tổ chức. Cổ phiếu CQN sẽ chỉ hấp dẫn khi doanh nghiệp có kế hoạch phát hành thêm cho đối tác chiến lược hoặc khi cổ đông lớn thoái bớt vốn để đa dạng hóa cơ cấu sở hữu.