"Siêu" lợi nhuận nhờ "ăn theo" tin thoái vốn

Đóng cửa phiên giao dịch ngày 4/3/2019 tại 22.100 đồng/cổ phiếu, thị giá cổ phiếu VGC của Tổng công ty Viglacera - CTCP đã tăng 24,5% kể từ đầu năm. Nếu so với mức giá đáy 15.100 đồng/cổ phiếu vào cuối tháng 10/2018, đà tăng giá của VGC lên tới gần 47%, vượt xa mức sinh lời của VN-Index hay nhiều cổ phiếu vốn hóa lớn khác trong cùng giai đoạn.

Trong bối cảnh VGC vừa kết thúc năm 2018 với doanh thu 9.013 tỷ đồng, giảm 2% so với mức đạt được của năm 2017, lợi nhuận trước thuế cũng giảm 7,8% và chỉ hoàn thành 88% chỉ tiêu đề ra, lý do có thể giải thích cho đà tăng giá của VGC được cho là đến từ thông tin thoái vốn của Bộ Xây dựng từ 54% xuống 36% đang được thị trường chờ đợi sẽ sớm công bố.

Trong 2 năm qua, không ít nhà đầu tư lãi lớn nhờ “hiệu ứng” thoái vốn tại những doanh nghiệp lớn, đầu ngành như VNM, SAB, BMP, VCG…, khi thị giá cổ phiếu đã có những đợt bật tăng mạnh mẽ từ khi thông tin được công bố đến khi thoái vốn hoàn tất, thậm chí có nhiều cổ phiếu lập đỉnh giá trong nhiều năm.

Đơn cử, tại CTCP Bia - Rượu - Nước giải khát Sài Gòn (Sabeco, mã SAB), từ vùng giá quanh 200.000 đồng/cổ phiếu tháng 7/2017 khi Bộ Công thương công bố kế hoạch thoái vốn đến trước thời điểm đấu giá tháng 11/2017, thị giá SAB đã tăng đến hơn 70%, có lúc vượt ngưỡng 340.000 đồng/cổ phiếu.

Thị giá cổ phiếu BMP của CTCP Nhựa Bình Minh cũng đã tăng hơn 30% trong tháng 11/2017 khi Tổng công ty Đầu tư và kinh doanh vốn nhà nước (SCIC) công bố và thoái vốn thành công tại đây.

Mới đây nhất, trong đợt thoái vốn của SCIC tại Tổng CTCP Xây dựng và xuất nhập khẩu Việt Nam (Vinaconex, mã VCG) cuối năm 2018, thị giá VCG đã tăng hơn 20% từ khi tin thoái vốn được công bố đến khi bán vốn thành công và đà tăng giá hiện vẫn chưa dừng lại. Đóng cửa phiên giao dịch 4/3/2019 tại 27.900 đồng/cổ phiếu, VCG đã tăng thêm 40% trong vòng 3 tháng qua.

Từ câu chuyện thoái vốn thành công tại VCG và trước đó là SAB, VNM, BMP…, nhà đầu tư đã có cái nhìn khác đối với câu chuyện nhà nước muốn bán vốn tại doanh nghiệp với mức giá cao hơn giá thị trường. Nếu như điều này có vẻ không hợp lý với nhà đầu tư nhỏ lẻ, thì với nhà đầu tư lớn lại có thể chấp nhận, miễn sao giá trị tiềm năng của doanh nghiệp và tỷ lệ chào bán đủ hấp dẫn. Nhà đầu tư lớn cần mua đủ tỷ lệ sở hữu chi phối, tham gia tái cấu trúc doanh nghiệp với kỳ vọng khai thác tốt hơn những lợi thế kinh doanh, tài sản mà doanh nghiệp sở hữu.

Trong câu chuyện của Viglacera, hiện Bộ Xây dựng đang nắm giữ gần 242 triệu cổ phần, tương ứng 53,97% vốn điều lệ và theo kế hoạch sẽ thoái vốn hoàn toàn khỏi doanh nghiệp trong năm nay. Tháng 5/2018, Bộ Xây dựng đã chào bán gần 80,6 triệu cổ phần VGC nhằm giảm sở hữu xuống 36% vốn.

Giá khởi điểm khi đó được đưa ra là 26.100 đồng/cổ phiếu, cao hơn khoảng 5% so với thị giá. Tuy nhiên, biến động thị trường đã khiến đợt chào bán không thành công do “không đạt mục tiêu về giá thoái vốn”.

Tuy vậy, với diễn biến tích cực của thị trường chứng khoán kể từ đầu năm, cùng việc xuất hiện nhà đầu tư nội vừa liên tiếp mua vào 44,3 triệu cổ phiếu VGC trị giá 887 tỷ đồng từ khối ngoại qua giao dịch thỏa thuận trong 2 phiên 26/2 và 27/2/2019, triển vọng thành công của đợt bán vốn sắp tới được đánh giá cao khi nhiều dự đoán cho rằng, đã có nhà đầu tư quan tâm mua cổ phần lượng lớn để tiến tới thâu tóm Viglacera, tương tự đợt thoái vốn nhà nước tại Vinaconex vừa qua.

Cẩn trọng cuộc đua theo dòng tiền

Tháng 8/2017, Thủ tướng Chính phủ ký Quyết định số 1232/QĐ-TTg phê duyệt danh mục doanh nghiệp có vốn nhà nước và tỷ lệ thoái vốn tối thiểu theo từng năm giai đoạn 2017-2020. Theo quyết định này, tổng số 406 lượt doanh nghiệp mà Nhà nước sẽ thoái vốn trải đều khắp các bộ và địa phương được chia ra theo từng năm, cụ thể: 135 doanh nghiệp trong năm 2017, 181 doanh nghiệp trong năm 2018, 62 doanh nghiệp trong năm 2019 và 28 doanh nghiệp trong năm 2020.

Trong 2 năm, mặc dù đạt nhiều kết quả đáng ghi nhận, nhưng đến nay, tiến độ thoái vốn, bán vốn nhà nước còn khá chậm. Kết thúc 2018, có khoảng 53 doanh nghiệp nhà nước chưa được cổ phần hoá, 118 doanh nghiệp chưa được thoái vốn theo kế hoạch.

Thống kê của CTCP Chứng khoán Rồng Việt (VDSC) trong Báo cáo chiến lược năm 2019 cho thấy, tỷ lệ hoàn thành kế hoạch thoái vốn nhà nước tại các doanh nghiệp niêm yết/đăng ký giao dịch trên 3 sàn HOSE, HNX và UPCoM trong năm 2018 chỉ đạt 20%, với 18/98 công ty được thoái vốn, gây sức ép “dồn toa” sang năm 2019.

Tuy vậy, đây cũng được coi là nguồn hàng tiềm năng bổ sung cho thị trường. Theo đó, hoạt động bán vốn nhà nước được dự báo sẽ sôi động hơn trong năm nay, đặc biệt khi Chính phủ thể hiện rõ quyết tâm đẩy mạnh tiến độ sắp xếp, cơ cấu lại, cổ phần hóa, thoái vốn doanh nghiệp nhà nước gắn với đưa cổ phiếu lên giao dịch, niêm yết trên thị trường chứng khoán thông qua ban hành Nghị quyết 01/NQ-CP ngay trong những ngày đầu năm.

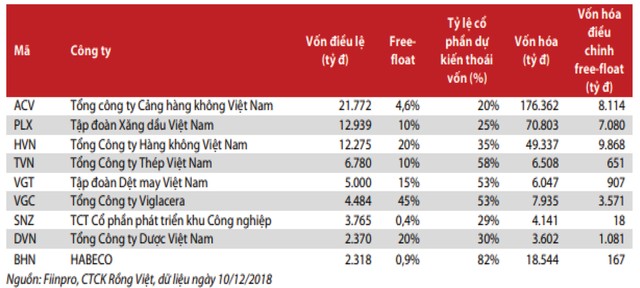

Ngoài Viglacera, một số thương vụ thoái vốn lớn đang được chú ý và kỳ vọng sớm diễn ra có thể kể đến như Bộ Giao thông - Vận tải bán vốn tại Tổng công ty Cảng hàng không Việt Nam - CTCP (Vietnam Airport, mã ACV), Tổng công ty Hàng không Việt Nam - CTCP (Vietnam Airlines, mã HVN)...; Tập đoàn Hóa chất Việt Nam (Vinachem) bán vốn tại một loạt doanh nghiệp niêm yết như CTCP Cao su Đà Nẵng (mã DRC), CTCP Pin ắc quy miền Nam (mã PAC), CTCP Công nghiệp cao su miền Nam (mã CSM), CTCP Phân bón Bình Điền (mã BFC)…; hay việc bán vốn nhà nước tại Tập đoàn Xăng dầu Việt Nam (Petrolimex, mã PLX), Tập đoàn Dệt may Việt Nam (Vinatex, mã VGT), Tổng công ty Thép Việt Nam (VNSTEEL, mã TVN)...

Một số thương vụ thoái vốn lớn kỳ vọng sẽ diễn ra trong 2019.

Đây đều là những doanh nghiệp có có năng lực sản xuất, thị phần lớn trong ngành, có quỹ đất lớn, hoặc thuộc các ngành nghề đặc thù hấp dẫn đối với các nhà đầu tư chiến lược, khi việc đầu tư thành lập mới khó khăn hơn nhiều so với việc mua lại các doanh nghiệp hiện hữu.

Với việc nhiều doanh nghiệp đã niêm yết, đăng ký giao dịch cổ phiếu trên thị trường chứng khoán, thông tin thoái vốn nhà nước được đánh giá sẽ là động lực tạo sóng cho các cổ phiếu. Một mặt, điều này ẩn chứa cơ hội tìm kiếm lợi nhuận cho nhà đầu tư, nhưng mặt khác, rủi ro tiềm ẩn cũng không nhỏ.

Nếu dòng tiền đầu cơ đẩy thị giá và khối lượng giao dịch tăng nhanh trong khoảng thời gian ngắn, vượt quá kỳ vọng của dòng tiền đầu tư về giá trị nội tại của doanh nghiệp, thì sau khi câu chuyện thoái vốn ngã ngũ, dòng tiền đầu cơ ngắn hạn rút lui, đà tăng giá sẽ khó được duy trì, thậm chí thị giá có thể phải mất nhiều thời gian để trở lại được vùng đỉnh.

Câu chuyện thoái vốn tại Sabeco là một điển hình. Một tháng sau thoái vốn nhà nước thành công, thị giá cổ phiếu SAB giảm từ 340.000 đồng/cổ phiếu về chỉ còn 230.000 đồng/cổ phiếu. Dù có sự hồi phục trong hơn 1 năm qua, song thị giá cao nhất của SAB hiện cũng chỉ xoay quanh mức 240.000-250.000 đồng/cổ phiếu.

Tương tự là cổ phiếu BMP, từ mức 96.000 đồng/cổ phiếu khi SCIC thoái vốn thành công, nay đã giảm về giao dịch quanh mức 50.000 đồng/cổ phiếu.

Việc rớt giá của SAB, BMP là kịch bản đã được dự báo trước, khi ở thời điểm bán vốn nhà nước, thị giá doanh nghiệp đã bị đẩy lên cao trong thời gian ngắn, các chỉ số định giá trên thu nhập, tài sản cao hơn nhiều khi so sánh với những doanh nghiệp cùng ngành trong nước, cũng như khu vực.

Nhà đầu tư có thể chấp nhận mức giá cao để mua sở hữu, khai thác lợi thế cạnh tranh của doanh nghiệp trong dài hạn, nhưng để biến những lợi thế thành thành quả thì khó thực hiện trong một sớm, một chiều. Đó là chưa kể đến những áp lực cạnh tranh từ các đối thủ, điều kiện dinh doanh có thể khiến doanh thu, lợi nhuận theo thời gian chịu nhiều biến động và suy giảm so với khi ở vị thế doanh nghiệp nhà nước, được hưởng những hỗ trợ, ưu đãi từ đơn vị chủ quản.

Thông tin thoái vốn có thể là yếu tố tạo ra những đợt tăng nóng thị giá cổ phiếu trong ngắn hạn khi dòng tiền đầu cơ tham gia mạnh, nhưng để giữ đà tăng trong dài hạn, sẽ phải đến từ những chuyển biến trong kết quả kinh doanh cốt lõi của doanh nghiệp. Đua theo "game" thoái vốn có thể đem lại lợi nhuận lớn cho nhà đầu tư, nhưng nếu không dừng lại đúng lúc, nguy cơ chịu thua lỗ cũng rất lớn.