Không tăng thêm điều kiện nhà đầu tư chuyên nghiệp, nhưng dự thảo Luật duy trì quan điểm hạn chế nhà đầu tư cá nhân, kể cả nhà đầu tư chuyên nghiệp tham gia thị trường trái phiếu doanh nghiệp riêng lẻ. Hiện nhà đầu tư cá nhân sở hữu 30% trái phiếu doanh nghiệp riêng lẻ, nếu siết nhà đầu tư cá nhân mua loại trái phiếu này thì cần mở các “van” khác để dòng chảy vốn không bị tắc nghẽn.

Đẩy mạnh sự tham gia của nhà đầu tư tổ chức

Việc hạn chế sự tham gia của nhà đầu tư cá nhân được định nghĩa là chuyên nghiệp như hiện nay vào thị trường trái phiếu doanh nghiệp riêng lẻ là một chủ trương hợp lý. Bởi lẽ, trái phiếu doanh nghiệp riêng lẻ có tính chuẩn hóa không cao và phần lớn dựa trên sự đàm phán, thỏa thuận có phần “riêng tư” như chính tên gọi của loại trái phiếu này.

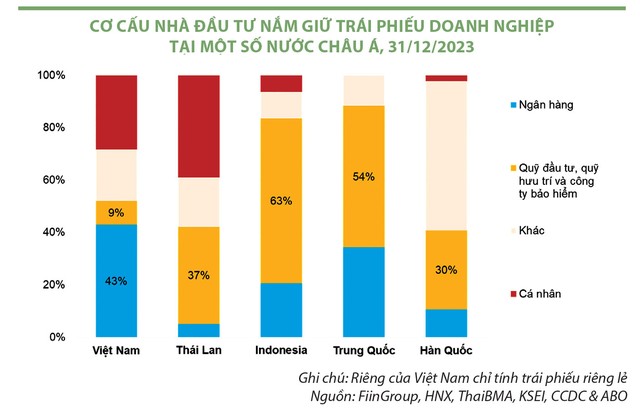

Ở hầu hết các nước có thị trường trái phiếu doanh nghiệp có mức độ phát triển hơn chúng ta thì nhà đầu tư cá nhân tham gia vào kênh trái phiếu doanh nghiệp, kể cả trái phiếu đại chúng, chủ yếu thông qua các định chế tài chính bao gồm quỹ đầu tư, quỹ hưu trí, quỹ bảo hiểm được cấp phép, giám sát và quản lý bởi các cơ quan giám sát tài chính (xem đồ thị).

|

Tại Trung Quốc, nhà đầu tư cá nhân hầu như không tham gia đầu tư và sở hữu trực tiếp trái phiếu doanh nghiệp, kể cả trái phiếu chào bán rộng rãi ra công chúng. Thay vào đó, hầu hết người dân đầu tư qua việc ủy thác và mua chứng chỉ quỹ được quản lý bởi các công ty quản lý quỹ được cấp phép như một sản phẩm đầu tư, hoặc tham gia “hùn vốn” qua các nhà đầu tư tổ chức được pháp luật quy định là nhà đầu tư chuyên nghiệp. Chính vì vậy, ngành quản lý quỹ của Trung Quốc rất phát triển, các quỹ sở hữu 50 - 60% tổng dư nợ trái phiếu doanh nghiệp. Tổng quy mô tài sản được quản lý bởi các công ty quản lý quỹ nội địa Trung Quốc đạt 3.400 tỷ USD vào cuối năm 2023, chiếm khoảng 20% GDP. Trong khi đó, quy mô ngành quản lý quỹ nội địa của Việt Nam chiếm khoảng 6% GDP vào cuối năm 2023.

Trái phiếu là một sản phẩm có thu nhập cố định, tỷ suất lợi nhuận thường ở mức thấp (6 - 15%/năm), trong khi mức độ rủi ro cao. Tỷ lệ trái phiếu “có vấn đề” là không nhỏ và tôi nghĩ, chỉ có các định chế tài chính mới có đủ khả năng giải quyết những rủi ro này. Do đó, chủ trương “nắn kênh” trái phiếu doanh nghiệp riêng lẻ sẽ góp phần mở rộng kênh trái phiếu chào bán rộng rãi ra công chúng, vốn có sự minh bạch và tiêu chuẩn cao hơn, trong khi quy mô vẫn còn khiêm tốn.

Đẩy mạnh sự tham gia của nhà đầu tư tổ chức vào thị trường trái phiếu doanh nghiệp không chỉ là thông lệ quốc tế, mà còn thuận lợi hơn trong việc đảm bảo sự phát triển lành mạnh và bền vững của thị trường. Việc điều tiết và quản trị rủi ro thông qua việc áp dụng những quy định và chuẩn mực về quản trị rủi ro đối với các định chế đầu tư được cấp phép và quản lý bởi Ủy ban Chứng khoán Nhà nước và Bộ Tài chính cũng sẽ góp phần giám sát thị trường và hạn chế rủi ro cũng như hệ lụy so với việc để nhà đầu tư cá nhân trực tiếp tham gia mua và sở hữu trái phiếu.

Việc áp dụng các chuẩn mực mới về phân bổ tài sản vào trái phiếu doanh nghiệp dựa trên rủi ro và qua các nhà đầu tư tổ chức, nhất là các định chế tài chính được Bộ Tài chính, Ngân hàng Nhà nước cấp phép và giám sát hoạt động sẽ là cách tốt có thể cân đối được mục tiêu phát triển thị trường một cách lành mạnh và bền vững.

Giải pháp tổng thể cho dòng chảy vốn

Chủ trương “nắn kênh” trái phiếu doanh nghiệp riêng lẻ sẽ góp phần mở rộng kênh trái phiếu chào bán rộng rãi ra công chúng, vốn có sự minh bạch và tiêu chuẩn cao hơn.

Song song với việc áp dụng quy định mới nếu như dự thảo Luật Chứng khoán (sửa đổi) được thông qua, chúng ta cần có một giải pháp tổng thể để đảm bảo “dòng chảy” vốn được thông suốt.

Thứ nhất, chúng ta cần có một giải pháp đồng bộ hơn trong việc sửa đổi không chỉ Luật Chứng khoán mà cả các quy định liên quan đến phía cầu của thị trường, đó là các quy định về hạn chế phân bổ tài sản vào trái phiếu doanh nghiệp hiện tại. Việc hạn chế trái phiếu riêng lẻ cho nhà đầu tư cá nhân thì chúng ta cần làm song song là “mở kênh” cho định chế tổ chức để tham gia và phân bổ nhiều hơn vào trái phiếu doanh nghiệp, đồng thời cần “mở” kênh trái phiếu ra công chúng thay vì quy định chặt hơn trong việc yêu cầu phải có tài sản đảm bảo và bảo lãnh như hiện nay. Điều này nhằm tránh làm thị trường bị “nghẽn” trong một khoảng thời gian nhất định.

Thứ hai, mặc dù hướng đến nhà đầu tư tổ chức cho trái phiếu riêng lẻ nhưng chúng ta nên đẩy mạnh áp dụng việc xếp hạng tín nhiệm cho toàn bộ trái phiếu để làm cơ sở cho việc xây dựng quy định và hỗ trợ các nhà đầu tư tổ chức được cấp phép tại Việt Nam và các nhà đầu tư nước ngoài tham gia và làm cơ sở cho việc phân bổ tài sản theo rủi ro (risk-based capital). Đây là thông lệ quốc tế và các nước trong khu vực đã làm nhằm đồng bộ phát triển cả chất lượng hàng hóa (phía cung) và khai thông cơ sở nhà đầu tư (phía cầu).

|

Đẩy mạnh sự tham gia của nhà đầu tư tổ chức vào thị trường trái phiếu doanh nghiệp là thông lệ và xu hướng của thế giới |

Chúng ta nên xem xét áp dụng xếp hạng tín nhiệm cho trái phiếu và duy trì trong suốt vòng đời lưu hành của trái phiếu, thay vì chỉ yêu cầu xếp hạng tín nhiệm đối với tổ chức phát hành. Bởi lẽ, sản phẩm mà nhà đầu tư mua chính là lô trái phiếu cụ thể và thực tế mức xếp hạng tín nhiệm của lô trái phiếu có thể cao hơn nhiều với mức xếp hạng của tổ chức phát hành nếu lô trái phiếu đó được bảo lãnh thanh toán toàn bộ bởi một doanh nghiệp tốt hơn, một ngân hàng lớn, hoặc các tổ chức quốc tế như CGIF, GuarantCo...

Hiện chỉ có Nghị định 155/2020/NĐ-CP đề cập đến xếp hạng tín nhiệm trái phiếu, trong khi Nghị định 65/2022/NĐ-CP chỉ mới đề cập xếp hạng tín nhiệm tổ chức phát hành mà chưa đề cập yêu cầu xếp hạng với công cụ nợ hay trái phiếu.

Do đó, tỷ lệ trái phiếu được xếp hạng tại Việt Nam gần như bằng 0, trong khi trung bình tỷ lệ này tại các nước Đông Nam Á là hơn 50% (xem bảng).

|

Thứ ba, chúng ta nên sớm phát triển sản phẩm cho thị trường trái phiếu bao gồm chỉ số Vietnam Bond Index, thúc đẩy sản phẩm trái phiếu xanh và cho phép những trái phiếu có xếp hạng tín nhiệm cao được dùng làm tài sản thế chấp hoặc được tham gia giao dịch mua và bán lại (repo). Hiện Việt Nam chưa có phép trái phiếu doanh nghiệp của tổ chức phát hành phi ngân hàng được giao dịch repo.

Nhìn sang Trung Quốc, trước đây, nước này chỉ cho phép áp dụng trái phiếu là tài sản thế chấp với trái phiếu chính phủ, tín phiếu, trái phiếu doanh nghiệp có xếp hạng tín nhiệm ở mức cao nhất là AAA, nhưng hiện nay, Ngân hàng Trung ương Trung Quốc đã chấp thuận trái phiếu có xếp hạng tín nhiệm nội địa từ AA trở lên có thể được sử dụng làm tài sản thế chấp.

Thứ tư, xem xét hình thành khung pháp lý thông qua sửa đổi, bổ sung Luật Chứng khoán 2019 nhằm cho phép thành lập các công ty bảo lãnh trái phiếu hoặc quỹ bảo lãnh trái phiếu.

Khác với bảo lãnh phát hành, bảo lãnh tín dụng hay bảo lãnh trái phiếu được hiểu là bảo lãnh thanh toán, tức là bên đứng ra bảo lãnh sẽ thực hiện cam kết thanh toán một phần hoặc toàn bộ nghĩa vụ nợ của tổ chức phát hành trong trường hợp rủi ro xảy ra, tức là tổ chức phát hành không thể thực hiện nghĩa vụ nợ đã cam kết.

Hiện trên thị trường trái phiếu doanh nghiệp đã có một số lô trái phiếu bảo lãnh thanh toán bởi ngân hàng thương mại và phần còn lại chủ yếu là bảo lãnh doanh nghiệp được thực hiện bởi công ty trong cùng một tập đoàn đối với tổ chức phát hành trái phiếu doanh nghiệp. Tuy nhiên, số lượng trái phiếu được bảo lãnh còn ít và chủ yếu là các trái phiếu được mua bởi các công ty bảo hiểm. Các trái phiếu chào bán ra công chúng hầu như chưa được ngân hàng hoặc một định chế tài chính có tiềm lực tài chính và xếp hạng tín nhiệm cao tham gia bảo lãnh thanh toán.

Vì vậy, Việt Nam nên cân nhắc hình thành khung pháp lý thành lập một số tổ chức cung cấp dịch vụ bảo lãnh tín dụng trong đó có bảo lãnh trái phiếu được thực hiện ngoài các tổ chức tín dụng. Tổ chức bảo lãnh này có thể do tư nhân thành lập và hoạt động bởi các định chế tài chính - đầu tư lớn của Việt Nam và các tổ chức quốc tế.

Vai trò của định chế cung cấp dịch vụ bảo lãnh trái phiếu là nhằm tạo chất xúc tác và niềm tin để các nhà đầu tư tham gia mua các trái phiếu có kỳ hạn dài và được các tổ chức bảo lãnh uy tín cao như vậy đảm bảo nghĩa vụ thanh toán toàn bộ hoặc từng phần khi rủi ro xảy ra. Đây là định chế rất tốt để kích thích phát triển cơ chế đầu tư và đưa dòng tiền nhàn rỗi của người dân và doanh nghiệp vào kênh đầu tư dài hạn, thay vì tập trung gửi tại ngân hàng.

Hiện chỉ tính riêng trái phiếu được bảo lãnh bởi hai tổ chức quốc tế là CGIF (của ADB) và GuarantCo (của PIDG) thì tổng giá trị trái phiếu lưu hành được bảo lãnh thanh toán là 13.600 tỷ đồng, chiếm 2,1% tổng giá trị trái phiếu phi ngân hàng (non-bank bonds) đang lưu hành. Trái phiếu được bảo lãnh thanh toán này được “tranh mua” bởi nhiều nhà đầu tư tổ chức trong nước, nhất là các công ty và quỹ bảo hiểm. Tuy nhiên, các tổ chức này đang làm offshore và gặp một số rào cản trong việc mở rộng quy mô và có được sự chấp thuận của các nhà đầu tư và doanh nghiệp Việt Nam.

Thứ năm, tiếp tục hỗ trợ hoàn thiện hạ tầng mềm về thông tin, dữ liệu chuẩn phản ánh về mức độ rủi ro, trong đó có theo xếp hạng tín nhiệm, thông tin về đường cong lãi suất, thông tin về định giá trái phiếu, nhằm cải thiện tính minh bạch thông tin và việc hoàn thiện hạ tầng mềm cho thị trường trái phiếu doanh nghiệp cần tập trung vào việc xây dựng một hệ thống thông tin đầy đủ và dễ tiếp cận cho nhà đầu tư.

Hạ tầng mềm về thông tin của thị trường cần phải có để các định chế nhất là nhà đầu tư nước ngoài có thể dựa vào đó phân bổ danh mục. Các quỹ lớn trên thế giới về trái phiếu đều là các định chế có quy mô hàng trăm tỷ USD, nhưng họ không thể tham gia vào trái phiếu doanh nghiệp Việt Nam với cách mà các định chế trong nước như ngân hàng và bảo hiểm thực hiện theo mô hình đầu tư theo thỏa thuận (deal by deal) được.

Dữ liệu về thị trường cần được cập nhật thường xuyên và đầy đủ, phân tách rõ ràng giữa giao dịch repo và giao dịch trơn. Hiện tại, thông tin về giá trái phiếu trên sàn HNX vẫn là giá thô (dirty price); do đó, việc cung cấp giá sạch (clean price) sẽ giúp nhà đầu tư đánh giá chính xác hơn về lợi suất thực tế của trái phiếu.

Hệ thống cần cung cấp thông tin đầy đủ và chuẩn xác về đường cong lợi suất (Yield curve) và chênh lệch lợi suất (Credit spread) theo ngành và mức độ rủi ro/xếp hạng tín nhiệm. Thông tin lịch sử về chậm trả/vỡ nợ theo ngành và theo rủi ro tín nhiệm cũng cần được chuẩn hóa và công bố công khai. Điều này giúp nhà đầu tư dễ dàng so sánh và đánh giá rủi ro khi đầu tư.

Ngoài ra, cơ sở dữ liệu nên bao gồm thông tin chi tiết về tài chính và phi tài chính của tổ chức phát hành, xếp hạng tín nhiệm và những lô trái phiếu được bảo lãnh bởi bên thứ ba (ngân hàng, tổ chức bảo lãnh). Điều này hỗ trợ nhà đầu tư trong việc định giá và đưa ra các quyết định dựa trên thông tin chính xác về tính an toàn và khả năng thanh toán của trái phiếu.