Nỗ lực tăng vốn

Theo báo cáo của Bộ Tài chính, trong năm 2014, có 8 DN bảo hiểm đã tăng thêm 2.037,14 tỷ đồng vốn điều lệ. Trong đó, khối nhân thọ có số vốn tăng thêm 1.375,14 tỷ đồng, khối phi nhân thọ tăng thêm 662 tỷ đồng.

Bên cạnh đó, 1 DN bảo hiểm nhân thọ là Great Eastern được chấp thuận tăng vốn thêm 90 tỷ đồng, 4 DN bảo hiểm phi nhân thọ được chấp thuận tăng vốn thêm 832 tỷ đồng.

Hiện tại, ở khối bảo hiểm phi nhân thọ, có 2/29 DN chưa đạt chuẩn về vốn, còn ở khối bảo hiểm nhân thọ, các DN đều đảm bảo yêu cầu về vốn.

Kết quả này, theo giới chuyên môn là nhờ sự kịp thời chấn chỉnh các chỉ tiêu tài chính của khối bảo hiểm nhân thọ (hiện chủ yếu là DN nước ngoài, ngoại trừ Bảo Việt Nhân thọ), khi những năm trước, khối này vẫn có DN rơi vào cảnh thiếu vốn. Việc bổ sung vốn kịp thời cũng nhằm đảm bảo khả năng thanh toán và cam kết của DN bảo hiểm đối với khách hàng, đặc biệt trong những trường hợp rủi ro bảo hiểm lớn, số tiền bồi thường vượt quá dự phòng nghiệp vụ đã trích lập và số phí bảo hiểm thu được trong kỳ.

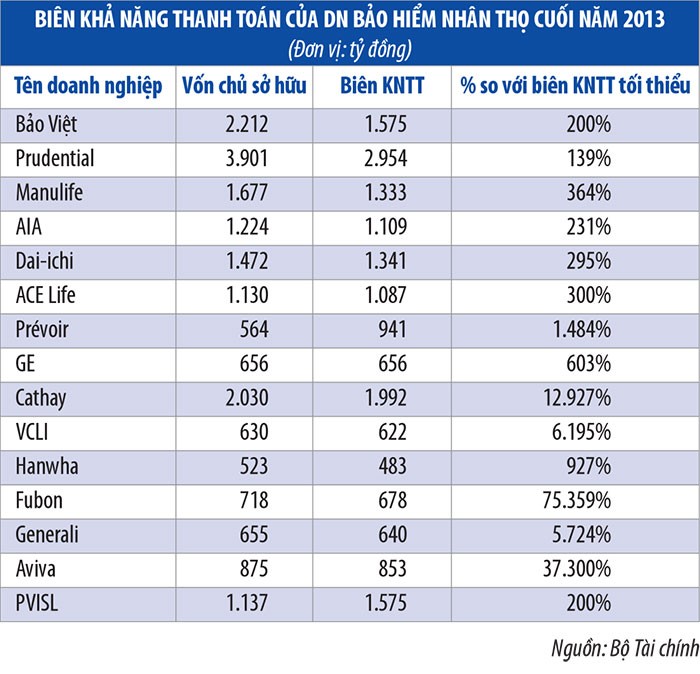

Vào cuối năm 2013, Hanwha Life và Prévoir có vốn chủ sở hữu nhỏ hơn vốn pháp định (600 tỷ đồng đối với các DN bảo hiểm nhân thọ), trong khi các DN bảo hiểm khác đều đáp ứng các yêu cầu về vốn cũng như khả năng thanh toán: vốn chủ sở hữu cao hơn vốn pháp định, trong đó 50% số DN có vốn chủ sở hữu trên 1.000 tỷ đồng; biên khả năng thanh toán của các DN bảo hiểm nhân thọ đều cao hơn 100% biên khả năng thanh toán tối thiểu, đặc biệt là các DN mới thành lập, có biên khả năng thanh toán ở mức 10 - 30 lần biên khả năng thanh toán tối thiểu... Trong năm vừa qua, Hanwha Life và Prévoir đã bổ sung đủ vốn theo quy định.

Nên áp vốn dựa trên cơ sở rủi ro

Liên quan đến quy định về vốn điều lệ, 600 tỷ đồng đối với DN bảo hiểm nhân thọ, 300 tỷ đồng đối với DN bảo hiểm phi nhân thọ, giới phân tích cho rằng, quy định như vậy là khá thận trọng, đang ở mức cao so với thông lệ quốc tế (từ 500 nghìn USD đến 6 triệu USD). Bên cạnh đó, các quy định về biên khả năng thanh toán tối thiểu cũng đã tính đến một số rủi ro liên quan đến hoạt động của DN như rủi ro bảo hiểm, rủi ro tài sản và tính thanh khoản, rủi ro lãi suất đầu tư

Thực tế, quy định về vốn ngoài việc nhằm đảm bảo khả năng thanh toán còn nhằm tăng trách nhiệm của các DN bảo hiểm cũng như hiệu quả của hoạt động đầu tư phí bảo hiểm. Đặc biệt, trong giai đoạn đầu mới thành lập, nguồn phí bảo hiểm thu được còn nhỏ, DN bảo hiểm cần có thêm nguồn vốn chủ sở hữu để có thể đa dạng hóa danh mục đầu tư, tăng quy mô đầu tư nhằm đạt hiệu quả tối ưu.

Tuy vậy, có ý kiến cho rằng, quy định về vốn như hiện tại chưa phân loại được yêu cầu về vốn theo quy mô hoạt động và rủi ro kinh doanh của DN.

“Mức vốn cố định ban đầu có thể là thừa đối với các DN bảo hiểm nhỏ, nhưng sẽ không đủ để đảm bảo khả năng thanh toán về dài hạn đối với các DN bảo hiểm lớn. Khi quy mô hoạt động của DN ngày càng phát triển, nguồn vốn pháp định ban đầu nếu không được bổ sung sẽ ngày càng nhỏ so với mức trách nhiệm nhận bảo hiểm, biên khả năng thanh toán của DN vì thế mà giảm dần”, một chuyên gia bảo hiểm nói.

Trong khi đó, theo vị chuyên gia này, tại nhiều nước trên thế giới, các DN bảo hiểm phải duy trì vốn chủ sở hữu không thấp hơn một con số cố định, thông thường từ 5 - 6 triệu USD trong suốt quá trình hoạt động, hiện đang thí điểm chuyển sang áp dụng mô hình quản lý mới, dự kiến bắt đầu từ năm 2016. Đó là kết hợp việc sử dụng 3 trụ cột về vốn, quản trị DN và minh bạch hệ thống báo cáo (gọi là biên khả năng thanh toán 2). Theo đó, việc giám sát được thực hiện trên cơ sở phát hiện sớm về từng loại rủi ro của DN và nguồn vốn tối thiểu được xác định dựa trên quy mô hoạt động và rủi ro kinh doanh của từng DN. Việt Nam nên nghiên cứu áp dụng quy định về vốn dựa trên cơ sở rủi ro.

“Mô hình này vừa giúp cơ quan quản lý có các biện pháp chế tài cần thiết, phù hợp với thực tế, tình hình tài chính và rủi ro của từng DN, vừa giúp DN tăng tính tự chủ trong quản lý nguồn vốn, từ đó tính toán được số vốn cần thiết tương ứng với từng thời điểm để chủ động bổ sung ngay khi thiếu hụt”, vị chuyên gia trên nhấn mạnh.