“Ảo ảnh về tiền bạc” được xếp vào hàng những khái niệm nghe trữ tình nhất trong kinh tế học. Khái niệm này đề cập đến sai lầm mà mọi người mắc phải khi họ tập trung vào danh nghĩa hơn là giá trị thực.

Bất kỳ ai phấn khích vì được tăng lương khủng trong năm qua mà không cân nhắc liệu sau lạm phát, họ có thực sự có thể mua nhiều hơn hay không thì đã trở thành con mồi của ảo ảnh. Các nhà đầu tư tài chính nên tiết kiệm hơn, nhưng họ cũng có thể bị cám dỗ bởi một câu chuyện hư danh. Việc Cục Dự trữ Liên bang Mỹ (Fed) giảm tốc độ tăng lãi suất là một trường hợp điển hình. Điều này có thể giống như một động thái rút khỏi chính sách tiền tệ diều hâu, nhưng trên thực tế, lập trường của ngân hàng trung ương chặt chẽ hơn so với lần đầu tiên xuất hiện.

Vào ngày 1/2/2023, Fed đã tăng lãi suất thêm 25 điểm cơ bản, đưa lãi suất vay ngắn hạn lên phạm vi 4,5% - 4,75%. Mức tăng này chỉ bằng một nửa so với lần tăng gần đây nhất vào tháng 12/2022 và giảm mạnh so với chuỗi tăng 75 điểm cơ bản trước đó. Câu hỏi trước mắt đối với các nhà đầu tư là khi nào Fed sẽ ngừng tăng lãi suất hoàn toàn?

Một số cho rằng, ngân hàng trung ương sẽ tăng lãi suất thêm 25 điểm cơ bản vào tháng tới và sau đó dừng lại vì bằng chứng về lạm phát đang hạ nhiệt. Ngay cả những người lo ngại hơn về lạm phát cao cũng đang định giá nhiều nhất là tăng lãi suất thêm 50 điểm cơ bản trước khi Fed dừng tăng lãi suất. Đây là ánh sáng cuối đường hầm thắt chặt tiền tệ, đã giúp thúc đẩy đà phục hồi của thị trường chứng khoán trong những tuần gần đây.

Tuy nhiên, điều tối quan trọng đối với các công ty và hộ gia đình cần vay tiền là lãi suất thực chứ không phải lãi suất danh nghĩa. Dưới góc độ này, triển vọng sẽ phức tạp hơn và gần như chắc chắn là ít màu hồng hơn. Thông thường, nhiều nhà quan sát chỉ cần lấy lãi suất trừ đi lạm phát để có được lãi suất thực. Ví dụ, với lạm phát giá tiêu dùng hàng năm là 6,5% trong tháng 12 và lãi suất liên bang trong tháng đó ở mức trần 4,5%, phép tính sẽ ngụ ý lãi suất thực tế là -2%, mức lãi suất vẫn mang tính kích thích cao.

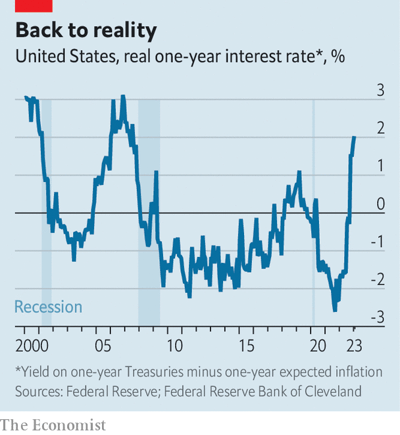

|

Lãi suất thực 1 năm ở Mỹ |

Tuy nhiên, điều này phản ánh một sai lầm cơ bản. Vì lãi suất là một biến hướng tới tương lai (nghĩa là số tiền sẽ được nợ vào một ngày nào đó trong tương lai), so sánh có liên quan với lạm phát cũng hướng tới tương lai (tức là giá sẽ thay đổi bao nhiêu vào cùng ngày trong tương lai đó).

Tất nhiên, không ai có thể dự đoán chính xác nền kinh tế sẽ phát triển như thế nào, nhưng có những thước đo toàn diện về kỳ vọng lạm phát dựa trên cả giá trái phiếu và dữ liệu khảo sát. Lấy lợi suất trái phiếu kho bạc trừ đi tỷ lệ lạm phát dự kiến trong một năm của Fed Cleveland sẽ tạo ra một quỹ đạo lãi suất dốc hơn nhiều. Trên thực tế, chúng đã tăng vọt lên 2%, mức cao nhất kể từ năm 2007.

Ngay cả sau khi Fed ngừng tăng lãi suất danh nghĩa, lãi suất thực có thể sẽ tiếp tục tăng trong một thời gian. Trước Covid-19, lạm phát dự kiến một năm là khoảng 1,7%. Bây giờ là 2,7%. Nếu kỳ vọng lạm phát giảm xuống mức trước đại dịch, lãi suất thực tế sẽ tăng thêm 1%, đạt đến mức cao luôn xảy ra trước suy thoái trong vài thập kỷ qua.

Nhưng không ai có thể đoán định trước những gì sắp xảy ra. Nếu lạm phát vẫn tiếp diễn trong năm nay, kỳ vọng về lạm phát trong tương lai có thể tăng lên, điều này sẽ dẫn đến việc giảm lãi suất thực. Fed có thể sẽ cắt giảm lãi suất danh nghĩa sớm hơn dự báo như nhiều nhà đầu tư dự đoán. Một số nhà kinh tế cũng tin rằng, mức lãi suất tự nhiên không lạm phát có thể đã tăng kể từ đại dịch, ngụ ý rằng nền kinh tế có thể duy trì lãi suất thực cao hơn mà không bị suy thoái. Dù thế nào đi chăng nữa, một kết luận là rõ ràng là sẽ tốt hơn nếu bám sát nền tảng trong thực tế.