5 lĩnh vực có nhu cầu tín dụng tăng nhiều nhất trong năm 2022

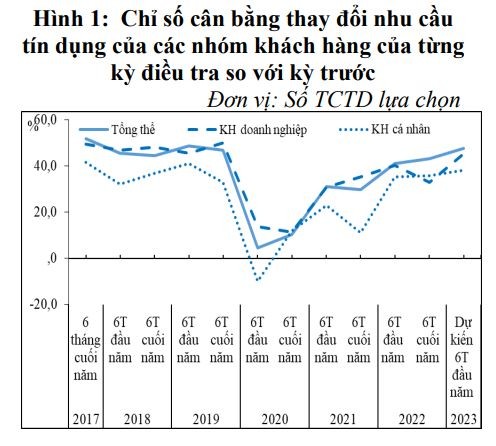

Nhu cầu tín dụng tổng thể của khách hàng trong 6 tháng cuối năm 2022 được nhiều TCTD nhận định “tăng” cao hơn so với 6 tháng đầu năm 2022 và cao hơn cùng kỳ các năm 2020 - 2021, nhưng vẫn thấp hơn so với 6 tháng cuối năm 2019 - thời kỳ trước dịch bệnh Covid-19. Tính chung trong năm 2022, các TCTD nhận định, nhu cầu tín dụng tổng thể của khách hàng tăng cao hơn so với năm 2021 nhưng chưa đạt mức kỳ vọng.

“Dự báo tiếp tục “tăng” trong 6 tháng đầu năm 2023 và cả năm 2023 đối với tất cả các lĩnh vực, đối tượng, loại tiền và kỳ hạn; trong đó dự báo nhu cầu tín dụng ngắn hạn “tăng” cao hơn trung và dài hạn; nhu cầu vay vốn VND tăng cao hơn ngoại tệ”, báo cáo cho biết.

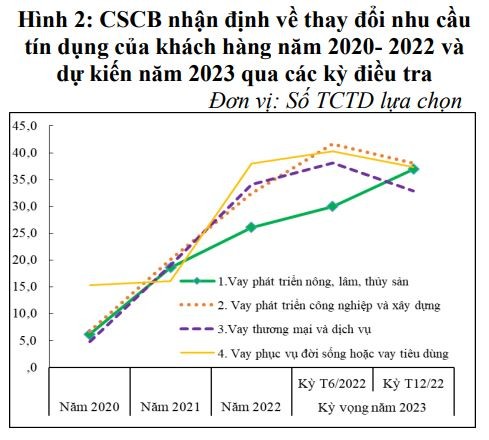

Trong các lĩnh vực cho vay, có 5 lĩnh vực gồm Công nghiệp chế biến, chế tạo; Kinh doanh xuất, nhập khẩu; Mua nhà để ở; Đầu tư ngành dịch vụ logistics; Đầu tư ngành vận tải, kho bãi được các TCTD đánh giá nhu cầu tín dụng “tăng” nhiều nhất trong năm 2022. Đáng chú ý, nhu cầu tín dụng đầu tư, kinh doanh du lịch được đánh giá đã phục hồi mạnh trở lại trong năm 2022.

“Sang năm 2023, công nghiệp chế biến chế tạo tiếp tục là lĩnh vực có số lượng TCTD dự báo nhu cầu tín dụng “tăng” nhiều nhất, xếp thứ 2 là lĩnh vực xây dựng thay vì lĩnh vực mua nhà để ở ghi nhận tại kỳ điều tra tháng 6/2022, tiếp theo là lĩnh vực đầu tư vận tải kho bãi và kinh doanh xuất nhập khẩu”, Ngân hàng Nhà nước cho biết.

|

Tương tự năm 2021-2022, dự kiến trong nửa đầu năm 2023 và cả năm 2023, diễn biến tăng trưởng kinh tế; cơ hội đầu tư, xuất, nhập khẩu thay đổi; diễn biễn lãi suất; thay đổi nhu cầu đầu tư vào sản xuất kinh doanh, tiêu dùng của khách hàng, chất lượng phục vụ cải thiện và thay đổi lãi suất cho vay của TCTD là những nhân tố được nhiều TCTD dự báo ảnh hưởng tích cực đến sự gia tăng nhu cầu tín dụng của nhóm khách hàng doanh nghiệp.

Bên cạnh các nhân tố trên, nhân tố cải tiến sản phẩm cho vay của đơn vị được nhận định và dự kiến tác động nhiều nhất đến sự gia tăng nhu cầu vay vốn của nhóm khách hàng cá nhân trong năm 2022 và cả năm 2023.

Có 3-6% TCTD nhận định nhu cầu tín dụng suy giảm, điều này là do nhân tố diễn biến lãi suất và thị trường bất động sản, khác với năm 2021 khi nhân tố diễn biến tăng trưởng kinh tế và cơ hội đầu tư, xuất nhập khẩu thay đổi được nhiều TCTD nhận định tác động tiêu cực nhất đến nhu cầu tín dụng.

Trong 6 tháng cuối năm 2022, các TCTD đã đáp ứng nhu cầu vay vốn tổng thể của khách hàng ở tỷ lệ tương đương 6 tháng đầu năm 2022, với 88,7% TCTD cho biết đã đáp ứng từ “75 - 100%” nhu cầu vay vốn (kỳ trước 89% và cùng kỳ năm trước 91,1%). Tương tự kỳ trước, 100% TCTD thuộc nhóm 16 NHTM trọng yếu cho biết đã đáp ứng nhu cầu vay vốn ở mức cao (từ 75% trở lên) trong kỳ này.

Trong 6 tháng cuối năm 2022 và cả năm 2022, mặt bằng rủi ro tín dụng tổng thể được các TCTD nhận định vẫn tăng ở hầu hết các lĩnh vực nhưng tốc độ tăng đã chậm lại. Rủi ro tín dụng của các khoản vay đầu tư kinh doanh bất động sản có tỷ lệ TCTD đánh giá “tăng” cao nhất, tiếp theo là rủi ro tín dụng đầu tư kinh doanh chứng khoán, trong khi rủi ro tín dụng của khoản vay đầu tư ứng dụng công nghệ cao có tỷ lệ TCTD đánh giá “tăng”, thấp hơn so với các lĩnh vực khác; chỉ riêng các khoản tín dụng phát triển nông, lâm, thủy sản là được nhận định rủi ro giảm trong 6 tháng cuối năm 2022.

Năm 2023 sẽ “thắt chặt” tín dụng lĩnh vực bất động sản và tài chính

Các TCTD đánh giá rủi ro tín dụng đối với các khoản vay ngắn hạn có tốc độ tăng chậm hơn so với rủi ro tín dụng của các khoản vay trung và dài hạn. Dự báo 6 tháng tới và năm 2023, các TCTD quan ngại mặt bằng rủi ro tín dụng tổng thể tiếp tục tăng nhẹ ở hầu hết các lĩnh vực ngoại trừ một số lĩnh vực cho vay phát triển nông, lâm, thủy sản, cho vay đầu tư ứng dụng công nghệ cao, cho vay đầu tư công nghiệp hỗ trợ, cho vay công nghiệp chế biến chế tạo được kỳ vọng rủi ro giảm.

Trong 6 tháng cuối năm 2022, các TCTD cho biết tiếp tục “nới lỏng” nhẹ tiêu chuẩn tín dụng đối với các lĩnh vực ưu tiên, nhưng giữ “không đổi” tiêu chuẩn tín dụng đối với lĩnh vực “Đầu tư, kinh doanh du lịch”; “thắt chặt” nhẹ tiêu chuẩn tín dụng đối với nhóm khách hàng là doanh nghiệp và tiếp tục “thắt chặt” hơn tiêu chuẩn tín dụng đối với lĩnh vực “Đầu tư kinh doanh chứng khoán”, “Đầu tư kinh doanh bất động sản”, “Kinh doanh tài chính, ngân hàng và bảo hiểm”.

Chuyển sang 6 tháng đầu năm 2023 và cả năm 2023, 61,6-64,6% TCTD dự kiến giữ nguyên tiêu chuẩn tín dụng, chỉ có 19,2-20,2% TCTD dự kiến “thắt chặt nhẹ” tiêu chuẩn tín dụng tổng thể của đơn vị mình, tuy nhiên mức độ thắt chặt đã giảm so với 6 tháng cuối năm 2022 và cả năm 2022, đồng thời có 16,2-17,2% TCTD dự kiến “nới lỏng”.

Trong đó, dự kiến “thắt chặt” chủ yếu diễn ra ở lĩnh vực “Cho vay đầu tư kinh doanh bất động sản”, “Cho vay kinh doanh tài chính, ngân hàng và bảo hiểm”, khoản vay trung, dài hạn và khoản vay bằng ngoại tệ.

Theo nhận định của các TCTD, nguyên nhân chủ yếu là do “Mức độ rủi ro của thị trường” tăng lên (“Rủi ro từ phía khách hàng”; “Rủi ro ngành nghề”) cùng với những thách thức về triển vọng kinh tế.

|

Bên cạnh đó, trong 6 tháng đầu năm 2023, có 67,3-71,3% TCTD dự kiến “không đổi”, 21,7- 16,1% TCTD dự kiến “thắt chặt” và 10-12,6% TCTD dự kiến “nới lỏng” các điều khoản, điều kiện cho vay tổng thể tương ứng đối với nhóm khách hàng doanh nghiệp (chủ yếu “thắt chặt” đối với lĩnh vực cho vay đầu tư kinh doanh bất động sản, cho vay kinh doanh chứng khoán) và nhóm khách hàng cá nhân.

Trong đó, các TCTD nhận định và dự kiến chủ yếu “thắt chặt” đối với yêu cầu về tài sản bảo đảm, các điều khoản bổ sung trong hợp đồng tín dụng, yêu cầu điểm xếp hạng tín nhiệm tối thiểu của khách hàng và hạn mức tín dụng để đảm bảo an toàn; trong khi tiếp tục nỗ lực thu hẹp chênh lệch giữa lãi suất cho vay và chi phí vốn bình quân đối với hoạt động cho vay sản xuất kinh doanh để hỗ trợ nền kinh tế.

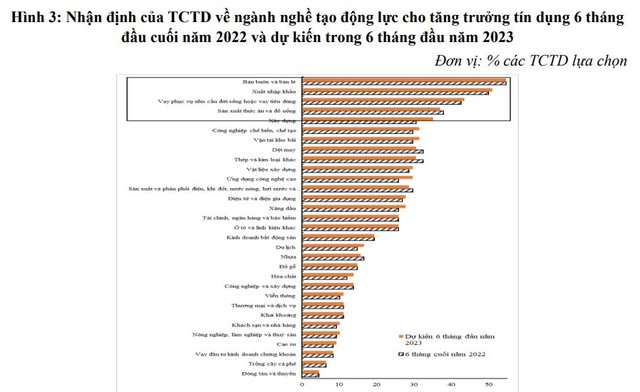

Tương tự kết quả điều tra trong năm 2021 và kỳ điều tra 6 tháng đầu năm 2022, trong 6 tháng cuối năm 2022 và đánh giá chung cả năm 2022, “Bán buôn, bán lẻ”; “xuất, nhập khẩu” và “cho vay phục vụ nhu cầu đời sống” tiếp tục là 3 lĩnh vực đứng đầu được nhiều TCTD lựa chọn là động lực tăng trưởng tín dụng của hệ thống.

|

Lĩnh vực xếp thứ 4 về số lượng TCTD lựa chọn là động lực tăng trưởng tín dụng đã thay đổi từ “thép và kim loại khác” trong 6 tháng đầu năm 2022 sang “Sản xuất thức ăn và đồ uống” trong 6 tháng cuối năm 2022 và cả năm 2022.

Trong 6 tháng đầu năm 2023 và cả năm 2023, 4 lĩnh vực “Bán buôn, bán lẻ”; “xuất, nhập khẩu”; “cho vay phục vụ nhu cầu đời sống” và “Sản xuất thức ăn và đồ uống” tiếp tục có tỷ lệ TCTD dự kiến là động lực tăng trưởng tín dụng của hệ thống TCTD cao nhất.

Cuộc điều tra được tiến hành trên toàn bộ các TCTD và chi nhánh NHNNg tại Việt Nam. Tỷ lệ trả lời đạt 94%. Kết quả điều tra được phân tích dựa trên phương pháp cân bằng (Balance Method).