Sau khi thị trường chứng khoán phục hồi và lên mức cao kỷ lục, cuộc thăm dò 106 nhà quản lý quỹ từ ngày 3/12 đến 13/12/2021 cho thấy rằng, nhiều người tham gia thị trường kỳ vọng cổ phiếu giá trị sẽ vượt trội so với những cổ phiếu đã tăng vọt trong năm nay về kỳ vọng tăng trưởng trong tương lai.

Trong khi đó, hơn 40% số người được khảo sát chỉ ra rằng, nền kinh tế mở rộng mạnh mẽ hơn là chất xúc tác tăng trưởng chính cho năm tới.

“Chúng tôi tin rằng năm 2021 là năm phục hồi sau thử thách và năm 2022 sẽ là năm phục hồi sau những thay đổi đột ngột với đầu tư vào chuỗi cung ứng, số hóa doanh nghiệp, đổi mới trong lĩnh vực chăm sóc sức khỏe và xây dựng một hành tinh bền vững hơn”, Katie Koch, đồng trưởng bộ phận đầu tư cổ phiếu của Goldman Sachs Asset Management cho biết.

Kết quả của cuộc khảo sát cung cấp một cái nhìn thoáng qua về một số kỳ vọng và mối quan tâm chung hướng đến năm 2022 sau xu hướng tăng mạnh của năm nay đã đưa điểm chuẩn chỉ số chứng khoán Mỹ và châu Âu lên mức cao lịch sử.

Các quan điểm của cuộc khảo sát này cũng phù hợp với cuộc khảo sát mới nhất của Bank of America về các nhà quản lý quỹ toàn cầu, cho thấy rằng các ngân hàng trung ương với quan điểm diều hâu được xem là rủi ro lớn nhất kể từ tháng 5/2018, tiếp theo là lạm phát và sự hồi sinh của Covid-19.

Các nhà đầu tư đang chuẩn bị cho các cuộc họp chính sách lớn của Cục Dự trữ Liên bang (Fed), Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Anh (BoE) trong tuần này, những cuộc họp có thể cung cấp thông tin rõ ràng về tốc độ thắt chặt tiền tệ và giảm bớt các biện pháp kích thích.

Dưới đây là tóm tắt những phát hiện chính sau cuộc khảo sát của Bloomberg News:

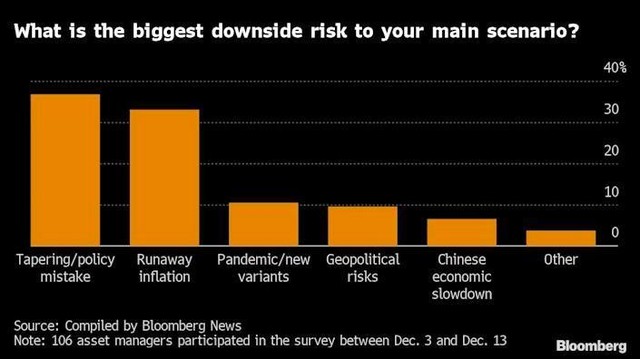

Rủi ro giảm giá

Đa số các nhà quản lý quỹ được khảo sát đều cho rằng lạm phát gia tăng hoặc các động thái tích cực của các ngân hàng trung ương nhằm kiềm chế giá cả tăng cao là rủi ro lớn nhất của thị trường trong năm tới.

|

Những rủi ro giảm giá lớn nhất đối với thị trường trong năm 2022 |

Julien Lafargue, Trưởng chiến lược gia thị trường tại Barclays cho biết: “Một trong những rủi ro lớn nhất sẽ là thắt chặt tiền tệ quá mức. Trong khi các điều kiện đã được đáp ứng để các biện pháp khẩn cấp được gỡ bỏ sẽ là thách thức đối với nền kinh tế Mỹ và thế giới trong việc chịu đựng các đợt tăng lãi suất quá mức, đặc biệt là từ Fed”.

Những lo ngại về việc thắt chặt tiền tệ đang làm lu mờ các rủi ro khác, bao gồm khả năng bùng phát đại dịch mới, suy thoái kinh tế ở Trung Quốc hoặc địa chính trị. Tuy nhiên, điều này không có nghĩa là chúng nằm ngoài tầm ngắm.

Marcus Morris-Eyton, Giám đốc danh mục đầu tư tại Allianz Global Investors cho biết: “Thật không may, Covid sẽ tồn tại ở dưới hình thức này hay hình thức khác trong tương lai gần. Nhưng quan trọng là chúng ta đang trở nên tốt hơn trong việc quản lý cả hậu quả cá nhân và kinh tế”.

“Trên thực tế, chúng tôi đang ở trong một bong bóng lớn như bất kỳ bong bóng nào tôi từng trải qua nhưng sự hoài nghi đã biến mất. Các dấu hiệu đầu cơ cực đoan nhất là ở tiền điện tử, SPAC và xu hướng nói chung là các doanh nghiệp IPO”, Alasdair McKinnon, giám đốc điều hành của Quỹ đầu tư Scotland, quỹ đầu tư với quy mô tài sản khoảng 890 tỷ USD cho biết.

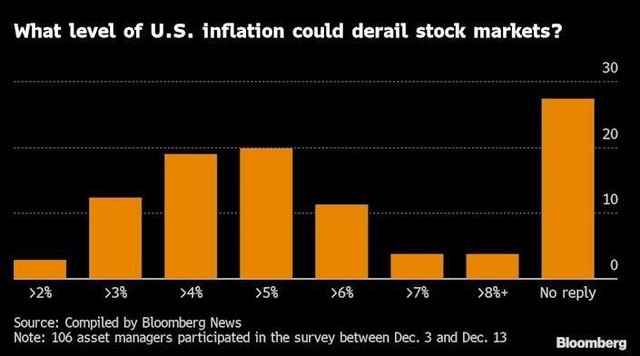

Ngưỡng lạm phát

Mặc dù đồng ý rằng lạm phát là một rủi ro, nhưng việc xác định chính xác mức độ mà lạm phát trở thành mối nguy hiểm đối với thị trường chứng khoán thì khó hơn. Đối với hầu hết những nhà quản lý quỹ trả lời trong cuộc khảo sát của Bloomberg, vấn đề bắt đầu khi tăng trưởng giá tiêu dùng hàng năm của Mỹ được duy trì trên 3%. Tuy nhiên, gần 20% nhà quản lý quỹ cho rằng lạm phát sẽ không làm trật bánh tăng trưởng cho đến khi lạm phát vượt trên 5%.

|

Mức lạm phát nào sẽ làm chệch hướng tăng của thị trường chứng khoán |

Salvatore Bruno, người đứng đầu bộ phận đầu tư của Generali Investments Partners cho biết, điểm phá vỡ là lạm phát hàng năm của Mỹ là khi liên tục giữ trên 4%. Phản ứng của thị trường trái phiếu có thể quan trọng hơn. Nhiều chiến lược gia kỳ vọng rằng lãi suất sẽ không theo kịp đà tăng của giá tiêu dùng, đồng nghĩa với việc lợi suất thực tế của trái phiếu được điều chỉnh theo lạm phát sẽ vẫn ở mức quá thấp để biến chúng thành một giải pháp thay thế khả thi cho cổ phiếu.

“Chúng tôi cho rằng lãi suất thực là thước đo quan trọng cần được theo dõi để hiểu được thị trường có thể trật bánh như thế nào”, ông cho biết.

Pascal Blanque, Giám đốc đầu tư tại Amundi, nhà quản lý tài sản lớn nhất châu Âu với quy mô khoảng 2.000 tỷ USD cho biết: “Chỉ khi các ngân hàng trung ương giới hạn lãi suất danh nghĩa và lãi suất thực vẫn ở mức thấp thì sẽ không có kênh đầu tư nào khác để thay thế cho cổ phiếu”.

Lạm phát ở cả hai bờ Đại Tây Dương đang ở mức cao hơn nhiều so với mức mà những nhà quản lý quỹ cho biết sẽ gây ra cảnh báo. Mặc dù Fed và ECB đã xem xét các chỉ số trong thời kỳ phục hồi sau đại dịch, nhưng điều đó sẽ không kéo dài lâu hơn nữa và họ "sẽ khó chịu đựng lạm phát trên 4% - 4,5% vào năm 2022", ông Pascal Blanque cho biết.

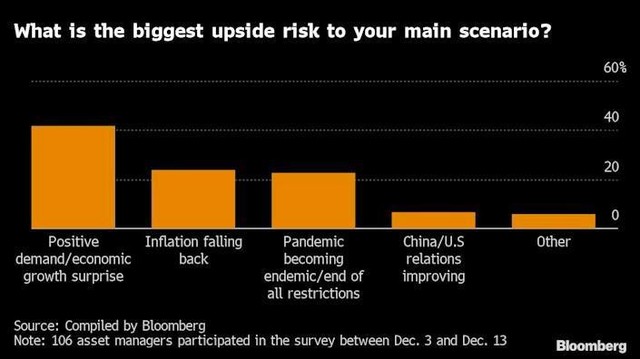

Kỳ vọng tăng giá

Các nhà đầu tư cũng đang tìm kiếm những bất ngờ ở chiều hướng thị trường tiếp tục tăng trưởng. Đứng đầu trong số đó là một nền kinh tế chứng tỏ khả năng phục hồi cao hơn so với kỳ vọng đồng thuận hiện tại.

|

Những yếu tố được kỳ vọng có thể ảnh hưởng tích cực tới thị trường năm 2022 |

Hussain Mehdi, chiến lược gia vĩ mô và đầu tư tại HSBC Asset cho biết: “Vẫn còn nhiều khả năng cho một bất ngờ tăng trưởng tích cực do các hộ gia đình ở các thị trường phát triển có khoản tiền tiết kiệm lớn có thể giảm nhanh hơn, trong khi tình trạng thiếu hụt nguồn cung có thể giảm nhanh hơn so với dự đoán của mọi người. Thị trường lao động phục hồi mạnh mẽ cũng hỗ trợ triển vọng tiêu dùng, trong khi các thiết lập chính sách chung vẫn phù hợp mặc dù đã chuyển sang bình thường hóa”.

Tiếp tục phục hồi kinh tế mạnh mẽ cũng là cơ sở cho quan điểm tích cực của Goldman Sachs Asset Management.

Luke Barrs, Trưởng bộ phận quản lý danh mục đầu tư khách hàng cổ phần cơ bản tại EMEA cho GSAM cho biết: “Niềm tin của chúng tôi là chúng tôi sẽ vẫn có nền tảng tăng trưởng mạnh mẽ trong năm tới. Mặc dù chúng tôi nhận thức được rằng lạm phát và lãi suất có thể bắt đầu tăng trong suốt năm 2022, nhưng chúng tôi không thấy điều đó cản trở tiêu cực đến thị trường chứng khoán trong kế hoạch tổng thể miễn là động lực tăng trưởng đó vẫn còn mạnh mẽ”.

Đối với 24% số người trả lời khảo sát, lạm phát được chứng minh là tạm thời sẽ là bất ngờ tích cực có ảnh hưởng nhất tới thị trường mặc dù điều đó sẽ phụ thuộc vào một số lý do. Stefan Kreuzkamp, Giám đốc đầu tư tại DWS với quy mô quản lý khoảng 990 tỷ USD cho biết: “Tỷ lệ lạm phát giảm cũng có thể có lý do tiêu cực, tức là tăng trưởng chậm lại”.