Cơ hội rộng mở

Triển vọng tăng trưởng lợi nhuận nhóm phi tài chính trong 6 tháng cuối năm 2024 được hỗ trợ bởi mức nền thấp của cùng kỳ năm 2023 cũng như kết quả từ các chính sách hỗ trợ phục hồi sản xuất của Chính phủ và triển vọng tốt hơn từ các nền kinh tế lớn trên thế giới.

Xét cả năm 2024, mức tăng trưởng lợi nhuận của 80 doanh nghiệp niêm yết đại diện các ngành, chiếm khoảng 70% quy mô vốn hóa trên sàn HOSE (BVS-80) ước đạt 19,1%. Sang năm 2025, lợi nhuận các ngành dự báo tiếp tục hồi phục và mang tính đồng đều hơn giữa các ngành, mức tăng trưởng của BVS-80 dự kiến là 19%.

Khả năng hồi phục trong năm 2024 và duy trì đà tăng trưởng trong năm 2025 tạo ra sự hấp dẫn trong định giá các nhóm ngành như dệt may, hóa chất, phân bón, khu công nghiệp, bán lẻ, thép.

Về chiến lược đầu tư, BVSC kết hợp các điểm nhấn về vĩ mô, chính sách và bức tranh lợi nhuận 2024 - 2025 xây dựng nên 3 chủ đề đầu tư là trên đà hồi phục, nút thắt chính sách gỡ bỏ và định giá rẻ.

Dưới đây là một số phân tích về 2 ngành có tỷ trọng lớn nhất VN-Index là ngân hàng và bất động sản.

|

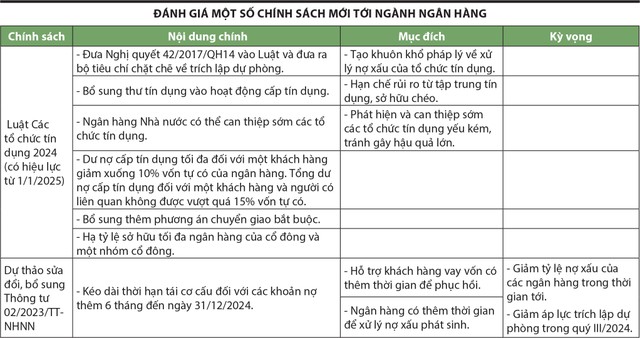

Ngân hàng: Định giá đang ở mức thấp

Lợi nhuận trước thuế của 27 ngân hàng niêm yết trong quý II/2024 dự báo đạt 72.021 tỷ đồng, tăng 7% so với quý I và tăng 10% so với cùng kỳ năm ngoái. Động lực tăng trưởng chính so với cùng kỳ là tín dụng cải thiện, chi phí tín dụng và tỷ lệ chi phí trên thu nhập giảm.

Lợi nhuận sau thuế của nhóm ngân hàng thương mại bán buôn có khả năng tăng trưởng cao hơn so với nhóm bán lẻ và nhóm ngân hàng quốc doanh, chủ yếu đến từ tăng trưởng tín dụng tốt và chi phí tín dụng giảm.

Dự kiến, lợi nhuận của ngành ngân hàng (dựa trên nhóm cổ phiếu ngân hàng mà BVSC phân tích) tăng 14% trong năm 2024 và tăng khoảng 21% trong năm 2025, với 2 động lực chính gồm tín dụng tăng trưởng và chất lượng tài sản cải thiện.

Đáng lưu ý, lãi suất huy động giảm trong quý I và tăng trở lại từ tháng 4/2024 do lãi suất thị trường liên ngân hàng tăng khá mạnh, lên hơn 5%/năm. Thời gian tới, mức tăng lãi suất huy động dự kiến từ 0,5 - 1%/năm. Tuy nhiên, lãi suất huy động khó tăng cao nên lãi suất cho vay sẽ không tăng mạnh.

Do chi phí huy động tăng, tăng trưởng tín dụng yếu khiến các ngân hàng phải duy trì lãi suất cho vay thấp, nên biên lãi ròng trong quý I/2024 giảm 0,16%, xuống 3,31%. Kỳ vọng, biên lãi ròng sẽ hồi phục nhờ tín dụng tích cực hơn.

Tăng trưởng tín dụng có thể đạt 9,5% trong nửa cuối năm, lũy kế cả năm đạt 14%, trong bối cảnh kinh tế khởi sắc, thể hiện qua số liệu PMI, xuất khẩu, thị trường bất động sản “ấm” dần… Kinh tế khởi sắc giúp kết quả kinh doanh của các doanh nghiệp được cải thiện, qua đó giảm tỷ lệ nợ xấu.

Thời gian qua, giá cổ phiếu ngành ngân hàng suy giảm đã kéo định giá P/B năm 2024 của nhiều ngân hàng xuống vùng thấp kể từ năm 2016 đến nay. Với triển vọng lợi nhuận phục hồi, trong đó kế hoạch lợi nhuận trước thuế của các ngân hàng tăng trưởng khoảng 20%, tỷ lệ trả cổ tức cao…, cổ phiếu nhóm ngành có vốn hóa lớn nhất này có thể sẽ thu hút dòng tiền trở lại.

|

Bất động sản: Chuẩn bị cho chu kỳ mới

Chính phủ đã và đang nỗ lực hoàn thiện hành lang pháp lý để hỗ trợ sự phục hồi của thị trường bất động sản và các địa phương trọng điểm đã hoàn tất quy hoạch mới, tạo điều kiện thúc đẩy công tác điều chỉnh quy hoạch các dự án cũ, đẩy mạnh thu hút cho các dự án mới.

Luật Đất đai 2024 với cơ chế tập trung mạnh mẽ cho đấu thầu, đấu giá đất sẽ phát huy hiệu quả khi các quy hoạch điều chỉnh được hoàn thành. Câu chuyện phát triển hạ tầng liên kết vùng sẽ góp phần phát triển kinh tế nói chung, thị trường bất động sản nói riêng.

Sự phát triển đồng đều giữa các thị trường bất động sản phía Bắc như Hải Phòng, Quảng Ninh, Bắc Ninh, Hà Nội là kết quả của hệ thống cao tốc, vành đai phát triển mạnh mẽ từ năm 2015 đến nay (tương tự, động lực của khu vực phía Nam là các dự án cao tốc và vành đai liên kết sẽ hình thành trong giai đoạn 2025 - 2027). Khảo sát tổng thể phân khúc nhà mặt phố cho thấy, giá chào bán ở các tỉnh, thành phố phía Bắc cao hơn so với mặt bằng chung ở phía Nam.

Thực tế, các tuyến cao tốc hoàn thành là động lực lớn cho phát triển kinh tế - xã hội (khu công nghiệp, du lịch, thu hút doanh nghiệp lớn) cho các tỉnh phía Bắc. Trong đó, mặt bằng giá bất động sản tại Hải Phòng, Quảng Ninh, Bắc Ninh dần thu hẹp so với thị trường Hà Nội và gia tăng khoảng cách so với các tỉnh lân cận TP.HCM. BVSC cho rằng, thị trường bất động sản ở các tỉnh lân cận các thành phố lớn nói chung vẫn còn nhiều dư địa cho chu kỳ tới. Trong đó, lĩnh vực khu công nghiệp tiếp tục có triển vọng sáng, qua đó góp phần cải thiện kinh tế và gia tăng mật độ dân số cho các địa phương. Chính sách nhà ở xã hội với nhiều ưu đãi hơn cho chủ đầu tư cùng với nhu cầu lớn ở các địa phương phát triển về khu công nghiệp sẽ gia tăng đô thị hóa và hạ tầng kỹ thuật cho các tỉnh.

Dự báo, thị trường bất động sản các tỉnh sẽ phục hồi trở lại từ cuối năm 2024, thúc đẩy doanh số bán hàng của các doanh nghiệp. Lợi nhuận sẽ sớm phục hồi cùng với doanh số bán hàng, do thời gian bàn giao sản phẩm thấp tầng ngắn hơn so với cao tầng.

Một số doanh nghiệp đáng chú ý bao gồm Nam Long: doanh số bán hàng sẽ phục hồi mạnh mẽ từ phân khu cao tầng Mizuki, Akari GD3, Central Lake; Izumi và Southgate; Khang Điền: doanh số sẽ gia tăng và neo ở mức cao 7.000 - 8.000 tỷ đồng với phần lớn là phân khúc thấp tầng; DIG: điểm nhấn sẽ đến từ chuyển nhượng dự án Đại Phước và mở bán các dự án giá vốn thấp như Hậu Giang, Long Tân; PDR: quỹ đất phân bổ đa dạng ở các tỉnh ven biển, sự phát triển mạnh mẽ trở lại các thị trường du lịch như Quy Nhơn, Phước Hải, Long Điền sẽ có tác động tích cực; HDC: quỹ đất tập trung chủ yếu ở Vũng Tàu, Long Điền, đây là các thị trường giàu tiềm năng khi cao tốc Biên Hòa - Vũng Tàu, tuyến đường ven biển, đường DT997 hoàn thành vào năm 2026 - 2027.

Chỉ số định giá P/B nhóm các doanh nghiệp lớn đã có sự phục hồi so với đáy quý III/2022, hiện giao dịch ở mức 1,8 lần. P/B trung bình vẫn còn dư địa tăng so với quá khứ khi trong giai đoạn thị trường bất động sản sôi động 2018 - 2021 là 2,2 lần. P/B ngành trong những thời điểm sôi động của thị trường thời gian tới (dự báo 2026 - 2027) có thể vượt mức 2,2 lần.

Lợi nhuận sẽ phục hồi và gia tăng ở phần lớn các doanh nghiệp bất động sản do sự phục hồi sẽ lan tỏa hơn sang các khu vực ngoài TP.HCM và Hà Nội, trong khi quỹ đất các doanh nghiệp bất động sản phân bổ nhiều ở các tỉnh. Bên cạnh đó, sản phẩm thấp tầng chiếm tỷ trọng chính trong cơ cấu sản phẩm ở thị trường các tỉnh và biên lợi nhuận gộp các sản phầm thấp tầng sẽ tốt hơn cao tầng. Theo đó, định giá P/B năm 2025 - 2026 sẽ cải thiện và tạo ra mức chiết khấu hấp dẫn so với mức trung bình của ngành.

Dư địa cải thiện định giá P/B có thể sẽ nhiều hơn ở các doanh nghiệp bất động sản quy mô nhỏ, hoặc năng lực phát triển sản phẩm hiện còn khoảng cách so với các doanh nghiệp lớn, nếu cải thiện được các điểm hạn chế. Các doanh nghiệp có năng lực phát triển được kiểm chứng như NLG, KDH có khả năng sẽ sớm được tái định giá về mức hợp lý, hoặc cao hơn mức giả định trung bình của ngành năm 2025 - 2026 là 2,1 lần.