Tuy nhiên, nếu sử dụng phương pháp so sánh với lãi suất huy động bình quân (của khối ngân hàng có vốn nhà nước chi phối) thì chênh lệch giữa E/P 2023 và lãi suất huy động ở thời điểm hiện tại chỉ là 0,4% với mức chiết khấu EPS là 0,5% - tương đương với dự báo lợi nhuận thị trường tăng 3,7% (ngang nhóm VN30) và số lượng cổ phiếu lưu hành tăng 10%. Đây là mức định giá không hấp dẫn và phần nào phản ánh tình hình kinh doanh kém khả quan của các doanh nghiệp trong giai đoạn tới, cụ thể là 3 ngành ngân hàng, bất động sản và thủy sản.

Ngân hàng

Trong quý IV/2022, lợi nhuận ngành ngân hàng đạt gần 43.000 tỷ đồng, tăng 17,9% so với cùng kỳ năm trước. Bóc tách cơ cấu lợi nhuận theo từng nhóm, có thể nhận thấy động lực tăng trưởng toàn ngành trong các tháng cuối năm chủ yếu đến từ khối ngân hàng có vốn nhà nước chi phối với mức tăng 57,3%. Trong khi đó, lợi nhuận của khối ngân hàng tư nhân giảm 14,5% dưới áp lực của việc chi phí lãi tăng đột biến do việc tiếp cận nguồn vốn giá rẻ không còn dễ dàng như giai đoạn trước.

|

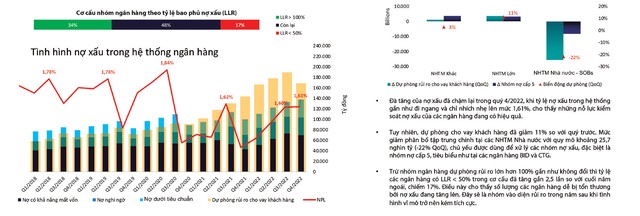

Nợ xấu trong hệ thống ngân hàng |

Đà tăng của nợ xấu đã chậm lại trong quý IV/2022 khi chỉ nhích nhẹ lên mức 1,61% cho thấy nỗ lực kiểm soát nợ xấu của các ngân hàng đang có hiệu quả. Tuy nhiên, dự phòng cho vay khách hàng đã giảm 11% so với quý liền trước. Mức giảm tập trung chính tại các ngân hàng có vốn nhà nước chi phối với quy mô khoảng 25.700 tỷ đồng (-22%), chủ yếu được dùng để xử lý các nhóm nợ xấu, đặc biệt là nợ nhóm 5, tiêu biểu như tại BIDV (mã BID) hay VietinBank (mã CTG).

Căng thẳng thanh khoản tại hệ thống ngân hàng đã hạ nhiệt trong các tháng cuối năm và dự báo cải thiện hơn trong thời gian tới với việc áp dụng Thông tư 26/2022, nhất là tại các ngân hàng có vốn nhà nước chi phối - nơi tập trung tiền gửi của Kho bạc Nhà nước. Theo cách ghi nhận mới, tỷ lệ dư nợ tín dụng/vốn huy động (LDR) tại nhóm này sẽ về mức quanh 81%, tạo dư địa cho việc mở rộng cho vay trong năm 2023 và giảm áp lực lên lãi suất.

Về mặt định giá, P/B của ngành ngân hàng tính đến thời điểm ngày 13/2/2023 đạt 1,51 lần, tiệm cận với vùng trung bình 10 năm. Mức định giá chung này không còn quá hấp dẫn như giai đoạn trước. Trong năm 2023, với việc lãi suất duy trì ở mức cao trong điều kiện kinh tế suy yếu sẽ đặt ra nhiều vấn đề trong việc cho vay mới và kiểm soát nợ xấu toàn hệ thống. Chúng tôi cho rằng, nhóm ngân hàng có vốn nhà nước chi phối vẫn là điểm tựa vững chắc cho tăng trưởng lợi nhuận của toàn ngành.

Bất động sản

Lợi nhuận sau thuế của toàn ngành bất động sản dân cư trong quý IV/2022 sụt giảm hơn 46% so với cùng kỳ năm trước, do lợi nhuận của Vinhomes (mã VHM) - chiếm gần 90% tổng lợi nhuận toàn ngành đã sụt giảm hơn 25,3%. Sự chênh lệch lớn giữa tăng trưởng doanh thu thuần và lợi nhuận sau thuế của VHM trong quý IV/2022 cho thấy môi trường kinh doanh của ngành kém hiệu quả trong bối cảnh dòng vốn vào thị trường này bị siết chặt.

|

Lợi nhuận sau thuế ngành bất động sản dân cư và VHM |

Tổng giá trị hàng tồn kho và xây dựng dở dang của các doanh nghiệp bất động sản dân cư trong quý IV/2022 tăng nhẹ so với quý trước khi việc triển khai các dự án tiếp tục gặp khó khăn. Giá trị phát hành trái phiếu của hầu hết tất các nhóm ngành trong quý IV/2022 đều sụt giảm. Trong đó, trái phiếu địa ốc sụt giảm gần 100% khi chịu tác động của nhiều yếu tố vĩ mô bất lợi.

Lãi suất phát hành trái phiếu của các ngành trong quý IV/2022 đều cao hơn so với cùng kỳ năm ngoái, đạt trung bình 10,87%/năm, riêng ngành bất động sản là 9,67%/năm. Nhìn chung, mức này không lớn do hầu hết các đợt phát hành đều diễn ra vào đầu năm, khi chưa có nhiều thay đổi về mặt chính sách cũng như điều kiện thị trường so với năm 2021. Có khoảng 67% khối lượng trái phiếu bất động sản phát hành trong quý IV/2022 không có tài sản đảm bảo, hoặc chỉ đảm bảo bằng cổ phiếu, tăng so với mức 30% của cùng kỳ năm trước.

Trong giai đoạn 2023-2024, áp lực thanh toán trái phiếu đáo hạn sẽ đạt đỉnh với giá trị gần 700.000 tỷ đồng, nếu tính cả số lượng trái phiếu mua lại trước hạn thì còn lớn hơn nhiều. Trong quý IV/2022, các doanh nghiệp đã mua lại trước hạn lượng trái phiếu trị giá 70.501 tỷ đồng, lũy kế cả năm đạt 210.830 tỷ đồng (+46%). Trong đó, nhóm bất động sản đạt 9.857 tỷ đồng, chiếm tỷ trọng 14%.

Thủy sản

Đây là quý thứ 3 liên tiếp biên lợi nhuận trước thuế và lãi vay (EBIT) của ngành thủy sản sụt giảm kể từ mức đỉnh 11,3% trong quý II/2022, về còn 6,3% trong quý IV/2022 bởi 2 yếu tố: Giá nguyên liệu tăng cao, nhu cầu tiêu thụ và giá bán sụt giảm.

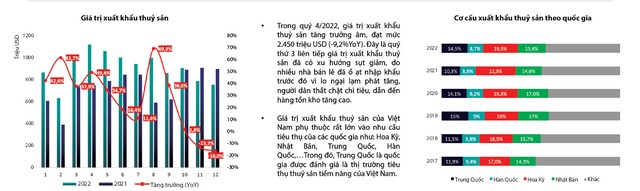

Lợi nhuận sau thuế của ngành trong quý IV/2022 giảm tới 53,5% so với cùng kỳ năm trước, mạnh nhất từ trước tới nay. Chỉ 2 doanh nghiệp là Camimex Group (mã CMX) và Nam Việt (mã ANV) ghi nhận tăng trưởng lợi nhuận trong các tháng cuối năm. Trong kỳ, giá trị xuất khẩu thuỷ sản tăng trưởng âm, đạt 2.450 triệu USD (-9,2%), cũng là quý sụt giảm thứ 3 liên tục do người dân thắt chặt chi tiêu vì lo ngại lạm phát tăng, dẫn đến hàng tồn kho tăng cao.

|

Giá trị và cơ cấu xuất khẩu thủy sản |

Giá trị xuất khẩu thuỷ sản của Việt Nam phụ thuộc nhiều vào nhu cầu tiêu thụ của các thị trường lớn như Mỹ, Nhật Bản, Trung Quốc, Hàn Quốc… Trong đó, Trung Quốc là thị trường tiêu thụ thuỷ sản tiềm năng của Việt Nam, giá trị xuất khẩu thuỷ sản sang thị trường này lần đầu tiên đạt đỉnh lịch sử trong năm 2022, tăng trưởng hơn 74% so với năm 2021.

Việc Trung Quốc mở cửa trở lại nền kinh tế sẽ là lợi thế cho các doanh nghiệp ngành cá tra gia tăng xuất khẩu hơn là ngành tôm do cá tra chiếm tỷ trọng lớn trong tổng giá trị thuỷ sản Việt Nam xuất khẩu sang Trung Quốc (chiếm 40%).

Dự kiến nhu cầu tiêu thụ thủy sản tại Trung Quốc giai đoạn tới sẽ tăng cao hơn so với giai đoạn 2020-2021, bù đắp một phần cho sự suy giảm tại thị trường Mỹ và EU. Giá nguyên liệu ngành thủy sản vẫn ở mức nền cao trong năm 2022. Cùng với đó, áp lực hàng tồn kho của các doanh nghiệp có giá trị xuất khẩu thuỷ sản nhiều sang Trung Quốc liên tục duy trì ở mức cao, trong khi giá bán được dự báo sẽ giảm 20-30% do các đơn hàng đến từ thị trường Mỹ và EU sẽ gặp khó trong bối cảnh lạm phát tăng cao, người dân thắt chặt chi tiêu. Điều này sẽ ảnh hưởng trực tiếp đến biên lợi nhuận gộp của doanh nghiệp ngành thủy sản trong năm 2023.