Trong tháng 6/2020, có 46 doanh nghiệp phát hành riêng lẻ 42.474 tỷ đồng trái phiếu, tương ứng giá trị phát hành giảm 13,8% so với tháng 5. Tỷ lệ phát hành thành công đạt 69,6%, giảm 5,4% so với tháng 5; tuy nhiên giá trị phát hành thành công tháng 6 vẫn cao hơn 2,6 lần so với giá trị phát hành bình quân tháng trong 4 tháng đầu năm 2020.

Những doanh nghiệp có giá trị phát hành trái phiếu riêng lẻ lớn nhất trong tháng 6 là Ngân hàng Đầu tư và Phát triển Việt Nam (BID) với 6.174 tỷ đồng, Ngân hàng TMCP Phát triển TP. Hồ Chí Minh (HDB) với 4.500 tỷ đồng và Ngân hàng TMCP Phương Đông (OCB) với 3.735 tỷ đồng.

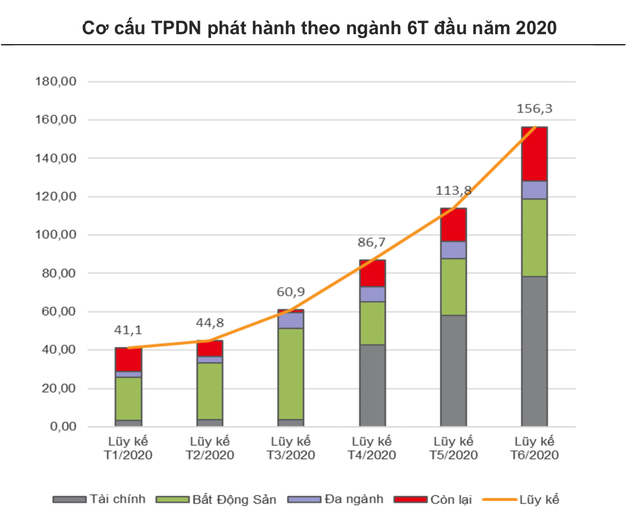

Lũy kế 6 tháng, tổng giá trị trái phiếu phát hành đạt mức 168.328 tỷ đồng, trong đó giá trị trái phiếu phát hành riêng lẻ đạt 156.328 tỷ đồng, tăng 88,1% so với mức 89.480 tỷ đồng năm ngoái.

Được biết, nhà đầu tư tổ chức vẫn là chủ thể chính tham gia mua trái phiếu doanh nghiệp trên thị trường sơ cấp với tỷ trọng đầu tư bình quân khoảng 81,3%. Trong tháng 6, nhóm nhà đầu tư cá nhân chỉ chiếm tỷ trọng 18,7%.

Trong 6 tháng đầu năm 2020, nhà đầu tư tổ chức tham gia mua trái phiếu doanh nghiệp trên thị trường sơ cấp chiếm tỷ trọng đầu tư bình quân khoảng 89,6%, trong khi nhóm nhà đầu tư cá nhân chỉ chiếm tỷ trọng 10,4%.

Theo Báo cáo, thị trường trái phiếu doanh nghiệp sôi động trong quý II/2020, đặc biệt là trong tháng 6 là do thông tin về Nghị định số 81/2020/NĐ-CP về việc “Sửa đổi, bổ sung một số điều của Nghị định số 163/2018/NĐ-CP ngày 4/12/2018 quy định về phát hành trái phiếu doanh nghiệp”.

Theo đó, Nghị định 81 này sẽ thắt chặt hơn điều kiện phát hành trái phiếu doanh nghiệp trong thời gian tới, do đó doanh nghiệp đã đẩy mạnh phát hành trái phiếu riêng lẻ trước khi nghị định này có hiệu lực trong tháng 9.

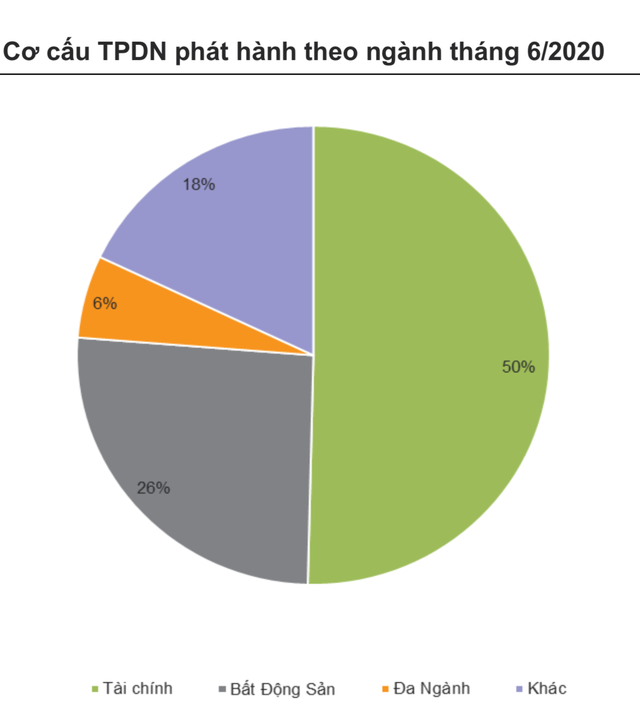

Xét về cơ cấu thị trường trái phiếu phát hành theo ngành, trong tháng 6, tổng giá trị phát hành của nhóm Tài chính - Ngân hàng tăng tới 52% so với tháng 5, từ mức 13.822 tỷ đồng lên mức 21.399 tỷ đồng, chiếm tới 50,4% tổng giá trị phát hành. Trong đó, chủ yếu là các ngân hàng với tổng giá trị phát hành đạt 20.536 tỷ đồng, còn lại 863 tỷ đồng từ các công ty tài chính khác như CTCP Chứng khoán Sài Gòn - Hà Nội (300 tỷ đồng), CTCP Chứng khoán VNDIRECT (300 tỷ đồng)...

Ngành bất động sản ghi nhận tổng giá trị phát hành là 10.981 tỷ đồng, tăng 50,9% so với tháng 5 và chiếm 25,9% giá trị phát hành.

Nhóm tập đoàn đa ngành có tổng giá trị phát hành đạt 2.470 tỷ đồng, tăng 14,9% so với tháng trước, chiếm 5,8% tổng giá trị phát hành.

Lũy kế 6 tháng, nhóm Tài chính - Ngân hàng dẫn đầu với tổng giá trị phát hành thành công là 49.900 tỷ đồng, đứng thứ 2 là nhóm ngành bất động sản với giá trị phát hành đạt 40.500 tỷ đồng, nhóm tập đoàn đa ngành có tổng giá trị phát hành đạt mức 9.400 tỷ đồng.

Đặc biệt, trong quý II/2020, giá trị phát hành trái phiếu của nhóm ngân hàng tăng tới 23 lần so với quý I, đạt mức 47,9 nghìn tỷ đồng.

VNDIRECT cho rằng, có hai nguyên nhân chính có thể lý giải việc ngân hàng tăng mạnh phát hành trái phiếu trong quý II, đó là (1) nhằm tăng vốn cấp hai để đáp ứng các quy định về an toàn vốn trong Thông tư 41 của Ngân hàng Nhà nước và (2) nhằm bù đắp phần vốn thiếu hụt từ các khoản thu hồi nợ đến hạn đáng lý phải trở lại ngân hàng, tuy nhiên vì dịch Covid-19 xảy ra mà phải thực hiện giãn, hoãn trả nợ cho khách hàng.

Trong quý II, nhiều ngân hàng đã phát hành trái phiếu nhằm tăng vốn cấp hai nhằm bảo toàn nguồn vốn, đảm bảo tính thanh khoản. Ngoài ra, tình hình dịch bệnh Covid-19 khó kiểm soát trong quý II, một số khoản vay chưa được trả đúng hạn, khiến thị trường trái phiếu của nhóm ngành ngân hàng sôi động hơn so với quý trước.

Về xu hướng kỳ hạn lãi suất, Báo cáo cho biết, trong tháng 6, có 135 đợt phát hành trái phiếu doanh nghiệp thành công. Các doanh nghiệp có xu hướng tập trung ở các kỳ hạn ngắn, với 42 đợt phát hành trái phiếu thành công ở kỳ hạn 3 năm và 24 đợt phát hành trái phiếu thành công ở kỳ hạn 2 năm.

Với nhóm ngành Tài chính - Ngân hàng, tháng 6 có 45 đợt phát hành, trong đó 23 đợt phát hành có kì hạn từ 3 năm trở xuống. Lãi suất của các đợt phát hành này dao động trong khoảng từ 5% đến 12,5%.

Với nhóm ngành bất động sản, kỳ hạn 2 và 3 năm chiếm tỷ trọng lớn nhất, khoảng 70% với lãi suất từ 10-12%/năm. Với nhóm tập đoàn đa ngành, 15 đợt phát hành trong tháng 06 có lãi suất trung bình là 9,6%/năm.

Trong 6 tháng đầu năm 2020, kỳ hạn trung bình của trái phiếu doanh nghiệp tập trung ở kỳ ngắn hạn, với lãi suất trung bình trong khoảng từ 8,4 - 10,9%/năm.