Xem toàn bộ Chuyên đề của Báo Đầu tư Chứng khoán xuất bản ngày 16/12/2013 tại:

Sau khi Dai-ichi Life Việt Nam chính thức trình làng 2 sản phẩm bảo hiểm hưu trí tự nguyện cho cá nhân và doanh nghiệp và đã có những khách hàng đầu tiên, đầu tháng 12/2013, Manulife cũng đã đưa ra thị trường sản phẩm Manulife - Điểm tựa hưu trí.

AIA Việt Nam và những công ty bảo hiểm nhân thọ được lựa chọn bán sản phẩm này cũng đã trình sản phẩm lên Bộ Tài chính. Nếu không có gì thay đổi, thì trong quý I/2014, thị trường sẽ đón nhận thêm các sản phẩm trong phân khúc mới mẻ này.

Nhu cầu lớn

Theo kết quả nghiên cứu thị trường vừa được Tập đoàn tài chính Manulife Financial thực hiện trong quý II/2013 về nhu cầu hưu trí đối với các nhà đầu tư cá nhân tại châu Á (bao gồm các quốc gia Nhật Bản, Singapore, Hồng Kông, Đài Loan, Trung Quốc, Malaysia và Indonesia) thì số năm trung bình các nhà đầu tư cá nhân châu Á mong muốn được nhận tiền hưu trí là 19 năm, trong khi đó, thực tế số tiền họ để dành cho kế hoạch hưu trí chỉ có thể đủ chi tiêu cho 13 năm.

Điều này đã tạo ra một khoảng trống về tiền hưu trí là 6 năm. Ở một số thị trường như Nhật Bản, khoảng cách này thậm chí còn lớn hơn với mức chênh lệch là 13 năm. Nguyên nhân là người châu Á ngày càng sống thọ hơn, nhưng phần đông họ vẫn chưa nhận thức đầy đủ và có sự chuẩn bị phù hợp cho việc này, do đó, rất có khả năng, trong tương lai, sự thiếu hụt về tiền hưu trí sẽ ngày càng lớn hơn.

Nhu cầu về bảo hiểm hưu trí hiện là rất lớn

Ông Chung Bá Phương, Tổng giám đốc Manulife Việt Nam cho biết, hiện nay, ở Việt Nam chỉ mới có gần 20% người cao tuổi có lương hưu từ bảo hiểm xã hội, nghĩa là nhu cầu của người dân về một kế hoạch hưu trí còn rất lớn. Vì vậy, phát triển bảo hiểm hưu trí tự nguyện tại thời điểm này là một bước đi mang tính chiến lược và kịp thời của Chính phủ.

Ông Stephen Clark, Tổng giám đốc AIA Việt Nam, cũng cho rằng, có nhiều lý do để lạc quan về ngành bảo hiểm nhân thọ trong năm tới và việc ra đời của quy định mới về sản phẩm hưu trí là một cơ hội hấp dẫn cho các công ty bảo hiểm, doanh nghiệp và nhân viên của họ.

Được biết, để sản phẩm bảo hiểm còn khá mới mẻ này phát triển thuận lợi hơn tại thị trường Việt Nam, mới đây, Hiệp hội Bảo hiểm Việt Nam cũng đã có công văn gửi tới cơ quan chức năng đóng góp ý kiến về áp dụng chính sách thuế cho hợp lý để sản phẩm trở nên hấp dẫn hơn với cả cá nhân người lao động và doanh nghiệp...

Cụ thể, ngoài kiến nghị bỏ quy định về giới hạn chi phí không được khấu trừ của người sử dụng lao động mua bảo hiểm nhân thọ cho người lao động, Hiệp hội Bảo hiểm cho rằng, Chính phủ cũng nên khuyến khích người sử dụng lao động mua bảo hiểm hưu trí cho người lao động bằng cách không thu thuế TNDN trong phần đóng phí bảo hiểm này.

Tuy nhiên, để tránh trường hợp đóng phí cao, Chính phủ có thể quy định mức giới hạn cho người sử dụng lao động tối đa là 5 triệu đồng/tháng, để khi hết tuổi lao động, người lao động được thêm số tiền hưu tối đa là 10 triệu đồng/tháng…

Cần sự chuẩn bị tốt cho một “chặng đường dài”

Dù xác định bảo hiểm hưu trí tự nguyện là một sản phẩm mang tính chiến lược, nhưng các công ty bảo hiểm cũng khá thận trọng.

Do bảo hiểm hưu trí tự nguyện có đối tượng khách hàng khá rộng, cả cá nhân và doanh nghiệp, nên đối với các công ty bảo hiểm nhân thọ được giao triển khai sản phẩm này, ngoài vấn đề bố trí thế nào để sản phẩm này không "lấn át" các sản phẩm khác (bảo hiểm liên kết chung)..., thì việc đào tạo, quản lý đội ngũ đại lý để có thể cạnh tranh với các công ty khác cũng cần được nghiên cứu kỹ.

“Năm 2014, chúng tôi sẽ tập trung phát triển sản phẩm bảo hiểm hưu trí tự nguyện. Còn hiện tại, công ty vẫn đang cẩn trọng nghiên cứu nhu cầu, khả năng tài chính cũng như phân tích các đặc tính sản phẩm mà mình dự tính đưa ra để đảm bảo mức độ thành công khi giới thiệu ra thị trường”, đại diện một công ty bảo hiểm nhân thọ lớn chia sẻ với ĐTCK.

Vì là sản phẩm mới và khá phức tạp, nên không chỉ doanh nghiệp mà các cơ quan chức năng cũng phải rất kỹ càng và chặt chẽ khi phê duyệt.

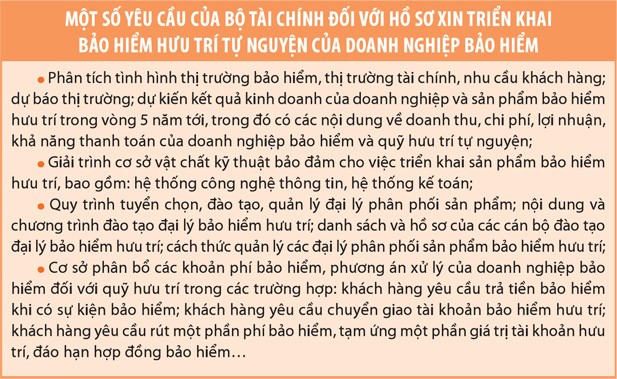

Theo quy định của Bộ Tài chính, trong hồ sơ xin phép triển khai sản phẩm bảo hiểm hưu trí, các doanh nghiệp phải đưa ra những phương án và giải trình kế hoạch triển khai sản phẩm bảo hiểm hưu trí trong 5 năm với nhiều nội dung khá cụ thể (xem hộp).

Không chỉ Bộ Tài chính khá cẩn trọng với việc phát triển sản phẩm bảo hiểm hưu trí (nên đưa ra những quy định khá chặt chẽ), mà bản thân các doanh nghiệp bảo hiểm cũng phải tính toán rất kỹ để có thể đi được “đường dài” với sản phẩm này.

Theo ông Simon Lam, Tổng giám đốc Generali Việt Nam, sự ra đời của bảo hiểm hưu trí tự nguyện là một bước phát triển quan trọng của thị trường bảo hiểm Việt Nam.

Ngoài đối tượng khách hàng cá nhân, các doanh nghiệp cũng có thể cung cấp quyền lợi hưu trí cho nhân viên của mình. Bảo hiểm hưu trí tự nguyện dành cho doanh nghiệp sẽ làm phong phú thêm các phúc lợi nhân viên trong khi những sản phẩm bảo hiểm phúc lợi nhân viên hiện nay sẽ tiếp tục đáp ứng những nhu cầu khác của doanh nghiệp.

Do đặc tính sản phẩm và phương thức tiếp cận không có khác biệt đáng kể, nên cạnh tranh trong phân khúc bảo hiểm nhóm sẽ chủ yếu dựa trên hiệu quả quản trị chương trình bảo hiểm và dịch vụ khách hàng.

“Nhưng điều quan trọng là, do tính chất tự nguyện và dài hạn của bảo hiểm hưu trí tự nguyện, các doanh nghiệp sẽ cần cân nhắc vấn đề chi phí phát sinh thêm ngoài chi phí bảo hiểm xã hội hiện có khi tham gia bảo hiểm hưu trí tự nguyện”, ông Simon Lam nói.

>>Bảo hiểm hưu trí tự nguyện đã lộ diện

>>Dai-ichi Life triển khai sản phẩm bảo hiểm hưu trí tự nguyện