Bán nhiều, thiệt hại lớn

Dù chưa có số liệu cả năm, nhưng theo số liệu của Bộ Tài chính sau 9 tháng đầu năm, bảo hiểm tài sản và bảo hiểm thiệt hại nói chung tiếp tục thuộc top nghiệp vụ bảo hiểm dẫn đầu về doanh thu khai thác, ước đạt 4.716 tỷ đồng, chiếm tỷ trọng 19,73% trong cơ cấu tổng doanh thu toàn thị trường bảo hiểm phi nhân thọ.

Doanh số tốt nhưng tỷ lệ bồi thường thì đáng báo động vì ở mức rất cao.

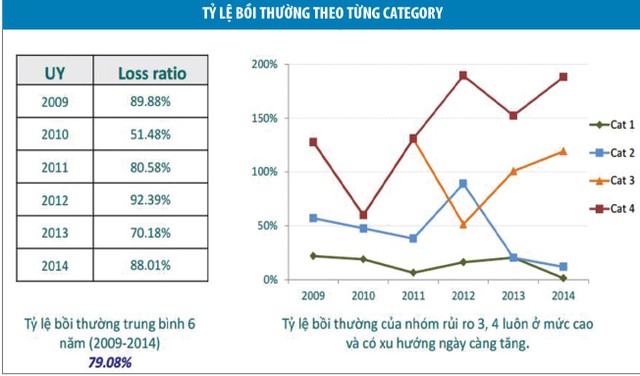

Theo nghiên cứu được công bố tại Hội nghị Tái bảo hiểm do Vinare tổ chức tháng 10/2015 vừa qua, trong 6 năm thuộc giai đoạn 2009-2014, tỷ lệ bồi thường bình quân của nghiệp vụ này là 79,08%, cao nhất rơi vào năm 2012 khi tỷ lệ bồi thường lên tới 92,36%. Đáng chú ý là tỷ lệ bồi thường của rủi ro nhóm 3, 4 luôn ở mức cao và có xu hướng ngày càng tăng.

Một số vụ thiệt hại lớn có thể kể tới như vụ cháy ở Meiko Electronics Việt Nam năm 2013 gây tổn thất kỷ lục trong 6 năm trở lại đây, lên tới hơn 26 triệu USD. Còn trong năm 2011, 2014, có 2 vụ thiệt hại hơn 17 triệu USD.

Số liệu cập nhật cho những tổn thất năm 2015 của nghiệp vụ này cho thấy, tính đến 21/9, có 7 vụ tổn thất lớn, dao động từ 4 triệu USD đến 17,5 triệu USD, tổng tổn thất ước gần 70 triệu USD. Trong số này có 6 vụ tổn thất do cháy tại các cơ sở sản xuất - kinh doanh trong lĩnh vực thuốc lá, mũ vải, đồ gỗ, nội thất... Cũng trong năm nay, vụ tổn thất cao nhất xảy ra tại Công ty Baria Serece với mức tổn thất ước lên tới 17,5 triệu USD.

Hiện trạng trên khiến nội dung 2 hội thảo liên tiếp do Vinare tổ chức trong tháng 9 và tháng 10 năm nay đều bàn sâu vào nghiệp vụ bảo hiểm tài sản.

Các ý kiến tại 2 hội thảo này đều khá thống nhất với nhận định rằng, bảo hiểm tài sản là một trong những nghiệp vụ có tốc độ phát triển doanh thu phí bảo hiểm ổn định nhất trên thị trường trong thời gian qua, nhưng cũng là nghiệp vụ ảnh hưởng tiêu cực đến kết quả kinh doanh nghiệp vụ của các doanh nghiệp bảo hiểm.

Cũng tại các hội nghị này, nhiều bài học, nhiều kinh nghiệm đã được rút ra từ các vụ tổn thất trên thị trường trong thời gian qua. Đặc biệt là vấn đề gia tăng tổn thất trong nghiệp vụ bảo hiểm tài sản, các lỗi cấp đơn thường gặp, những vướng mắc trong giải quyết bồi thường, trục lợi bảo hiểm...

Trên cơ sở đó, đã có khá nhiều ý kiến đề xuất, các kiến nghị được đưa ra nhằm góp phần vào việc nâng cao chất lượng cấp đơn cũng như công tác giải quyết bồi thường.

Do đâu?

Nguyên nhân gây tổn thất cao về tài sản trong các năm qua, ngoài lý do khách quan, theo các chuyên gia trong ngành, còn do yếu tố chủ quan đến từ các doanh nghiệp bảo hiểm. Theo đó, chất lượng đánh giá rủi ro/giám định tổn thất của các doanh nghiệp còn chưa cao, không đầy đủ thông tin.

Nhiều trường hợp mang tính thủ tục để tuân theo các yêu cầu của nhà nhận tái bảo hiểm. Trong khi mức độ nghiêm trọng của tổn thất ngày càng lớn, thì kinh nghiệm giải quyết bồi thường vẫn còn hạn chế.

"Cần đặc biệt quan tâm tới những đơn có số tiền bảo hiểm cho kho hàng lớn hay tăng đột biến" - ông Mai Xuân Dũng, Phó tổng giám đốc Vinare

Ngoài ra, nội dung các điều khoản mở rộng trong hợp đồng bảo hiểm còn chưa thống nhất (còn bị chỉnh sửa về nội dung) và chưa thực sự được quan tâm trước khi cấp đơn bảo hiểm.

“Rủi ro về thiên tai chưa được quan tâm đúng mức, chưa áp dụng giới hạn trách nhiệm trong đơn bảo hiểm gốc, mặc dù hợp đồng tái bảo hiểm cố định đã bị ràng buộc”, ông Mai Xuân Dũng, Phó tổng giám đốc Vinare cho biết.

Còn theo các chuyên gia đến từ Bảo hiểm Bảo Việt, một số vụ tổn thất lớn thuộc nhóm rủi ro cao xảy ra đã ảnh hưởng tới hiệu quả khai thác của các công ty bảo hiểm

“Không tuân thủ theo các hướng dẫn nghiệp vụ nội bộ, phí bảo hiểm thấp, cấp đơn bảo hiểm vượt quá năng lực của mình đã dẫn đến nguy cơ không phân tán được rủi ro”, một chuyên gia của Bảo hiểm Bảo Việt nhận xét.

Ngoài những lý do kể trên, những năm gần đây, khách hàng có xu hướng quan tâm đến việc giảm phí bảo hiểm (nhằm cắt giảm chi phí) hơn là để tâm đến nội dung quyền lợi bảo hiểm, chất lượng, uy tín trong công tác bồi thường, tư vấn về quản lý… Còn các biện pháp phòng tránh rủi ro từ nhà bảo hiểm thì chỉ đứng cuối bảng trong mối quan tâm của khách hàng.

Về phía doanh nghiệp bảo hiểm, qua khảo sát, cạnh tranh về phí cũng đang được ưu tiên hàng đầu, còn chất lượng dịch vụ thì đứng… cuối bảng.

Vì nhiều lý do, thị trường bảo hiểm hiện thiếu hẳn các thông tin đánh giá rủi ro như lịch sử tổn thất, đánh giá rủi ro, danh mục tài sản…, dẫn đến việc không quản lý và theo dõi được những rủi ro tích tụ để phân tán rủi ro hợp lý.

Quản lý, cách nào?

Theo kinh nghiệm quản lý rủi ro của Bảo hiểm Bảo Việt thì cần thiết phải chuyển đổi việc quản lý phân cấp theo số tiền bảo hiểm sang quản lý theo danh mục rủi ro đối với từng nghiệp vụ và sản phẩm. Cụ thể là phân chia các nhóm ngành nghề kinh doanh, nhóm công trình, nhóm rủi ro theo mức độ cơ bản (Rất cao => Cao => Trung bình => Thấp).

Để giảm thiểu thiệt hại và tỷ lệ bồi thường, nhiều ý kiến cũng đồng quan điểm khi cho rằng cần thiết xây dựng và hệ thống hóa các văn bản hướng dẫn liên quan đến chuẩn hóa sản phẩm, tập huấn và đào tạo.

“Đối với nhóm rủi ro cao hoặc rất cao thì sẽ thực hiện việc quản lý tập trung tại trụ sở chính, còn đối với nhóm rủi ro trung bình, thấp thì thực hiện việc phân cấp cho công ty thành viên tùy năng lực và thị trường cụ thể. Ngoài ra, chúng tôi sẽ điều chỉnh tỷ lệ phí theo mức độ rủi ro, nhất quán trong chính sách định phí, không cạnh tranh bằng mọi giá”, chuyên gia Bảo hiểm Bảo Việt nói và nhấn mạnh việc chào phí, cấp đơn, bồi thường, tái bảo hiểm quản lý tập trung tại Tổng công ty nhằm đảm bảo chất lượng dịch vụ và kiểm soát rủi ro.

Để giảm thiểu thiệt hại và tỷ lệ bồi thường, nhiều ý kiến cũng đồng quan điểm khi cho rằng cần thiết xây dựng và hệ thống hóa các văn bản hướng dẫn liên quan đến chuẩn hóa sản phẩm, tập huấn và đào tạo (định kỳ hàng năm và theo chủ đề), hướng dẫn triển khai tại các công ty thành viên (liên tục trong năm), kiểm tra, giám sát định kỳ (6 tháng đến 1 năm sau khi triển khai theo hướng dẫn mới) cũng như báo cáo đánh giá thực hiện, sự tuân thủ của hệ thống (sau khi thực hiện việc kiểm tra giám sát).

Để tăng hiệu quả khai thác đảm bảo kinh doanh bảo hiểm gốc và tái bảo hiểm có lãi, cần phải kiểm soát rủi ro từ khâu đánh giá rủi ro, chào phí, cấp đơn, quản lý rủi ro, bồi thường, phân cấp, phân quyền…, khắc phục tồn tại đảm bảo an toàn hệ thống, chuẩn bị thông tin và đặc biệt quan tâm đến việc chủ động đánh giá rủi ro, phân tán rủi ro an toàn (hạn chế các thị trường và công ty tái bảo hiểm có xếp hạng tín nhiệm thấp).

Theo đại diện của Vinare, đối với nghiệp vụ bảo hiểm tài sản, cần xem xét áp dụng biểu phí cháy nổ bắt buộc như là tỷ lệ phí bình quân, không nên áp dụng là tỷ lệ phí tối đa, cần có điều kiện ràng buộc nhất định đối với rủi ro nhóm 1 và 2 (phí, mức khấu trừ,…)

“Cần đặc biệt quan tâm tới những đơn có số tiền bảo hiểm cho kho hàng lớn hay tăng đột biến, đi đôi với chuẩn hóa mẫu đơn và các điều kiện điều khoản mở rộng, áp dụng mức khấu trừ hợp lý, dựa vào chất lượng rủi ro và tỷ lệ phí, nhất là khi tính phí cho các rủi ro phụ, tàu già, thiên tai”, ông Dũng nói.

Quản trị tập trung, chú trọng cạnh tranh bằng hiệu quả, đi đôi với quản trị rủi ro thông qua những ứng dụng công nghệ thông tin cũng được cho là rất cần thiết trong quản lý rủi ro bảo hiểm tài sản. Thế nhưng, đó vẫn sẽ là chưa đủ nếu thiếu sự hợp tác nội khối doanh nghiệp cũng như sự chung tay phòng vệ của toàn thị trường.