Chuẩn bị vốn cho mùa vụ cuối năm

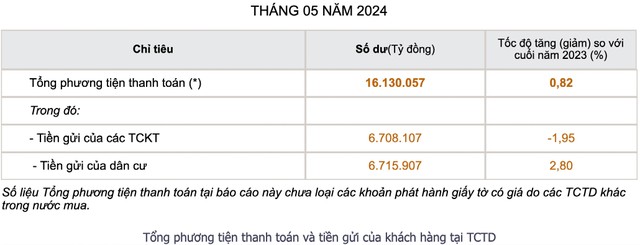

Số liệu mới nhất được Ngân hàng Nhà nước công bố cho biết, tính đến tháng 5/2024, mặc dù tiền gửi của dân cư đạt 6.715.907 tỷ đồng, tăng 2,8% so với cuối năm 2023 nhưng tiền gửi của các tổ chức kinh tế chỉ đạt 6.708.107 tỷ đồng, giảm 1,95% so với cuối năm 2023.

Theo tính toán của TS. Lê Xuân Nghĩa, chuyên gia kinh tế, nếu tăng trưởng tín dụng 6 tháng đầu năm 2024 đạt 6%, với bối cảnh kinh tế như trước đây, những tháng còn lại của năm, mức tăng trưởng sẽ cao gấp ba, bởi nhu cầu tín dụng thường mạnh về cuối năm. Nói cách khác, tăng trưởng tín dụng cần đạt 18% để đạt được mục tiêu tăng trưởng kinh tế năm 2024 là 6%. Do đó, không khó để lý giải việc các ngân hàng đẩy mạnh huy động vốn thông qua việc tăng lãi suất huy động trong thời gian qua.

“Không thể để nước đến chân mới nhảy, các ngân hàng phải sẵn sàng vốn cho mùa vụ cuối năm từ bây giờ”, TS. Nghĩa nói.

Cuối tuần qua, VPBank đã tăng lãi suất huy động tất cả các kỳ hạn tiền gửi. Theo đó, nhà băng này tăng 0,5%/năm lãi suất đối với kỳ hạn gửi tiền 1 tháng và 0,2%/năm với các kỳ hạn còn lại. Với lãi suất huy động trực tuyến dành cho khách hàng cá nhân gửi tiền dưới 10 tỷ đồng, VPBank niêm yết lãi suất 3,6%/năm kỳ hạn 1 tháng; 3,8%/năm kỳ hạn 2 - 5 tháng; 5%/năm kỳ hạn 6 - 11 tháng; 5,5%/năm kỳ hạn 12 - 18 tháng và 5,8%/năm kỳ hạn 24 - 36 tháng. Với khoản tiền gửi từ 10 tỷ đồng đến dưới 50 tỷ đồng, lãi suất cao hơn 0,1%/năm và từ 50 tỷ đồng trở lên cũng sẽ được cộng thêm 0,2%/năm lãi suất so với tiền gửi dưới 1 tỷ đồng. Lãi suất huy động cao nhất đang được VPBank niêm yết 5,9%/năm, áp dụng cho tiền gửi từ 10 tỷ đồng, kỳ hạn 24 - 36 tháng.

Tại nhóm ngân hàng nhỏ, Ocean Bank áp dụng lãi suất 6,1%/năm ở các kỳ hạn trên 18 tháng. NCB áp dụng mức lãi suất 6,1%/năm cho kỳ hạn 24 tháng đối biểu lãi suất tiết kiệm An Phú. Đối với biểu lãi suất tiết kiệm truyền thống, ngân hàng này áp dụng mức lãi suất 6%/năm. Cũng kỳ hạn 24 tháng, mức lãi suất 6,05%/năm ghi nhận được tại BacA Bank…

TS. Lê Xuân Nghĩa nhận định, nếu không tăng lãi suất huy động, các ngân hàng sẽ còn phải chứng kiến tiền gửi tiết kiệm chuyển dịch sang các lĩnh vực khác.

“Thị trường bất động sản cũng như một số lĩnh vực có liên quan đang chờ đợi một cách tích cực về hiệu lực và hiệu quả thi hành ba sắc luật liên quan đến thị trường bất động sản và nghị định hướng dẫn các sắc luật quan trọng này. Đặc biệt khi thị trường bất động sản đang có những dấu hiệu phục hồi ở một số phân khúc. Nguồn cung nhà ở cũng đang có dấu hiệu tăng và hy vọng sau ngày 1/8/2024, thị trường bất động sản cũng như thị trường tài sản nói chung, bao gồm cả chứng khoán, trái phiếu doanh nghiệp sẽ phục hồi tích cực”, ông phân tích thêm.

|

Cần sẵn sàng bộ đệm vốn tốt

Trao đổi với Báo Đầu tư Chứng khoán, Giám đốc Phân tích một công ty chứng khoán cho biết, số liệu của Ngân hàng Nhà nước công bố thường chậm hơn so với thực tế. Theo tính toán của vị giám đốc này, trên cơ sở báo cáo tài chính các ngân hàng đã công bố, tăng trưởng huy động vốn đã đồng pha với tín dụng là 6%, tính đến cuối tháng 6/2024.

Trong diễn biến có liên quan, nợ xấu trong các ngân hàng thương mại đang biến động mạnh. Số liệu của Ngân hàng Nhà nước cho biết, tính đến cuối tháng 5/2024, nợ xấu nội bảng của hệ thống các tổ chức tín dụng là 833.300 tỷ đồng, tăng 10,8% so với cuối năm 2023; tỷ lệ nợ xấu nội bảng ở mức 4,94%. Tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn trở thành nợ của hệ thống các tổ chức tín dụng đến cuối tháng 5/2024 là 6,9% (cuối năm 2023 là 6,91%). Nợ xấu tập trung chủ yếu tại một số tổ chức tín dụng được kiểm soát đặc biệt.

“Kể cả có Thông tư 06/2024/TT-NHNN thay thế Thông 02/2023/TT-NHNN về gia hạn cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ đến hết năm 2024 thì ngân hàng vẫn chịu áp lực nợ xấu. Do đó, việc có một bộ đệm vốn tốt sẽ đóng vai trò quan trọng, giúp các ngân hàng đứng vững trước thách thức, đồng thời, có lợi thế hơn trong việc xét cấp chỉ tiêu tăng trưởng tín dụng”, TS. Nghĩa nói.

Dẫu vậy, không phải ngân hàng nào cũng có thể đạt được mục tiêu tăng vốn như đã đề ra. Một lãnh đạo cao cấp Ngân hàng Nhà nước cho biết, các ngân hàng thương mại Nhà nước vẫn đang gặp khó khăn trong việc nâng cao năng lực tài chính thông qua tăng vốn điều lệ. Tổng số vốn cần đầu tư, bổ sung cho các ngân hàng thương mại Nhà nước là khá lớn, trong khi nguồn lực Nhà nước có thể được sử dụng để tăng vốn cho các ngân hàng thương mại Nhà nước lại hết sức hạn chế. Bên cạnh đó, việc tăng vốn điều lệ của các ngân hàng thương mại Nhà nước cần có thời gian xin ý kiến của các bộ, cơ quan liên quan.

Trong 5 năm qua, các ngân hàng Việt Nam ngày càng phụ thuộc nhiều hơn vào nguồn vốn huy động qua kênh trái phiếu để đáp ứng nhu cầu vốn dài hạn và đảm bảo các yêu cầu về an toàn vốn cho tăng trưởng kinh doanh trong bối cảnh tăng trưởng tiền gửi chậm lại. Ông Phan Duy Hưng, Giám đốc - chuyên gia phân tích cao cấp VIS Rating nhận định như vậy.

Theo ước tính của chuyên gia này, khi tăng trưởng tín dụng cải thiện hơn trong 1 - 3 năm tới, các ngân hàng sẽ cần 283.000 tỷ đồng trái phiếu tăng vốn cấp 2 để hỗ trợ nguồn vốn nội bộ và duy trì tỷ lệ an toàn vốn.

Được biết, các ngân hàng đã phát hành tổng cộng 196.000 tỷ đồng trái phiếu trong năm 2023, cao hơn mức 104.000 tỷ đồng năm 2019 và trái phiếu tăng vốn cấp 2 chiếm 35% quy mô trái phiếu phát hành. Các ngân hàng sử dụng nguồn vốn phát hành trái phiếu để hỗ trợ cho các khoản cho vay dài hạn và đáp ứng quy định tỷ lệ vốn ngắn hạn cho vay trung và dài hạn dưới 30% và tỷ lệ cho vay trên tiền gửi ở mức 85%.

Tỷ suất lợi nhuận trên tổng tài sản bình quân thấp (ROAA) cùng với việc trả cổ tức tiền mặt thường xuyên đã hạn chế khả năng tạo vốn cấp 1 mới để hỗ trợ tăng trưởng tín dụng. Các ngân hàng quốc doanh nhận thấy việc huy động vốn cấp 2 mới sẽ tiết kiệm thời gian hơn so với việc huy động vốn cổ phần mới, vốn đòi hỏi quy trình thủ tục kéo dài.

“Trong 283.000 tỷ đồng, khoảng 55% trái phiếu tăng vốn cấp 2 mới sẽ được phát hành bởi các ngân hàng quốc doanh do vốn cấp 2 của các ngân hàng này sẽ bị khấu trừ đáng kể. Theo quy định, trái phiếu tăng vốn cấp 2 đang lưu hành được tính vào vốn tự có sẽ bị khấu trừ khoảng 20% mỗi năm trong 5 năm cuối của kỳ hạn trái phiếu”, ông Hưng thông tin.

Cũng theo ông Hưng, một vài ngân hàng tư nhân quy mô nhỏ có khả năng sinh lời yếu sẽ phát hành trái phiếu tăng vốn cấp 2 để hỗ trợ 3 - 4% tỷ lệ an toàn vốn. Ngoài ra, một số ngân hàng tư nhân quy mô vừa và lớn sẽ sử dụng trái phiếu tăng vốn cấp 2 để hỗ trợ mục tiêu tăng trưởng tín dụng cao.