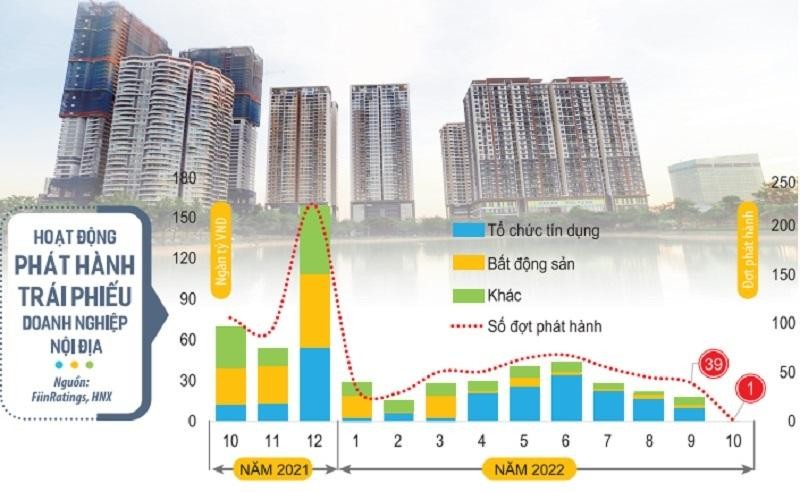

Hoạt động phát hành trái phiếu nội địa giảm dần trong quý III, vắng bóng 2 nhóm đơn vị phát hành chủ lực là ngành bất động sản và tổ chức tín dụng. Ảnh: Đức Thanh. Đồ họa: Đan Nguyễn.

Từ quả bom trái phiếu doanh nghiệp, hiệu ứng tuyết lở đã lan từ thị trường bất động sản sang nhiều lĩnh vực khác. Cả ba trụ cột vốn bị tắc nghẽn, khiến doanh nghiệp rơi vào tình trạng “khô máu”. Việc cứu dòng tiền của nền kinh tế trước khi tình hình trở nên quá muộn đã trở nên cấp bách.

Kỳ 1: Doanh nghiệp suy kiệt nguồn vốn

Không chỉ nhóm doanh nghiệp bất động sản, cuộc khủng hoảng thiếu vốn đã lan rộng ra nhiều ngành kinh tế khác. Hàng loạt nhà máy đóng cửa, cắt giảm lao động, hàng vạn người lao động mất việc. Hòn tuyết đã bắt đầu lăn.

Sản xuất, xuất khẩu cũng lao đao vì thiếu vốn

Tìm mọi cách bán tài sản, hoán đổi trái phiếu cho nhà đầu tư, cắt giảm hàng trăm lao động, vay tín dụng đen với lãi suất cắt cổ để cầm cự… đang là thảm cảnh của nhiều doanh nghiệp bất động sản hiện nay. Thế nhưng, không chỉ doanh nghiệp bất động sản, mà nhiều doanh nghiệp sản xuất cũng đang trong cảnh bế tắc nguồn vốn, bao gồm cả các lĩnh vực ưu tiên của nền kinh tế.

Ông Trương Đình Hòe, Tổng thư ký Hiệp hội Chế biến và Xuất khẩu thủy sản Việt Nam (VASEP) cho hay, mặc dù hạn mức tín dụng của nhiều doanh nghiệp mới giải ngân được 60 - 80%, nhưng thực tế, các ngân hàng đã tạm ngừng giải ngân tiếp, khiến doanh nghiệp lâm vào cảnh không có vốn thu mua nguyên liệu dù đang bước vào mùa cao điểm xuất khẩu cuối năm, buộc họ phải hoạt động cầm chừng.

Trao đổi với phóng viên Báo Đầu tư, ông Bùi Dương Thuật, Giám đốc Công ty TNHH Xuất nhập khẩu trái cây Mekong (Châu Thành, Bến Tre) cho biết, mặc dù Công ty vẫn còn hạn mức tín dụng tại ngân hàng, song ngân hàng thông báo chỉ khi trả nợ cũ mới được giải ngân khoản vay mới, trả nợ bao nhiêu thì sẽ được vay bấy nhiêu.

“Nếu bây giờ tôi trả nợ, nhưng 3-4 ngày sau mới có nhu cầu vay vốn, thì nhân viên ngân hàng cũng không dám hứa là có cho vay lại được không, vì không biết khi đó còn room hay không. Bởi vậy mới có chuyện ngay cả khi tiền hàng về, chúng tôi vẫn chưa dám thanh toán cho ngân hàng ngay, chấp nhận phải trả thêm tiền lãi, vì sợ khi có nhu cầu lại không vay được”, ông Thuật nói.

Bi đát hơn, ông Nguyễn Trí Ngọc, Phó chủ tịch Hiệp hội Phân bón chia sẻ, có doanh nghiệp trong ngành nông nghiệp thậm chí phải đi vay nóng để cầm cự. “Vay nóng để trang trải tiền lương, cầm cự sản xuất thì quả thật là không thể chấp nhận được. Mục tiêu của chúng ta là phải phục hồi kinh tế, mà với tình hình vốn như hiện nay, doanh nghiệp không thể phục hồi”, ông Ngọc lo lắng.

Khảo sát của Ban Nghiên cứu phát triển kinh tế tư nhân (thuộc Hội đồng Tư vấn cải cách thủ tục hành chính của Thủ tướng Chính phủ) cho thấy, từ nửa cuối tháng 10/2022 đến nay, các doanh nghiệp tư nhân trong tình thế cấp bách vì thiếu vốn, không còn dòng tiền để duy trì sản xuất - kinh doanh và chuẩn bị nguyên liệu cho các kỳ sản xuất năm sau. Khó khăn này không chỉ diễn ra với các ngành liên quan trực tiếp tới bất động sản (như vật liệu xây dựng), mà còn với cả nhiều ngành khác như công nghiệp hỗ trợ, nông nghiệp…

Cụ thể, với ngành thép, một số doanh nghiệp đã phải chấp nhận bán sản phẩm thấp hơn giá vốn 30-40% để có dòng tiền hoạt động với chi phí vay lãi rất cao trong lúc chờ đợt phân bổ chỉ tiêu tín dụng tiếp theo. Ngay cả ông lớn đầu ngành thép là Tập đoàn Hòa Phát cũng đã phải đóng cửa 4/7 lò cao, lỗ tới 1.800 tỷ đồng trong quý III/2022.

Với ngành công nghiệp hỗ trợ, room tín dụng cạn kiệt cũng khiến các doanh nghiệp ngành này không thể tiếp nhận và ký kết hợp đồng mới, đối mặt với nguy cơ bị bật ra khỏi chuỗi cung ứng do thiếu vốn để đầu tư máy móc, công nghệ mới sau những đòi hỏi từ các thị trường khó tính.

Hay với ngành nông nghiệp, thiếu vốn khiến doanh nghiệp gặp khó khăn trong thu mua, trong khi một số nông sản (đặc biệt các loại hạt nguyên liệu) có kỳ thu mua tập trung ở các tháng cuối năm 2022 và đầu năm 2023.

Tình thế chông chênh do nguồn vốn cạn kiệt không chỉ ảnh hưởng đến khả năng hồi phục trước mắt của doanh nghiệp, mà còn khiến các doanh nghiệp trong nước có nguy cơ bị doanh nghiệp nước ngoài thôn tính, làm giảm sức cạnh tranh thực chất của doanh nghiệp và nền kinh tế Việt Nam.

“Trong bối cảnh niềm tin thị trường xuống thấp, cạn vốn lưu động, cạn dòng đầu tư, các tài sản của doanh nghiệp có nguy cơ bị bán tháo. Thậm chí, thông tin từ doanh nghiệp, hiệp hội doanh nghiệp cho thấy, có thể xuất hiện làn sóng bán nhà máy/cơ sở sản xuất của doanh nghiệp Việt cho nhà đầu tư nước ngoài, với điển hình là doanh nghiệp Thái Lan đang tiến hành nhiều thương vụ đàm phán mua bán các nhà máy dệt may và sản xuất lĩnh vực khác”, Ban IV nhận định.

|

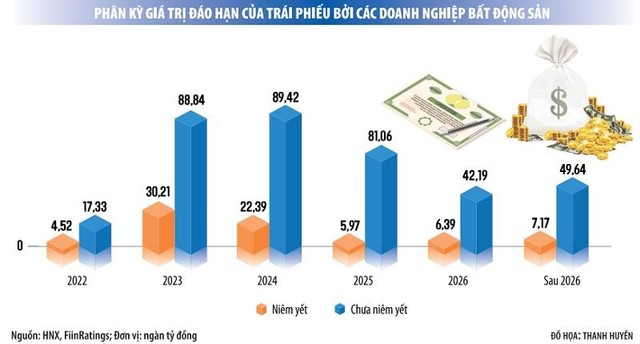

| Ghi chú: Dữ liệu được tổng hợp từ 1.557 mã trái phiếu từ 323 doanh nghiệp phát hành trong ngành bất động sản |

Hiệu ứng tuyết lở bắt đầu lan rộng

Khi sự kiện Tân Hoàng Minh xảy ra (tháng 4/2022), có lẽ, không ai ngờ “quả bom” trái phiếu lại vỡ nhanh như hiện nay, kéo theo hiểm họa vỡ nợ chéo. Đặc biệt, trong vòng hơn 1 tháng qua, làn sóng tháo chạy khỏi trái phiếu (bond run) diễn ra trên phạm vi rộng.

Tính tới thời điểm này, doanh nghiệp đã phải mua lại gần 160.000 tỷ đồng trái phiếu trước hạn (tăng hơn 50% so với cùng kỳ năm ngoái), trong khi phát hành trái phiếu mới sụt giảm tới 54%. Làn sóng bond run cũng kéo theo phong trào fund run (tháo chạy khỏi các quỹ đầu tư trái phiếu), đẩy một số quỹ đầu tư trái phiếu đứng trước rủi ro thanh khoản.

Nhiều người cho rằng, Nhà nước hãy để mặc thị trường trái phiếu, không cần cứu bất động sản. Tuy nhiên, vấn đề hiện nay không chỉ là bất động sản, mà là thanh khoản của toàn bộ nền kinh tế.

TS. Lê Xuân Nghĩa, chuyên gia kinh tế

Từng là phao cứu sinh về vốn, trái phiếu giờ đây trở thành bom nổ chậm với nhiều doanh nghiệp. Lượng trái phiếu doanh nghiệp đáo hạn trong năm 2023 và 2024 chỉ tính riêng lĩnh vực bất động sản đã lên tới 231.000 tỷ đồng, chưa kể trái phiếu doanh nghiệp phải mua trước hạn. Điều này cho thấy, sức ép trả nợ của doanh nghiệp vô cùng lớn.

Bom nợ trái phiếu đã dẫn truyền tới thị trường chứng khoán khi khủng hoảng niềm tin lan rộng. So với cuối năm ngoái, giá trị vốn hóa thị trường chứng khoán đã giảm tới 50%, tương đương khoảng 160 tỷ USD đã bị bốc hơi.

Trong khi đó, trước áp lực lạm phát, lãi suất, tỷ giá và thanh khoản, tín dụng ngân hàng cũng bị siết chặt. Nếu như 6 tháng đầu năm, tín dụng tăng bình quân 1,56%/tháng, thì 4 tháng gần đây, tín dụng chỉ tăng trung bình 0,5%/tháng. Thậm chí, những tháng gần đây, có ngân hàng còn tăng trưởng tín dụng âm.

Trên thực tế, tăng trưởng tín dụng năm nay không hề thấp, nhưng thị trường trái phiếu doanh nghiệp và chứng khoán sụt giảm đã gây áp lực lớn cho tín dụng ngân hàng. Trong khi đó, cú sốc thanh khoản cục bộ tháng 10/2022 sau sự cố Vạn Thịnh Phát và Ngân hàng SCB buộc Ngân hàng Nhà nước càng thận trọng hơn với room tín dụng. Sự thận trọng này là dễ hiểu bởi tỷ lệ cho vay/huy động của nhiều ngân hàng đã ở mức báo động, đặc biệt với các ngân hàng nhỏ.

Dù vậy, cả ba trụ cột của thị trường vốn - trái phiếu, tín dụng, chứng khoán - bị tắc nghẽn đột ngột cùng một thời điểm, khiến doanh nghiệp không kịp trở tay. Tình trạng chiếm dụng vốn lẫn nhau diễn ra tràn lan, dòng tiền kinh doanh của nhiều doanh nghiệp âm nặng, dù báo cáo tài chính vẫn ghi nhận có lãi.

“Thống kê của chúng tôi cho thấy, lượng vốn doanh nghiệp chiếm dụng lẫn nhau lên tới hàng trăm ngàn tỷ đồng. Riêng 6 tập đoàn lớn, số vốn chiếm dụng lẫn nhau lên tới 200.000 tỷ đồng. Đáng nói, phần lớn vốn chiếm dụng này có nguồn gốc từ ngân hàng. Điều này làm tăng nguy cơ nợ xấu và thanh khoản của các ngân hàng thương mại", TS. Lê Xuân Nghĩa, chuyên gia kinh tế cảnh báo.

Theo các chuyên gia, câu chuyện của Việt Nam hiện nay giống với tình trạng diễn ra tại Trung Quốc, Hàn Quốc: khủng hoảng khan hiếm thanh khoản bắt nguồn từ thị trường trái phiếu và bất động sản, sau đó lan sang toàn bộ nền kinh tế. Do đó, tháo gỡ ngòi nổ thị trường trái phiếu chính là tâm điểm để giải cứu dòng tiền hiện nay.

“Nhiều người cho rằng, Nhà nước hãy để mặc thị trường trái phiếu, không cần cứu bất động sản. Tuy nhiên, vấn đề hiện nay không chỉ là bất động sản, mà là thanh khoản của toàn bộ nền kinh tế”, TS. Lê Xuân Nghĩa phân tích.

Trong khi đó, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, nếu không tháo gỡ, sẽ có 3 rủi ro lớn xảy ra.

Thứ nhất, bất ổn xã hội gia tăng khi các trái chủ (đặc biệt là nhà đầu tư cá nhân) mất niềm tin, tiếp tục tháo chạy khỏi trái phiếu, gây ảnh hưởng tiêu cực đến cả lĩnh vực ngân hàng và thị trường chứng khoán.

Thứ hai, vỡ nợ trái phiếu và vi phạm chéo tiếp tục lan rộng.

Thứ ba, khủng hoảng thanh khoản nợ doanh nghiệp sẽ ngày càng trầm trọng, từ đó gia tăng nợ xấu ngân hàng.

Đó là chưa nói tới rủi ro tháo chạy của dòng vốn ngoại và bỏ lỡ mục tiêu tăng trưởng kinh tế năm 2023.

Mặc dù áp lực đáo hạn trái phiếu trong tháng cuối cùng của năm 2022 đã giảm, song sẽ tăng trở lại vào năm 2023 và năm 2024, khi một lượng lớn trái phiếu sắp đến kỳ đáo hạn. Đây là lý do, Việt Nam cũng phải nhanh chóng hành động để “cứu dòng tiền” trước khi quá muộn, tránh dẫm vào vết xe đổ của các nước.

(Còn tiếp)